Gegenwärtig ist der Erdölpreis der Taktgeber der globalen Märkte. Die Korrelation mit den US-Märkten ist in der kurzen Frist sehr hoch, vor allem mit dem S&P 500. Erdöl hat gegenwärtig eine realisierte Volatilität von 80, so dass innert Tagesfrist gewaltige Sprünge und entsprechende Stimmungsschwankungen möglich sind, quer durch alle Klassen und Segmente von Aktiven.

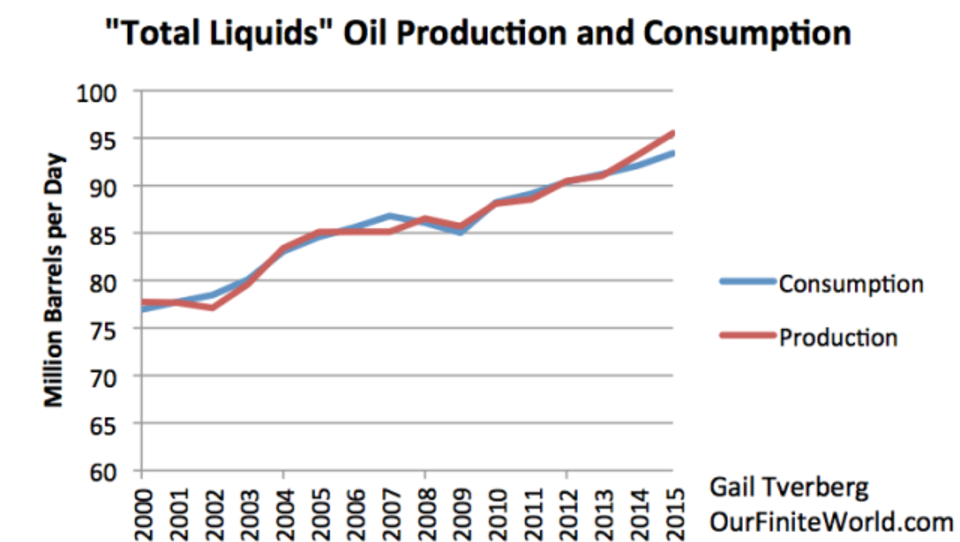

Die Fundamentalfaktoren für den Ölpreis verschlechtern sich immer weiter. Die Lager füllen sich bis an die physische Kapazitätsgrenze, und die Überproduktion hält auch 2016 an. Die letzte Woche veröffentlichten Berichte der IEA und der EIA zeigen dies exemplarisch auf. Auch für die erste Jahreshälfte 2016 projizieren diese Organisationen viel höhere Produktion über die Nachfrage hinaus als bisher angenommen. Die Überproduktion erreicht demnach rund 2 Millionen Barrel pro Tag, die zusätzlich in Lager geht. Diese Lager erreichen die physische Kapazitätsgrenze und den höchsten Stand seit Jahrzehnten. Es sind wenig oder fast keine Puffer mehr vorhanden. Gleichzeitig herrscht eine extreme Contango-Konstellation vor: Der Markt antizipiert, dass die Preise in nicht allzu ferner Zukunft viel höher liegen werden. Unter diesen Umständen bleibt es hoch rentabel, trotz niedriger Spotpreise zu produzieren, die Produktion zu lagern und auf ein Jahr und mehr hinaus am Futuresmarkt zu verkaufen.

Für die enorme Volatilität sorgen gezielt gesteuerte Gerüchte, dass OPEC- und Nicht-OPEC-Länder eine Vereinbarung über gemeinsame Quotenkürzungen vornehmen werden. Vor zwei Wochen kamen solche Gerüchte aus Russland, am Freitag aus den Vereinigten Arabischen Emiraten. Sobald solche Meldungen über den Ticker kommen, werden offene Verkaufspositionen schleunigst eingedeckt. Besonders logisch wäre eine solche Produktionskürzung zum gegenwärtigen Zeitpunkt nicht. Aber die Gerüchte zu streuen, macht durchaus Sinn. Die OPEC-Produzentenländer haben ein Interesse, den Preis niedrig zu halten, aber ihn nicht ins Bodenlose fallen zu lassen. Sie sind auch große Investoren in den westlichen Aktienmärkten und wollen nicht unnötig Geld auf ihren Anlagen verlieren. Immer dann, wenn WTI-Rohöl nach unten durchzubrechen droht, werden zeitig solche Bemerkungen von OPEC-Offiziellen fallengelassen.

Wichtig für den harten Kern der OPEC-Produzentenländer (wie auch für Russland) ist es, dass der Preis unter 35-40 $ pro bl bleibt. Dann wird es unweigerlich ein Blutbad bei den amerikanischen shale gas und tight oil Produzenten geben. Der März ist die Periode, wo die Kredit-Reviews der Banken in den USA wieder losgehen. Dann werden viele Banken den Stecker ziehen müssen, und die Kreditlinien in diesem Sektor nicht verlängern. BNP, ein sehr großer Commodity-Finanzierer, hat verlauten lassen, dass sie ihre Kreditengagements im Energiesektor zurückfahren werden. Solange die Preise tief bleiben und die Kredite nicht wieder verlängert oder sogar aufgestockt werden, wird dies eine Welle oder sogar Lawine von Bankrotten im US-Energiesektor lostreten. Zeitlich ist dies vom März an und vor allem im 2. Quartal zu erwarten. Je länger die überfällige Kapazitätsanpassung herausgezögert wird, desto schmerzhafter und gesamtwirtschaftlich kostspieliger wird sie ausfallen.

Die Kapazitätsanpassung muss vor allem in den USA kommen, nicht von den OPEC- Ländern und von Russland. Diese haben wesentlich tiefere Produktionskosten. Würden die beiden Letzteren effektiv jetzt die Produktion deutlich reduzieren, so würde dies die schwer angeschlagenen US-Produzenten über die Runden helfen, und das Problem des globalen Überangebots in keiner Weise beseitigen. Sie würden 100 Meter vor dem Ziel kapitulieren. Wichtig ist vor allem, dass es genügend Verluste für Banken und Bondinvestoren geben wird. Dann werden sowohl Banken wie Asset-Manager ihre Kreditengagements in diesem Sektor für lange Zeit hinunterfahren. Die Risikomodelle werden ihnen ex-post verbieten, weiter Kredite in diesen Bereich zu vergeben.

Der US-tight oil und shale gas Bereich wird dann vor allem durch Eigenkapital und nicht mehr fremdfinanziert werden. Potente Private Equity Gruppen und große integrierte Erdölgesellschaften werden Investoren sein. Die aufgeblähte Produktion wird dann deutlich und langfristig fallen. Nur beste und nachhaltig rentable Projekte werden dann noch verfolgt werden. Bisher herrschte im shale gas und tight oil Bereich eine kreditfinanzierte ‚bubble finance’ vor, eine völlig unproduktive Aktivität ohne Rentabilität.

Das Risiko eines militärischen Konflikts im Mittleren Osten einerseits und die spezifisch kritische Lagersituation in den USA andrerseits haben den Spread zwischen WTI und Brent wieder steigen lassen. In der gegenwärtigen Situation ist es wichtig, beide Preise zu beobachten. Angesichts des Stellvertreterkrieges zwischen Russland / Iran auf der einen und Saudi-Arabien / Katar auf der anderen Seite ist im Übrigen eine Übereinkunft zum jetzigen Zeitpunkt wenig wahrscheinlich. Auch die lange Geschichte gegenseitigen Misstrauens lastet darüber.

Was bedeutet diese Konstellation für die anderen Märkte, zunächst für die USA?

Die amerikanischen Wertschriften-Märkte sind gespalten, sowohl die Aktien- wie die Kreditmärkte. Die hoch kapitalisierten Werte, abgebildet durch den S&P 500, halten sich richtig gut, sie lagen am Freitag nur rund 13% unter dem Allzeit-Höchststand vom Mai letzten Jahres. Steigt der Erdölpreis noch etwas weiter, so liegen diese Verluste plötzlich unter 10%. Dagegen sind der breite Markt (Wilshire 5000) und die small und mid caps (Russell 2000) in festgezurrten Baissetrends mit deutlich höheren Verlusten. Die Divergenz, die schon 2015 kennzeichnete, hat sich noch akzentuiert.

Die Anleger konzentrieren sich auf weniger und weniger Sektoren, Gesellschaften und Aktien mit bestimmten Eigenschaften. Gerne gesehen werden Gesellschaften, die hohe gesicherte Dividenden bezahlen, mit Aktienrückkauf-Programmen den Effekt fallender Gewinne eindämmen oder weniger stark steigende Gewinne untermauern können. Diese Konstellation ist die Kehrseite der niedrigen Zinsen/Renditen einerseits und der Leistungsversprechen andrerseits, welche viel höhere Renditeziele beinhalten, mit denen institutionelle Anleger vielfach konfrontiert sind. Sie müssen investieren. Die immer noch sehr guten Finanzierungsbedingungen für Gesellschaften mit Investment-Grade Status erlauben den hoch kapitalisierten Unternehmen, so ihre Bewertung hoch zu halten. Fundamental bleibt der S&P zu teuer. Die Fokussierung auf immer weniger Titel wird auch durch den Trend der ‚advance-decline’ Ratio bestätigt.

Im S&P konnten effektiv zwei Sektoren seit Jahresanfang deutliche Kursgewinne verbuchen: Telekommunikations-Dienstleister und Versorgungs-Unternehmen. Stapel-Konsumgüterhersteller sind praktisch ohne Verluste. Auch große integrierte Erdölgesellschaften glänzen mit leichten Kursgewinnen. Das sind allesamt defensive Titelgruppen. Hohe Verluste eingefahren haben umgekehrt Finanz- und Technologiewerte sowie zyklische Hersteller diskretionärer Konsumgüter. Das sind typisch zyklische Titelgruppen. Was den Markt kennzeichnet, ist also eine extreme Sektorenrotation, extreme Rotation in Titelgruppen und in spezifische Aktien mit Wachstumspotential.

Bei den hoch kapitalisierten Werten sind vor allem die Banken deutlich unter Druck, auch wenn sie teilweise gute Ergebnisse ausgewiesen haben. Aber die amerikanischen Banken müssen ihren Anlegern gegenüber Kredit-Engagements im Energiesektor offen legen und auch kommunizieren, was sie dagegen zurückgestellt oder abgeschrieben haben. Für die Anleger ist dies viel zu wenig. Zudem belastet diese Titelgruppe, dass die Aussicht auf Zinserhöhungen der Fed weggefallen oder stark reduziert ist. Kein anderer Sektor würde so von Zinserhöhungen profitieren wie die Banken.

Bei den großkapitalisierten Gesellschaften setzt sich also die Blase fort. Effektiv gibt es kräftige Gewinnrückgänge, aber teils kreditfinanzierte Rückkaufsprogramme und Dividendenzahlungen machen diese Segmente bisher resistent und verhindern Preisanpassungen.

Für die small- und mid caps haben sich die Finanzierungsbedingen deutlich verschlechtert. Katastrophal sind sie bei Junk-Bonds im Energiebereich, dem wichtigsten Segment der vergangen Jahre. Für andere Segmente im non-investment grade Bereich sind sie merklich verschlechtert. Insgesamt haben sich die Finanzierungskonditionen in den USA verschlechtert, sind aber vor allem im Vergleich mit Europa immer noch sehr gut. Im intertemporalen Vergleich deuten sie auf eine Wachstumsabschwächung, aber noch nicht auf eine Rezession hin. Immerhin gilt es zu bedenken, dass in den USA der Fall der Erdölpreise und vor allem der lange Zeit niedrigen Zinsen auch wie ein Stabilisator der Konjunktur wirkt.

Die amerikanische Notenbankpräsidentin Yellen hat bei ihren halbjährlichen Kongress-Anhörungen realistische und ausgewogene Aussagen gemacht und den Kommunikationsfehler von Mitte Dezember korrigiert. Damals waren gleich fünf Zinserhöhungen für die nächsten 12 Monate in Aussicht gestellt worden. Allerdings beruhen ihre Einschätzungen, dem Mandat des Fed entsprechend, stark auf dem Arbeitsmarkt. Leider ist die Qualität der Arbeitsmarktdaten auch in den USA nicht mehr über alle Zweifel erhaben, so dass von daher eine gewisse Unsicherheit in Bezug auf die Konjunktureinschätzung besteht.

Interessant war ihre Aussage, dass die Notenbank nicht am Aktienmarkt-Einbruch schuldig sei. Das ist korrekt für die Baisse der vergangenen zwei Wochen, und beschönigt etwas die Rolle der Geldpolitik in den ersten drei Wochen des Jahres. Wird die Aussage im längerfristigen Kontext betrachtet, etwa auf die gesamte vergangene Periode der letzten sieben Jahre bezogen, so dürfte sie nicht zutreffen. Die Nullzinspolitik und die Quantitative Lockerung waren in den USA nur teilweise ein Erfolg, teilweise auch ein Flop. Die Nullzinspolitik und die erste Phase der Quantitativen Lockerung haben 2009 die Banken und die Gesamtwirtschaft stabilisiert und eine schwere Rezession verhindert. Ohne Wenn und Aber ein riesiger Erfolg, ohne sie wäre die Welt in eine schwere Rezession gestürzt. Die zweite und dritte Phase der Quantitativen Lockerung haben die Banken weiter gestärkt, so dass sie heute gut kapitalisiert dastehen. In den USA ist das Zinsgeschäft nur ein Teil des Bankgeschäfts. Ein anderer sehr bedeutender Teil ist das indifferente Geschäft, vor allem die Emission von Aktien und Anleihen und ihre Platzierung am Kapitalmarkt. Das ist enorm gelaufen, und hat den Banken erlaubt, sich finanziell gewaltig zu stärken.

Doch dies ging nicht mehr ohne Nebenwirkungen ab. Der Preis dafür war eine Blase an den Kredit- und Aktienmärkten im Inland, wie auch zumindest ein Beitrag zu einer Blase global gesehen. Im Inland bildete sich vor allem im Energiesektor, mit der Finanzierung des shale gas und tight oil Booms eine solche Blase. Das ist eine gewaltige Fehlallokation von Kapital. Aber auch mit der Obligationen- und Aktienhausse, die überbewertete Aktien- und Kreditmärkte zur Folge hatte. Die Unternehmen haben sich zu sehr geringen Kosten verschulden können, dafür Aktienrückkauf-Programme und erhöhte Dividenden forciert, aber im historischen Vergleich wenig investiert. Hier sind auch der Steuerkodex in den USA und die Form der Vergütung des Top-Managements mitverantwortlich.

Wenn dann die Bewertungen sich normalisieren, ist dies effektiv nicht die Schuld der Zentralbank. Für die vergangene Überbewertung und Fehlallokation aber hat sie definitiv einen Beitrag geleistet. Auch dies ist wiederum im Gesamtkontext zu sehen. Die Geldpolitik hat konjunkturpolitisch angesichts einer durch politische Zwänge völlig blockierten Finanzpolitik viel zu viel Gewicht geschultert oder schultern müssen. Das was mindestens für Nicht-Amerikaner augenfällig ist, ist offensichtlich gegenwärtig nicht und wahrscheinlich erst bei drastisch verschlechterter Wirtschaftslage durchsetzbar. Was in den USA nötig wäre, ist ein durch höhere Einkommenssteuern für Besserverdienende und vor allem für Reiche finanziertes langjähriges Infrastrukturprogramm.

Die Infrastruktur in den USA ist teilweise auf Dritte Welt Status, verlottert, nicht mehr unterhalten. Nur schon für Reparaturen gäbe es Arbeit auf ein Jahrzehnt oder mehr hinaus. Irgendwann kommt dafür die Rechnung. Nicht einmal die Steuerkürzungen der Bush-Ära konnten beim Auslaufen rückgängig gemacht werden. So hat man die schlimmste Kombination, die denkbar ist. Ein langsamer Abstieg in eine Drittwelt-Ökonomie mit gewaltigen Hochtechnologie Inseln, aber immer weniger industrieller Wertschöpfung im Inland, eine enorm verzerrte Einkommens- und Vermögensverteilung, und ein viel zu geringes Wirtschaftswachstum bei stark zunehmender Verschuldung des privaten und öffentlichen Sektors. Die USA brauchen wahrscheinlich eine neue Rezession, bis ein Umdenken einsetzt und das offensichtlich Unaussprechliche umgesetzt werden kann.

Auf den Aktienmarkt bezogen wird sich die sehr ungewöhnliche gespaltene Lage erst klären, wenn die großen institutionellen Anleger nicht mehr nur Sektoren und Titelgruppen rotieren und umschichten, sondern ihre Engagements durch Futures-Verkäufe absichern. Dann werden auch die defensiven, im Index hoch gewichteten Gruppen Einbrüche erleiden. Katalysator wird etwas sein, was niemand erwartet und nicht zu prognostizieren ist. In Europa und Japan ist genau dies in den letzten beiden Wochen passiert – doch dazu ist eine gesonderte Analyse vonnöten.