Über Sinn und Unsinn internationaler Wirtschafts-Tagungen kann man sich streiten. Sie bieten immer eine Plattform dazu, Beziehungen zu knüpfen, ein wenig im globalen Wind zu schnüffeln und zwei, drei Kernbotschaften für die heimische Audienz mitzunehmen. Nicht anders könnte es dieses Jahr in Lima gewesen sein, wo die Herbsttagungen des Internationalen Währungsfonds und der Weltbank diesmal stattfanden: zum ersten Mal seit 50 Jahren in Lateinamerika.

Doch dieser Anlass dürfte oder besser sollte ernsterer Natur gewesen sein. Die Weltwirtschaft ist in einem ‚drôle de guerre’, einer seltsamen Periode gespenstischer Ruhe und aufgekratzter Hektik vor einem möglicherweise heftigen Sturm. In wohl abgewogenen Worten und wie ein ganzer Chor von Warnern hat auch der IWF vor erheblichen Stabilitätsrisiken im Zusammenhang mit der Wachstumsabschwächung in China und der Krise der Schwellenländer gewarnt. Die Ökonomen des Fonds sprechen in diesem Zusammenhang von drei Herausforderungen in ihrem Finanzstabilitätsbericht: Vergangenheitsbewältigung und Normalisierung in den fortgeschrittenen Industrieländern, einer erheblichen Wachstumsabschwächung Chinas mit Rückkopplungseffekten auf die Schwellenländer und Risiken für die Marktliquidität.

In Bezug auf die fortgeschrittenen Industrieländer legt der Fonds eine langsame, auf die Situation der Schwellenländer angepasste und sehr umsichtig kommunizierte Normalisierung der Geldpolitik in den USA nahe. Für Europa steht eine Stärkung der Finanzarchitektur im Vordergrund. Dies bezieht sich einerseits auf die Funktionsweise der Eurozone als einheitlicher Währungsraum, andererseits auf eine rasche Lösung für die nicht-bedienten Kredite der Banken. Insgesamt geht es um eine Fortsetzung expansiver Politiken, dort wo möglich, auch expansiver Finanzpolitik.

Die Schwellenländer sieht der Fonds in einer Abschwung-Phase des Kreditzyklus gefangen. Das Wirtschaftswachstum schwächt sich nach einem präzedenzlosen Kreditboom ab. Fallende Rohstoffpreise und das Risiko einer Kreditkontraktion im Inland reduzieren die Einnahmen der Unternehmen in Außen- und Binnenwirtschaft. Fallende Währungen erhöhen umgekehrt die hauptsächlich in Dollar aufgebauten Dollarschulden. Die Banken in Schwellenländern sind traditionell durch eine starke Depositenbasis geschützt. Doch durch die vorangegangene Kreditexpansion sind auch sie in einer verschlechterten Position. Sie haben Relationen zwischen Krediten und Depositen erreicht, welche regulatorische Hürden darstellen, oder sie können zu vernünftigen Finanzierungskosten keine zusätzlichen Passiven mehr beschaffen – deshalb die kommende Kreditkontraktion, die von steigenden Ausfallraten begleitet sein wird. Aufgrund dieser Exposition von Banken und nicht-finanziellen Unternehmen wird der Schuldendienst schwieriger. Sie sind beide anfällig für Schocks.

Dies leitet zum dritten Risiko über, dem Risiko eines Schocks und seiner Effekte auf die Finanzmärkte. Hier orten die Ökonomen des IWF ein erhebliches, verborgenes Liquiditätsrisiko für Märkte. Ein Schock könnte so gemäß dieser Analyse zu verstärkten Marktbewegungen führen, welche das Vertrauen der Wirtschaft schlagartig dämpfen. Dabei handelt es sich um ein komplexes Phänomen. Tiefe Zinssätze sind ein Teil. Normalisieren die Notenbanken ihre Geldpolitik, kann dies schlagartige Veränderungen der Renditen hervorrufen. Die niedrigen Zinssätze haben zu einer Kompression von Risikoprämien geführt. Traditionelle institutionelle Investoren wie Versicherungen, Pensionskassen und Fonds gerieten wegen der tiefen Zinssätze in einen Anlage-Notstand und investierten vermehrt oder übermäßig in riskante Obligationen. Auch klassische Retailfonds sind dort stark exponiert, und haben dadurch erhebliche Rückzugsrisiken. Dies ist eine Form eines ALM-Risikos. Ein weiteres Phänomen sind die Obligationenkäufe der Notenbanken, welche die Marktliquidität in diesen Segmenten stark reduzieren. Schließlich gehört das Faktum dazu, dass die Banken wegen der Unterlegungspflichten keine oder nur mehr geringe ungedeckte Handelspositionen halten. In einer Krise fehlen so die normalen Liquiditäts-Provider.

Der Bericht des IWF in seinem Stabilitäts-Report ist interessant, doch er redet um den Kern des Problems herum oder drückt es nicht klar genug aus. Deutlicher formuliert es die Ökonomin Carmen Reinhart („This time is different. Eight centuries of financial follies“). Wir sind Zeugen einer klassischen Schwellenländer-Krise, die sich vorbereitet und ankündigt. Alle Phänomene sind da: Extrem starke vergangene Kreditexpansion, Wirtschaftsabschwächung und Fall der Exporte, Liquidation eines Booms der Vermögenspreise, steigende Leistungsbilanz- und Fiskaldefizite, rasch steigende Verschuldung, vor allem auch in ausländischer Währung, Ausdünnen oder Umkehr von Kapitalimporten. Was sie außerdem anführt, sind verborgene Verschuldung und verborgene finanzielle Hebelwirkung, die nirgends statistisch erfasst sind. Viele Infrastrukturprojekte in Schwellenländern vor allem im Minen-, Energie- und Transportbereich sind durch Entwicklungsbanken in China finanziert worden. Deren Kredite sind dollarbasiert, aber in den großen Datenbanken der BIZ und der Weltbank nicht erfasst. Genau gleich wie Swapgeschäfte und kurzfristige Handelskredite. Ihrer Einschätzung nach ist die Verschuldung der Schwellenländer deutlich höher als in den Datenbanken ausgewiesen und sie ist zusätzlichen hohen Währungsrisiken ausgesetzt.

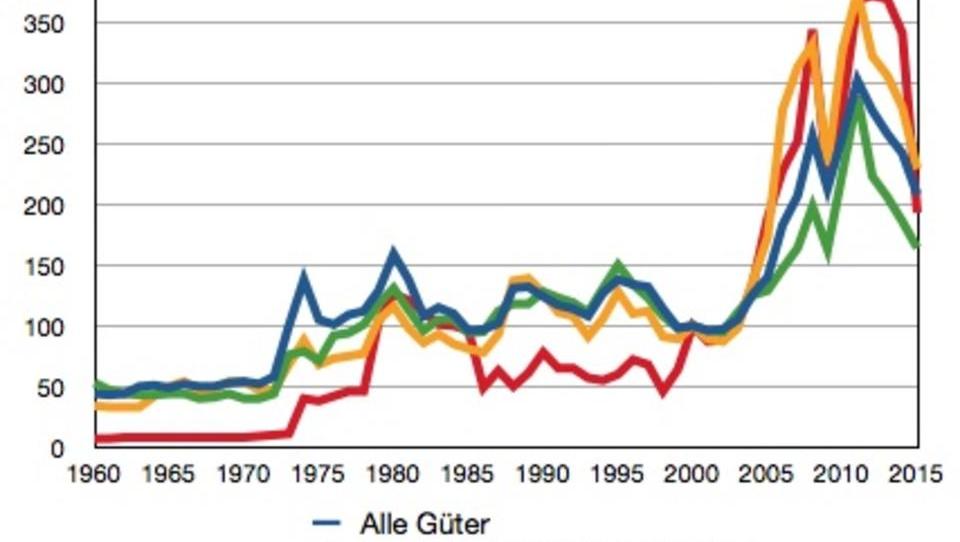

Die Schwellenländerkrise könnte dieselben Dimensionen wie frühere solcher Krisen annehmen. Der Zusammenbruch der Rohstoffpreise ist historisch und nur mit demjenigen der frühen 1980er Jahre vergleichbar. Die folgende Graphik zeigt die langfristige Entwicklung der Rohstoffpreise. Der Einbruch seit 2011/13 hat größere Dimensionen wie der Kollaps in den frühen und mittleren 1980er Jahren.

Die WTO-Preisindizes decken die ganze Periode seit 1960 ab. Die Werte repräsentieren Jahres-Durchschnitte. Für 2015 den Mittelwert von Januar bis August. Der Gesamtindex ist

Beim Rückgang der Rohstoffpreise sind zwei Effekte zu unterscheiden. Der Veränderungseffekt beschreibt die unmittelbaren Auswirkungen auf Finanzmärkte, auf dem falschen Fuss erwischte Akteure, Sektoren etc. Bei einem derartigen Sturz kommt es zu Spannungen, es gibt falsch positionierte Akteure mit zu viel finanzieller Hebelwirkung oder Verschuldung wie Glencore oder andere Rohstoffproduzenten. Dieser Effekt, so dramatisch er kurzfristig erscheint, ist nicht der wichtigste. Eine Korrektur im Abwärtstrend kann ein Aufschnaufen an den Finanzmärkten auslösen. Der zweite Effekt ist der Niveaueffekt. Wenn sich die Rohstoffpreise längerfristig auf einem neuen, viel tieferen Niveau einpendeln, dann ist dies viel gewichtiger. Denn in der kurzen Frist gibt es zwar Hebelwirkungen, aber es gibt auch Puffer: Devisenreserven der Rohstoff-Exportländer, die Liquidität von Unternehmen und der Zugang zu Bankkredit aufgrund gesprochener Limiten. Über die Zeit hinweg setzt sich dieser zweite Effekt durch, er lässt Devisenreserven schwinden und Liquidität austrocknen. Es gibt keinen Zugang mehr zu Bankkredit. Entscheidend ist natürlich, auf welchem Gleichgewichts-Niveau sich die Rohstoffpreise schließlich einpendeln. Die heutigen Niveaus liegen immer noch wesentlich höher als in den 1990er Jahren. Fallen die Rohstoffpreise auf deutlich tiefere Niveaus, wird es für viele Länder, Sektoren und Unternehmen dramatisch.

Die Wirkung der scharf rückläufigen Preise wird verstärkt dadurch, dass in vielen Ländern die Exporte von Rohstoffen die gesamten Exporte dominieren, dies hauptsächlich durch den vorangegangenen extrem starken Preisanstieg bei Rohstoffen bedingt. Die folgende Graphik zeigt den Anteil der Rohstoffexporte an den Gesamtexporten nach Wirtschaftsgebieten. Leider ist es so, dass in der Mehrzahl der Schwellenländer die Rohstoffexporte die gesamten Exporte dominieren oder fast monopolisieren. Dies gilt für Eurasien, den Mittleren Osten, Afrika, Lateinamerika. In diesem Sinne gilt eben nicht, dass diese Länder strukturell grosse Fortschritte erzielt hätten. Diese Länder sind durch ihre Rohstoffabhängigkeit enormen Preiseffekten im Außenhandel ausgesetzt

Neu ist das Ausmaß der Verschuldung des privaten Sektors in den Schwellenländern, sowohl von Unternehmen wie von Haushalten. In früheren Krisen war vor allem der Staat verschuldet. Heute ist das Bild diesbezüglich gemischt. Es gibt Länder mit geringer Verschuldung des Staates und solche mit sehr hoher Verschuldung. Deshalb muss zwischen verschiedenen Ländern und Ländergruppen differenziert werden. Aber weit verbreitet ist die Tatsache, dass die Banken angesichts hoher Devisenzuflüsse in der Phase hoher Rohstoffpreise 2006-14 im Inland übermäßig Kredite an Unternehmen und Haushalte vergeben haben. Diese Kredite basieren direkt und indirekt auf hohen Wachstumsraten der Exporte und davon abgeleitet auf interner Wachstumsdynamik.

Ein weiteres Merkmal gegenüber früheren Krisen der Schwellenländer ist ihre regionale Verkettung. In der Krise der 1980er Jahre waren die Schwellenländer Lateinamerikas individuell geschlossene Volkswirtschaften mit einem Import-Substitutionsmodell. Daneben hatten sie einzelne exportorientierte Sektoren, welche vor allem für den Weltmarkt in den Industrieländern produzierten. Heute sind viele Schwellenländer regional miteinander verknüpft – in Eurasien, in Südostasien rund um China und sekundär um Japan, in Lateinamerika, in Afrika etc. Schwere Einbrüche in einzelnen besonders exponierten Ländern werden so in die ganze regionale Zone übertragen. Dabei hilft es auch nicht, wenn die Exporte diversifiziert sind. In Asien exportieren viele Länder überwiegend verarbeitete Industriegüter und Zwischenprodukte. Sie spüren aber den Rückgang der chinesischen Importe und Exporte mit voller Härte und sind selbst einem deutlichen Exportrückschlag ausgesetzt.

Schließlich ist der Spielraum bei den Zentralbanken dieser Länder begrenzt. Anders als die Zentralbanken der führenden Industrieländer haben die Zentralbanken vieler Schwellenländer nicht die gleichen Instrumente zur Verfügung. Ein beträchtlicher Teil von Schwellenländern ist de facto in einem Dollarstandard eingebunden. Sie haben so keinen Raum, die Zinsen zu senken – sie sind schon bei oder nahe Null. Diese Länder können auch nicht einfach abwerten, weil ihre Passiven dollarbasiert sind.

Ein anderer Teil kann zwar die Währung abwerten, und so die Effekte der Rohstoffbaisse auf die Leistungsbilanz in einheimischer Währung mildern oder ausgleichen. Wenn Schulden im Ausland bestehen, zahlen sie dafür aber mit einem realen Anstieg ihrer Auslandsverschuldung. Vor allem aufgrund der Tatsache, dass deren Währungen bereits drastisch gegenüber dem Dollar abgewertet wurden. Außerdem müssen sie die Währung häufig mit höheren Zinsen stabilisieren, was zusätzlich die Inlandnachfrage abwürgt. Das hat natürlich Konsequenzen für unbediente Kredite, die Krediterhältlichkeit und für die Refinanzierung von existierenden Schulden.

Insgesamt bedeutet dies, dass die Banken und die Investoren nicht nur in China, sondern auch in den Industrieländern, vor allem in Europa, sich mittel- und längerfristig sehr bedeutende Risiken in den Schwellenländern aufgeladen haben. Sie haben Guthaben gegenüber dem Nicht-Banken- und gegenüber dem Bankensektor, die als riskant angesehen werden müssen. Diese Risiken sind zunächst länder- und sektorspezifisch. Das kann sich aber rapide ausbreiten. Was heute nach genügender oder sogar solider Kapitaldecke aussieht, kann bei einer Kettenreaktion in den Schwellenländern fatale Folgen für Kreditausfälle, die Eigenkapitaldecke und die Fähigkeit zur inländischen Kreditschöpfung der Banken in den Industrieländern haben.

Die hauptsächlichen Politikempfehlungen des IWF für die Schwellenländer sind marktorientierte Strukturreformen, Fiskalkonsolidierung und Abwertung: Das ist sein Standard-Rezept. Keiner glaubt im Ernst, dass kurz- und mittelfristig bedeutende Strukturreformen vorgenommen werden können. Bei einer extremen Rohstoffabhängigkeit jetzt in einen rohstoffunabhängigen Sektor zu diversifizieren? Das wären die notwendigen Strukturreformen, doch an den massiven Aufbau von Exportkapazität außerhalb des Rohwarensektors glaubt wohl im Ernst niemand. Und selbst wenn. Die existierenden Schulden beziehen sich wesentlich auf den Rohstoffsektor. Realität ist, dass ein bedeutender Teil der Schwellenländer für die kommenden Jahre auf Gedeih und Verderb von den Rohstoffpreisen abhängen wird. Strukturreformen wird es kurzfristig nicht geben. Solche Worte sind nur eine Umschreibung für harte Austerität. Individuell kann das Sinn machen, im System ist es jedoch ein Rezept fürs Desaster. Dann aber mit verstärkenden Effekten auf die nachlassende Inlandsnachfrage.

Eine andere Realität ist, dass viele dieser Länder auf Gedeih und Verderb von China abhängen. Regional gilt dies für viele der asiatischen Länder und insgesamt gilt dies für viele Rohwaren-Exporteure. Offizieller Sprachgebrauch ist, dass China die Wende vom export- und investitionsgetriebenen auf ein konsumgetriebenes Wachstumsmodell schaffen müsse. Auch 7 Prozent Wirtschaftswachstum oder selbst weniger seien noch starkes Wirtschaftswachstum. Das tönt gut, trifft aber den Kern der Sache nicht. Denn die meisten Schwellenländer hängen nicht von Chinas Wirtschaftswachstum im Aggregat, sondern von Chinas Baukonjunktur ab. Das trifft ganz sicher für die Produzentenländer von Industriemetallen wie Eisenerz, Kupfer, Aluminium und anderen Metallen zu, teils auch von Kohle für die Stahlproduktion. Die Wahrheit über diese Bautätigkeit ist, dass sie immer noch sehr hoch liegt und wahrscheinlich ganz erheblich nach unten gehen wird. Weitere kurzfristige, stimulierende Maßnahmen können diesen Rückgang nur etwas hinauszögern. Investitionsquoten von weit über 40 Prozent, konzentriert auf die Bauinvestitionen, über Jahre hinweg lassen sich nun mal nicht ewig durchhalten.

Eine weitere Realität betrifft die Energienachfrage. Energie ist der wichtigste Rohstoff, noch vor den Industriemetallen. Der Energiesektor ist der Kern der Rohstoffabhängigkeit vieler Schwellenländer. Wichtig ist das Faktum, dass die Energienachfrage stark einkommens- und wenig preiselastisch ist. Das Wachstum der globalen Energienachfrage wird seit über einem Jahrzehnt nicht mehr von den Industrie-, sondern von den Schwellenländern selbst diktiert. Mit einer massiven Wachstumsabschwächung in China und in den Schwellenländern geht unweigerlich eine nur noch verlangsamt wachsende Energienachfrage einher. 2015 ist dies überdeckt worden. China hat seine strategischen Erdölreserven bei tiefen Preisen massiv aufgestockt. Dies dürfte nächstes Jahr wegfallen. Doch die Anpassungen von Nachfrage und Angebot könnten längerfristig noch viel bedeutender ausfallen. Durch eine Vielzahl von Regulierungen und Innovationen dürfte der Energieverbrauch in den Industrieländern sinken und sich vom Wirtschaftswachstum weiter abkoppeln.

Auf der Angebotsseite ist umgekehrt ein scharfer Fall der marginalen Produktionskosten zu verzeichnen. So fallen die Extraktionskosten im nicht-konventionellen Energiebereich scharf ab, etwa bei shale gas und tight oil. Auch die Produktionskosten für erneuerbare Energie stehen schwer unter Druck, für Photovoltaik, Wind und selbst Erdwärme. Umgekehrt steigen die Anforderungen bezüglich Umweltverträglichkeit und damit die Produktionskosten für Kohle.

Ein bedeutender Teil der Kredite an die Schwellenländern, die in privaten Sektor vergeben worden sind, ist in Infrastrukturen, in Energieanlagen, in Minen und in Transportkapazitäten für diese Sektoren angelegt. Das Risiko besteht darin, dass diese Kredite fehl investiert sind und dass diese Anlagen gar nicht benötigt werden.

Auch in Bezug auf die Marktliquidität bedarf die Analyse der IWF-Ökonomen einer Ergänzung. Das bedeutendste Liquiditätsrisiko ergibt sich aus der Tatsache, dass die enormen Volumen an den Finanzmärkten hauptsächlichen kurzfristigen Transaktionen von algorithmischen Modell-Tradern entspringen. Diese nutzen kleinste Preisdifferenzen aus und sorgen so innerhalb des Tages für eine scheinbar sehr hohe Liquidität. Große Modelltrader können ohne Weiteres Millionen von Transaktionen pro Tag generieren. Sie halten aber kaum je Übernachtpositionen. In schwierigen Märkten bleiben sie oft abgeschaltet oder reduzieren das Risiko maximal. Wenn wirklich eine Panik an den Märkten herrscht, dürfte es schlicht keine Gegenparteien geben.

Das größte Risiko besteht mit anderen Worten darin, dass die seit 2009 eingeschlagene Notenbankpolitik und Bankenregulierung unbeabsichtigte und höchst kontraproduktive Konsequenzen haben können, wenn die Märkte fallen: Eine Divergenz zwischen notwendiger Bewertungsanpassung und Liquidität. Basel III hat die Banken gezwungen, ihre Handelsbücher drastisch hinunterzufahren. Damit wollte man dem Eigenhandel enge Grenzen setzen. Doch dies hat auch die Liquidität für den Kundenhandel drastisch reduziert. Die siebenjährige Nullzinspolitik und die Quantitative Lockerung der Geldpolitik durch die Fed und andere Notenbanken haben demgegenüber große, institutionelle Anleger wie Lebensversicherungen oder Pensionskassen in einen Anlagenotstand gebracht. Sie konnten mit risikolosen Anlagen ihre Garantiesätze nicht mehr erreichen. Dadurch sind sie in riskantere und teilweise hoch riskante Anlagen wie Unternehmensanleihen, hochverzinsliche Kredite, Aktien und Anlagen in Schwellenländern abgedrängt worden. Die expansive Geldpolitik und der Renditedruck haben alle Risikoprämien in den Finanzmärkten und darüber hinaus in der Realwirtschaft komprimiert.

Dies hat nun Folgen. Nicht nur waren und sind Anleihen und Aktien als Anlageklassen im historischen Vergleich völlig überbewertet. Damit verbunden ist auch eine gewaltige Fehlallokation von Ressourcen. Viele Investitionen sind finanziert worden, die kurz-, mittel und langfristig gar nicht rentabel sind oder sein werden, weder in den Schwellen- noch in den Industrieländern. So etwa im US shale gas und tight oil Bereich, aber auch praktisch über alle Sektoren verteilt. Viele Unternehmen, auch sehr solide, haben sich verschuldet, um teure Übernahmen, den Rückkauf eigener Aktien oder die Auszahlung von Dividenden zu finanzieren. Diese hohen Bewertungen korrespondieren mit statistisch sehr hohen Transaktionsvolumina. Dieser allgemeinen und darüber hinaus sektoral konzentrierten Blase steht aber anders als noch 2008/09 gar keine wahre und tiefe Marktliquidität mehr gegenüber. Und anders als 2008/09 stehen auch die klassischen Instrumente der Geldpolitik wie drastische Zinssenkungen in den USA und in Europa nicht mehr zur Verfügung, um Marktkorrekturen abzufedern.

In dieser Situation kommen unvermeidlich die wirrsten Szenarien und Handlungsempfehlungen zum Vorschein, nicht zuletzt von denjenigen, welche das Schlammassel mit eingebrockt haben. Die Einfachste ist noch von Obligationen- und Aktienmanagern, für die ‚bad news’ wie üblich ‚good news’ sind. Keine Zinserhöhungen, noch expansivere Geldpolitik, der ‚Fed-Put’. Viel Vergnügen, wenn die Sicherheitsmechanismen diesmal versagen.

Im Markt-Crash vom 24. August diesen Jahres haben unsichtbare Hände nach Börsenschluss in New York den S&P Future um rund 3-4 Prozent nach oben gedrückt. Das kann helfen, um eine erwartungsinduzierte Negativspirale kurzfristig zu verhindern. Wenn aber wirklich eine dramatische Verschlechterung der Wirtschaftslage in den Schwellenländern inklusive China eine Kette von Kreditereignissen, Bankrotten, Zahlungsmoratorien auslöst, dann können solche Interventionen nicht mehr helfen. Die üblichen Empfehlungen des Währungsfonds (angebotsorientierte Strukturreformen, Abwertung etc.) sind dann nicht angemessen und völlig wirkungslos. Die Wirtschaftspolitik wie auch die Unternehmen sollten sich auf dieses andere Szenario zumindest vorbereiten und Pläne dafür ausarbeiten.

Die Vordenker des „schlimmsten Falles“ haben drei Handlungsalternativen ausgemacht: Negativzinsen, Reduktion oder Verbote von Bargeld und den systemweiten „Bail-in“. Zu diesen Wegbereitern gehören nicht wenige Chefökonomen renommierter Zentralbanken wie der Bank of England oder auch Finanzminister. Das ist ein Cocktail fürs Desaster von den gleichen Leuten, die viel zu lange Nullzinsen verteidigt oder implementiert haben.

Für die Industrieländer, vor allem für das sehr stark exportorientierte Deutschland, mit seiner Fokussierung auf Investitionsgüter und auf Premium-Automobile, dürften sich die Exportaussichten deutlich eintrüben. Wenn die Rohstoff produzierenden Länder scharf abwerten, dann reduziert sich zwar der negative Effekt auf ihre Leistungsbilanz. Aber dies kommt eben dadurch zustande, dass die Inlandsnachfrage – Investitionen und Konsum – stark gedämpft werden. Für Deutschland bedeutet die aufkommende Krise der Schwellenländer, sich neu zu orientieren. Auf andere Märkte und vor allem auf den eigenen und den europäischen Binnenmarkt. Doch dafür ist ein Politikwechsel unabdingbar.