- Der Artikel ist für registrierte Benutzer kostenlos.

-

Mit einem Benutzernamen können Sie diesen Artikel kostenlos lesen.

Registrieren Sie einen kostenlosen Benutzernamen oder melden Sie sich mit einem vorhandenen an.

-

Lesen Sie viele Artikel kostenfrei. Newsletter bestellen, registrieren und weiterlesen.

Keine Verpflichtung - kein Abo.Sie sind bereits registriert? Anmelden

Hilfe bei der Anmeldung und Registrierung: leserservice@deutsche-wirtschafts-nachrichten.de

Es gelten unsere AGB und Datenschutzbestimmungen

Bank-Runs verhindern: EU treibt gemeinsame Banken-Haftung voran

Nach dem Ende staatlicher Subventionen für Autos ist der chinesische Pkw-Markt erstmals seit Monaten leicht rückläufig. Im Oktober...

Das Oberste Gericht der USA prüft, ob Donald Trump seine Zölle rechtswidrig verhängt hat. Doch selbst wenn die Richter seine Politik...

Die duale Berufsausbildung in Deutschland steht unter Druck: Immer weniger junge Menschen beginnen eine Lehre, während viele...

BSW-Chefin Sahra Wagenknecht will den Bundesvorsitz ihrer Partei abgeben. Dies teilte die 56-Jährige in Berlin mit. Gleichwohl will sie...

Die Preise für Immobilien in Deutschland steigen wieder spürbar – besonders in den Metropolen. Laut aktuellen Zahlen des Verbands...

Angesichts wachsender Kritik am Entwurf für den nächsten langfristigen EU-Haushalt versucht Kommissionspräsidentin Ursula von der Leyen,...

Holz gilt seit Jahrhunderten als klassischer Brennstoff und erlebt im Zuge der Energiewende ein Comeback. Moderne Technik und staatliche...

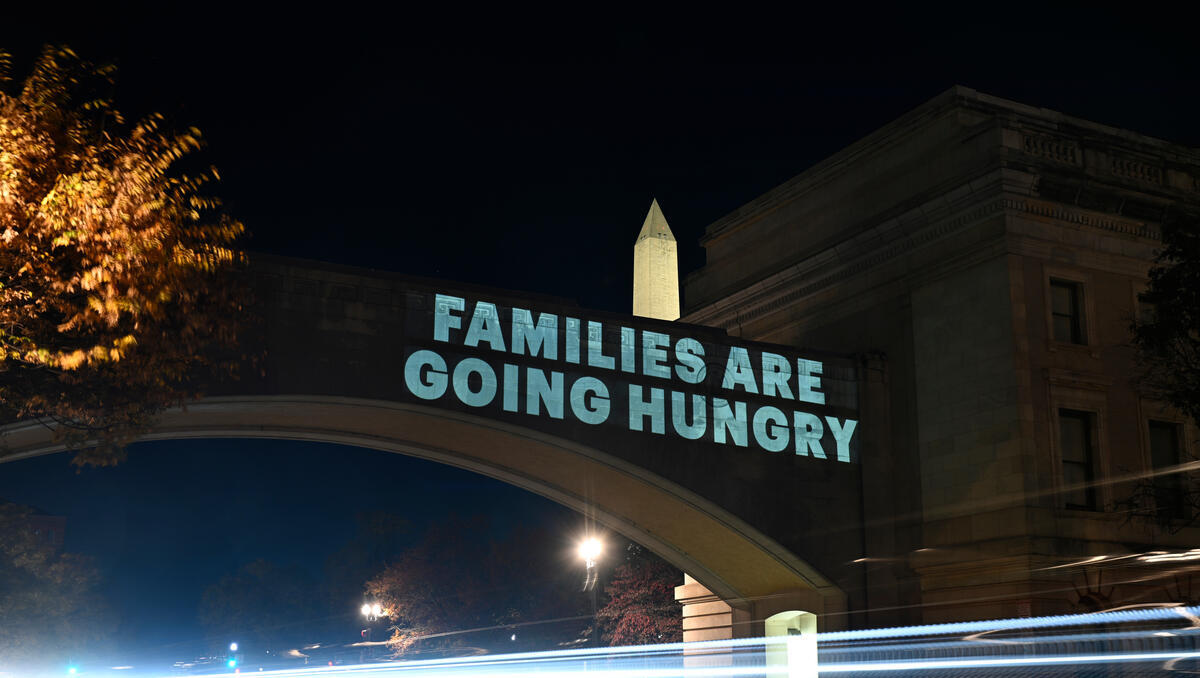

In den USA spitzt sich der Regierungsstillstand spürbar zu: Beamte bleiben ohne Gehalt, soziale Hilfen geraten ins Stocken und an den...