- Der Artikel ist für registrierte Benutzer kostenlos.

-

Mit einem Benutzernamen können Sie diesen Artikel kostenlos lesen.

Registrieren Sie einen kostenlosen Benutzernamen oder melden Sie sich mit einem vorhandenen an.

-

Lesen Sie viele Artikel kostenfrei. Newsletter bestellen, registrieren und weiterlesen.

Keine Verpflichtung - kein Abo.Sie sind bereits registriert? Anmelden

Hilfe bei der Anmeldung und Registrierung: leserservice@deutsche-wirtschafts-nachrichten.de

Es gelten unsere AGB und Datenschutzbestimmungen

Morgan Stanley: Börsen-Crash in China ist Auftakt für weltweite Rezession

Der US-Aktienmarkt schloss am Montag uneinheitlich, während der Rohölpreis einen starken Sprung machte. Investoren wogen die Folgen der...

Etwa 30.000 Touristen von deutschen Reiseveranstaltern hängen im Nahen Osten fest. Die Bundesregierung sieht aber in erster Linie nicht...

Nach dem Angriff auf den Iran steigt der europäischer Erdgas-Preis um fast 50 Prozent nach Produktionsstopp. Analysten warnen vor...

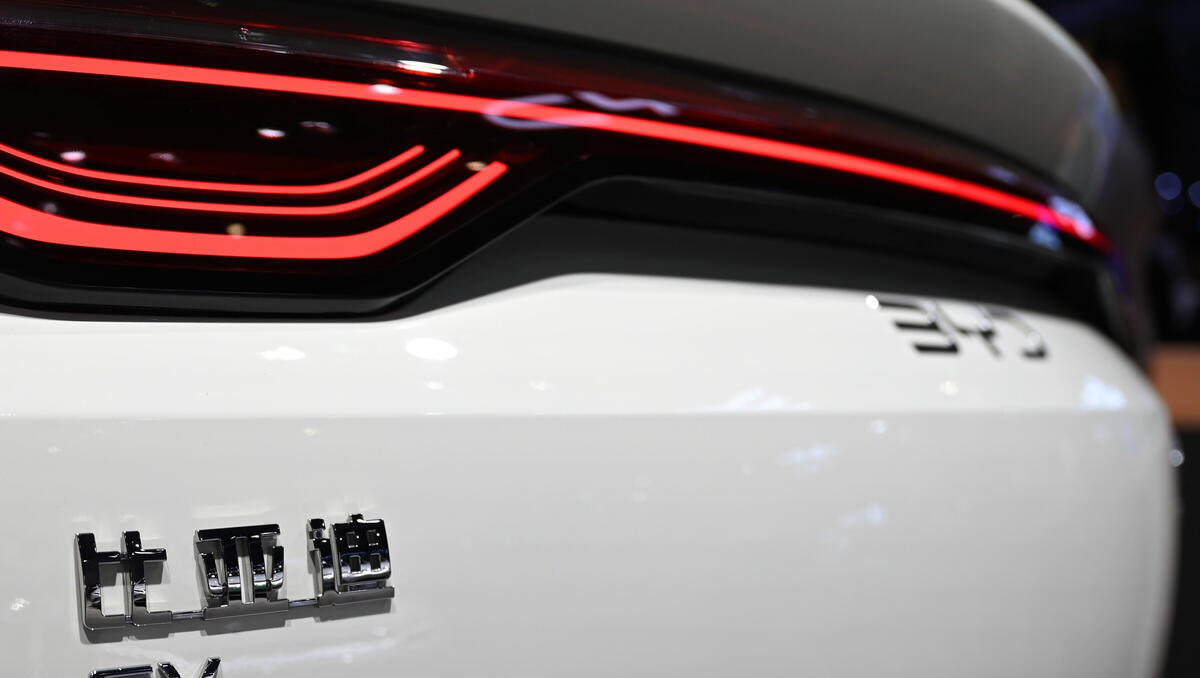

Nach einem Rekordjahr verlieren chinesische Automarken in Europa plötzlich Marktanteile. Handelt es sich um eine Trendwende oder lediglich...

Wenn es nach der Deutschen Umwelthilfe geht, müssen BMW und Mercedes-Benz 2030 den Verkauf klimaschädlicher Verbrenner einstellen. Um den...

Neue Inflationsdaten aus Frankreich und Spanien sorgen für Unruhe an den Märkten. Muss die Europäische Zentralbank ihre Zinspolitik...

Der Irankonflikt macht Öl teuer. Das bekommen auch die deutschen Autofahrer zu spüren. Bisher hält sich die Reaktion an den Zapfsäulen...

Die deutschen Töchter des russischen Staatskonzerns Rosneft stehen wegen des Ukraine-Kriegs jetzt unter Kontrolle der Bundesnetzagentur...