- Der Artikel ist für registrierte Benutzer kostenlos.

-

Mit einem Benutzernamen können Sie diesen Artikel kostenlos lesen.

Registrieren Sie einen kostenlosen Benutzernamen oder melden Sie sich mit einem vorhandenen an.

-

Lesen Sie viele Artikel kostenfrei. Newsletter bestellen, registrieren und weiterlesen.

Keine Verpflichtung - kein Abo.Sie sind bereits registriert? Anmelden

Hilfe bei der Anmeldung und Registrierung: leserservice@deutsche-wirtschafts-nachrichten.de

Es gelten unsere AGB und Datenschutzbestimmungen

Banken kündigen neue Welle von Gebühren für Kunden an

Die Kräfteverhältnisse an den Börsen verschieben sich spürbar, weil KI-Investitionen, Währungseffekte und Branchenrisiken neue...

Die Preisentwicklung in Deutschland hat sich im Dezember weiter abgeschwächt. Nach Angaben des Statistischen Bundesamts sorgten vor allem...

In der Stahlindustrie bahnt sich ein milliardenschwerer Deal an: Worthington Steel aus den USA will Klöckner & Co für elf Euro je Aktie...

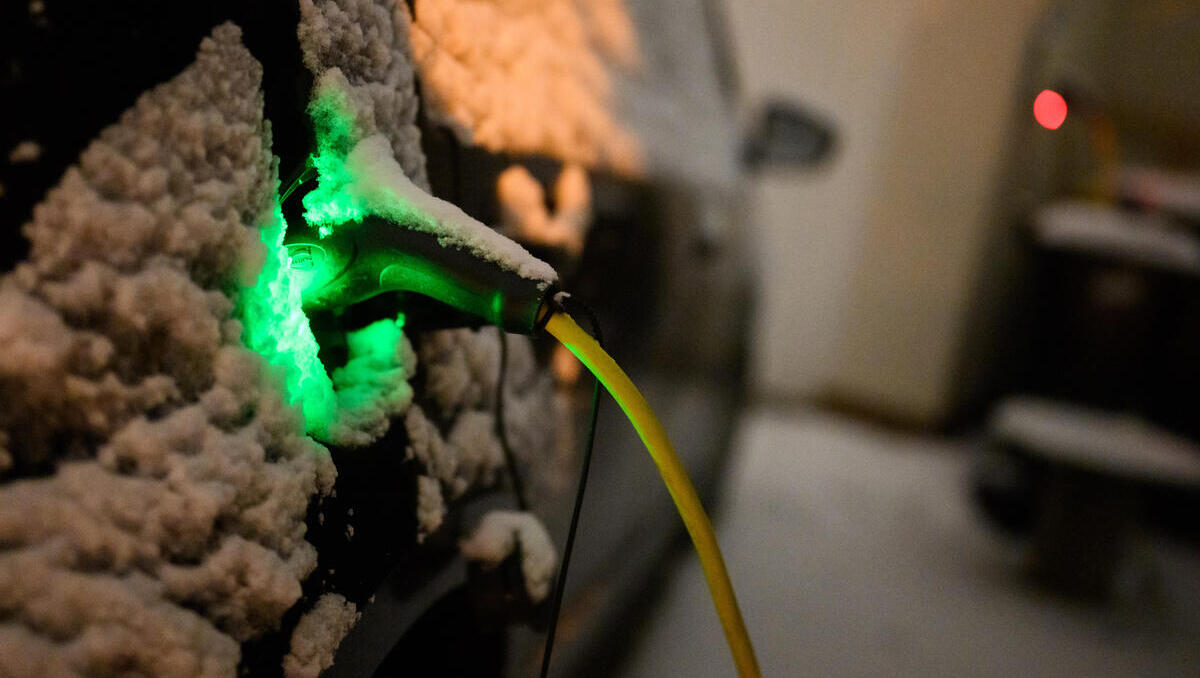

Wer auf eine baldige Klarheit zur neuen Kaufprämie für Elektroautos gehofft hat, muss sich weiter gedulden. Bundesumweltminister Carsten...

Windräder an Land sind vor Ort oft umstritten, sollen aber eine zentrale Rolle bei der Energiewende spielen. Der Ausbau nahm 2025 deutlich...

Die europäische Sanktionspolitik gegen Russland gerät zunehmend unter rechtlichen und finanziellen Druck. Gefährden Klagen russischer...

Die US-Aktienmärkte bewegten sich am Donnerstag nach oben, als die aktuellen Ergebnisse des Chipherstellers TSMC die Investoren beruhigten...

AWS eröffnet eine unabhängige Cloud für Europa und investiert dafür Milliarden in Brandenburg. Das neue Angebot richtet sich vor allem...