Eine Reihe von Investoren hat offenbar erhebliche Anteile an den 590 Millionen Euro in Schuldscheinen der Leoni AG mit einem Abschlag verkauft. Dies bericht Bloomberg unter Berufung anonyme Insider. Das Unternehmen, das elektrische Komponenten für Autos herstellt, ist mit rund 1,2 Milliarden Euro Schulden belastet und muss im kommenden März Schuldscheine im Umfang von 170 Millionen Euro auszahlen.

Zudem hat dem Bericht zufolge eine Gruppe von Banken, die der Leoni AG Kreditlinien in Höhe von 750 Millionen Euro zur Verfügung gestellt haben, die Anwaltskanzlei Freshfields Bruckhaus Deringer beauftragt, bei möglichen Kreditgesprächen mit dem Unternehmen zu beraten.

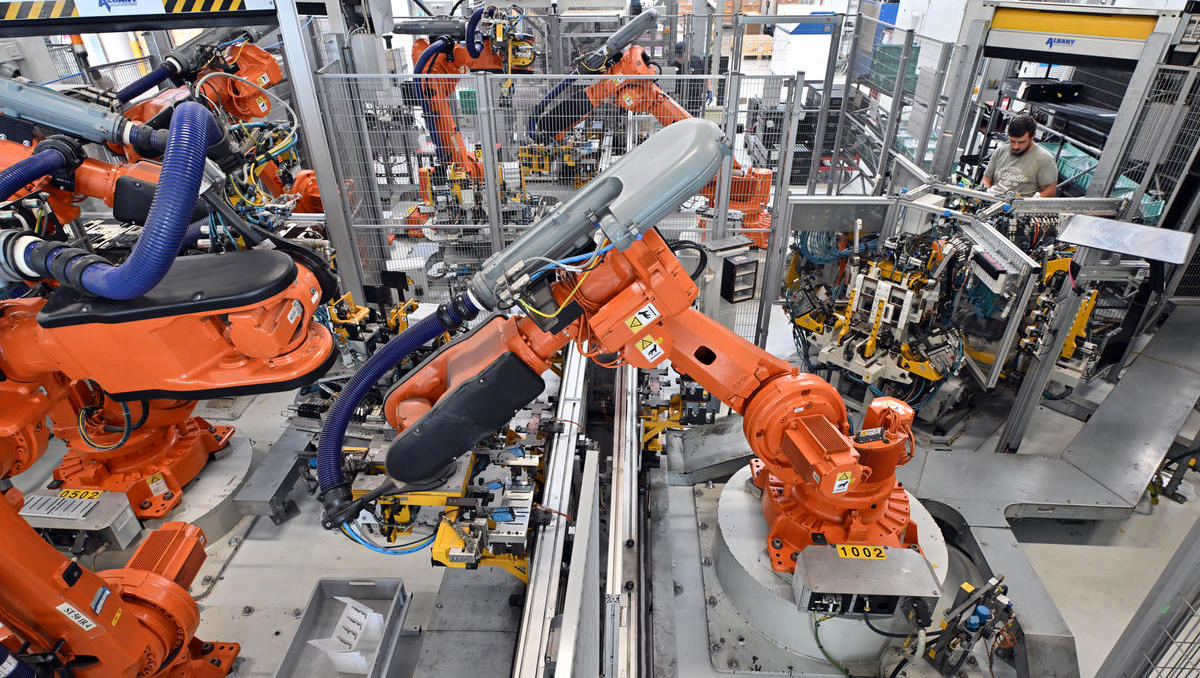

Leoni, das im Jahre 1569 in Nürnberg mit der Herstellung hochwertiger Garne begann und heute fast 100.000 Menschen in 32 Ländern beschäftigt, verzeichnete in diesem Jahr einen Rückgang seines Aktienpreises um 60 Prozent. Analysten prognostizieren für dieses Jahr einen Verlust von 240 Millionen Euro, nachdem Leoni in den ersten neun Monaten im Vergleich zum letzten Jahr 40 Prozent mehr liquide Mittel verbrannt hat. Ende September verfügte die Leoni AG noch über 583 Millionen Euro an verfügbarer Liquidität. "Leonis Liquidität ist am Rande", zitiert Bloomberg Christian Ludwig, Analyst im Bankhaus Lampe. "Sie haben rund 1 Milliarde Euro Schulden und es werden bis Ende des Jahres keine wesentlichen Verbesserungen erwartet."

Dennoch hat das Unternehmen ausreichende Mittel, um eine im März fällige Schuldverschreibung zurückzuzahlen, sagte ein Unternehmenssprecher. Zudem wurden 49 Millionen Euro der im September fälligen Schuldscheine vollständig zurückgezahlt.

Der Verkauf von Schuldschein-Anteilen durch einige seiner Investoren kann die Situation für das Management erschweren. Hedgefonds, die auf notleidende Kredite spezialisiert sind und möglicherweise die neuen Käufer waren, könnten sich als härtere Verhandlungspartner erweisen als die ursprünglichen Investoren. Das ist bedenklich, denn Schuldscheine brauchen die einstimmige Unterstützung der Investoren, um die Bedingungen neu festzulegen, im Gegensatz zu anderen Arten von Schulden, die dafür nur eine Mehrheit der Investoren benötigen.

Leoni dürfte 2021 wieder in die Gewinnzone zurückkehren und durch den Verkauf seiner Draht- und Kabelsparte WCS von einem deutlichen Cash-Zufluss profitieren, zitiert Bloomberg den Analysten Jürgen Pieper von B Metzler seel Sohn & Co. Allerdings gibt es bisher noch keine Käufer dieser Einheit, die zudem im dritten Quartal unrentabel war. Ein Verkauf könnte erst nach Ablauf der Schuldschein-Tranchen in vier Monaten erfolgen. Weitere 25 Millionen Euro der Schulden werden im November nächsten Jahres fällig, sagte Leonis-CEO Aldo Kamper am 13. November.

Der Finanzberater Hans-Joachim Ziems hat in den vergangenen Monaten mit der Leoni AG an deren Strategieprogramm gearbeitet, das bis zum Jahr 2022 jährliche Kosteneinsparungen in Höhe von 500 Millionen Euro vorsieht, sagte der Sprecher des Unternehmens.

Die Leoni-Aktien fielen am Mittwoch um rund 6 Prozent auf rund 11,90 Euro, nachdem Bloomberg berichtet hatte, dass einige Gläubiger Schuldscheine verkauft hatten. "Das kann schnell zu einer Abwärtsspirale führen", sagte Daniel Kukalj, Aktienanalyst bei der Quirin Privatbank. "Investoren, die offenbar bereit sind, ihre Schuldscheine mit Abschlägen zu verkaufen, zeigen, dass sie wenig Vertrauen in die weitere Entwicklung des Unternehmens haben.