US-Börsen: Wie sich Anleger vor einem möglichen KI-Crash schützen

Das amerikanische Wirtschaftssystem wird derzeit stark von wenigen großen Technologieunternehmen getragen, die Billionen Dollar bewegen. Diese Einschätzung mag überspitzt wirken, liegt aber nicht weit von der Realität entfernt. Die Sorge vor einer möglichen Blase im Bereich der Künstlichen Intelligenz wächst, während die Kurse weiter steigen. Viele Anleger empfinden die Bewertungen als überzogen, dennoch sprechen starke Argumente für weiteres Wachstum.

Die meisten Unternehmen haben ihre Quartalszahlen vorgelegt und überwiegend übertroffen. Laut LSEG stiegen die Unternehmensgewinne im Jahresvergleich um 13,8 Prozent. Die US-Notenbank Fed senkte wie erwartet die Leitzinsen, wobei Jerome Powell Hoffnungen auf eine erneute Senkung im Dezember etwas dämpfte. Gleichzeitig erschwert der anhaltende Government Shutdown den Zugang zu makroökonomischen Daten, die für geldpolitische Entscheidungen relevant sind.

Marktentwicklung und Performance

Der S&P 500 hat seit dem Tief im April bereits über 40 Prozent zugelegt und damit einen der schnellsten Anstiege seiner Geschichte erlebt. Historisch zählen die beiden Monate vor dem Jahreswechsel zu den ertragsstärksten Perioden eines Jahres. Seit 1950 liegt der durchschnittliche S&P 500-Zuwachs laut Bloomberg bei 3,3 Prozent.

Der Bitcoin-Kurs beendete den Oktober erstmals seit 2018 im Minus, während Kryptowährungen insgesamt unter Druck geraten und der Dollar seinen stärksten Monat seit Juli verzeichnete. Insgesamt zeigen die Bewegungen bei Aktien an den US-Börsen und bei anderen Assets an den globalen Finanzmärkten ein uneinheitliches Marktbild.

Michael Burry: der schlafende Bär meldet sich

Michael Burry, bekannt durch seine erfolgreiche Wette gegen den US-Immobilienmarkt während der Finanzkrise, meldete sich nach langer Pause wieder zu Wort. Auf X schrieb er, dass man manchmal Blasen erkenne, manchmal etwas dagegen tun könne und es Situationen gebe, in denen Nichtstun die einzige Gewinnstrategie sei. Kurz darauf löschte er den Beitrag, wie es seine übliche Praxis ist.

Bloomberg interpretiert dies als Warnung an Anleger, zugleich deuten seine Worte auf eine gewisse Resignation hin. Burry scheint anzudeuten, dass die Märkte stark von der Realität entkoppelt sind und alte Regeln nicht mehr greifen. Eine Short-Position auf eine nicht fallende Blase sei derzeit kaum möglich.

Paul Tudor Jones: wie im Oktober 1999

Paul Tudor Jones vergleicht die aktuelle Marktlage mit dem Jahr 1999, als US-Aktien zwischen Herbst 1999 und Frühjahr 2000 stark anstiegen, kurz vor dem Platzen der Dotcom-Blase. In einem Interview mit CNBC erklärte er, dass alle Elemente für eine ähnliche Entwicklung gegenwärtig vorhanden seien, auch wenn er nicht vorhersagen könne, ob es exakt so ablaufen werde. Aus Sicht des Tradings solle man den Markt behandeln, als sei es Oktober 1999.

Der Nasdaq habe sich damals zwischen dem ersten Oktoberwochenende und März 2000 verdoppelt. Jones verweist auf typische Dynamiken in Bullenmärkten, bei denen die größten Kursgewinne oft in den letzten zwölf Monaten vor einem Hoch erzielt werden. Er sieht die Grundlage für steigende Aktienkurse in erneut sinkenden Leitzinsen und expansiven Staatsausgaben der US-Regierung. Diese Kombination aus Geld- und Fiskalpolitik sei seit dem Zweiten Weltkrieg beispiellos. Jones setzt deshalb auf Gold, Kryptowährungen und den Nasdaq.

Michael Hartnett: Gold und chinesische Aktien als Schutz gegen die KI Blase

Strategen der Bank of America erwarten, dass Anleger ihre Portfolios auf eine solide Wirtschaftsentwicklung für 2026 ausrichten, mit fallenden Zinsen und marktfreundlichen Maßnahmen unter Präsident Trump. Gold bietet ihrer Ansicht nach Schutz vor Inflation, die durch expansive Politik entstehen könnte. Chinesische Aktien und Gold gelten als beste Absicherung gegen hoch bewertete KI Aktien.

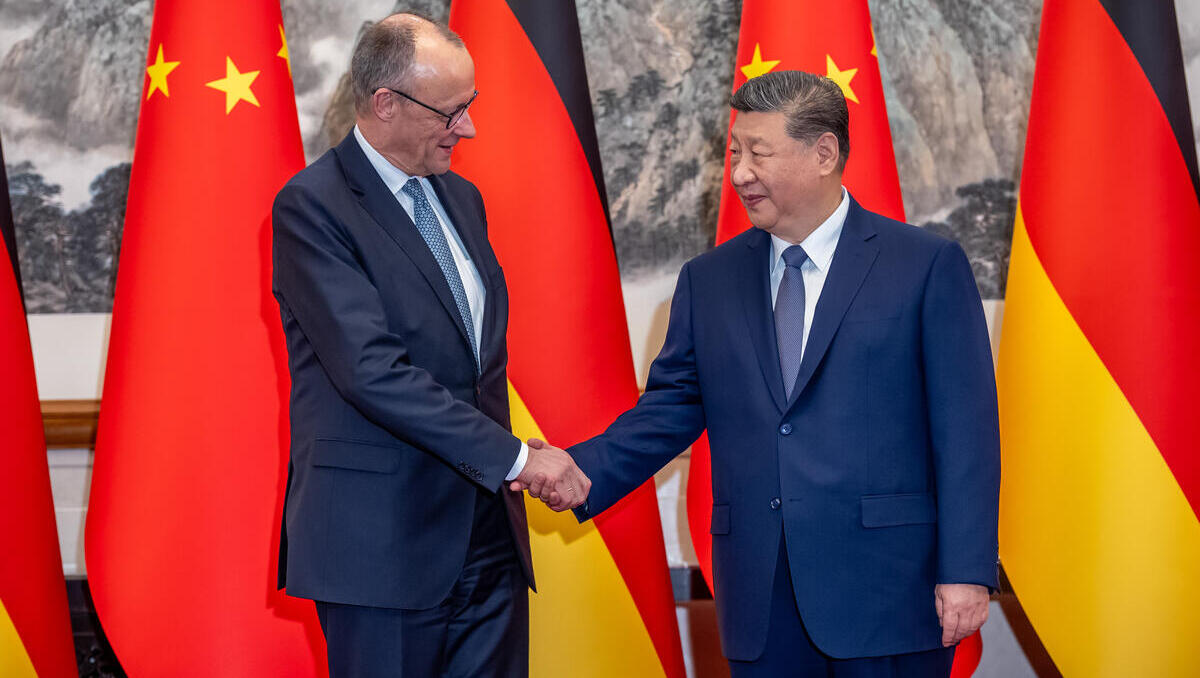

Der MSCI China Index stieg in diesem Jahr um 33 Prozent, während der S&P 500 lediglich 15 Prozent zulegte. Die Dynamik in China wird unter anderem durch Optimismus über die Fähigkeit der Region, im Bereich generativer KI wettbewerbsfähig zu bleiben, unterstützt. Anleger nutzen diese Aktien als Absicherung gegen mögliche Marktkorrekturen bei US-Technologieunternehmen.

Cathie Wood: KI ist keine Blase, aber eine Korrektur steht bevor

Cathie Wood warnte diese Woche vor der Gefahr einer Korrektur, wies jedoch gleichzeitig die Vorstellung zurück, dass im KI Bereich eine Blase existiere. Historisch bestehe kein dauerhafter negativer Zusammenhang zwischen Innovation und Zinsen. Zwar werde es zu einer Phase der Ernüchterung kommen, die KI-Technologie befinde sich jedoch am Anfang einer technologischen Revolution.

Eine Korrektur sei wahrscheinlich, langfristig sei das Potenzial aber groß. Unternehmen benötigten noch Zeit, ihre Strukturen an die Technologie anzupassen. Wood betont, dass sich langfristig die Geschäftsmodelle verändern werden, was die Basis für nachhaltiges Wachstum bietet.

Citadel Securities: Rekorde werden fortgesetzt

Scott Rubner von Citadel Securities erwartet neue Höchststände am US-Aktienmarkt. Starke Quartalszahlen, hohe Liquidität in Geldmarktfonds und saisonale Effekte stützen die Märkte. Zudem könnte die Angst, Chancen zu verpassen, Anleger zu Käufen drängen. Diese Kräfte schaffen ein Umfeld, das Aktien begünstigt und die Rekordjagd weiter antreibt.

David Solomon: der Tag der Abrechnung kommt

Trotz Rekordkursen warnt David Solomon von Goldman Sachs vor den Risiken der US-Staatsverschuldung. Sollte die Wirtschaft nicht stärker wachsen, drohe langfristig eine Belastung. Westliche Volkswirtschaften würden zunehmend von Schulden abhängig. In den vergangenen fünf Jahren habe sich die expansive Fiskalpolitik deutlich verstärkt, was die wirtschaftlichen Risiken weiter erhöhe.

TotalEnergies: Sanktionen gegen Russland werden unterschätzt

Patrick Pouyanne, CEO von TotalEnergies, weist darauf hin, dass der Ölmarkt die Auswirkungen der Sanktionen gegen Russland noch nicht ausreichend berücksichtigt. Schon jetzt seien steigende Frachtraten für Tanker und höhere Dieselaufschläge erkennbar. Länder suchen nach alternativen Lieferketten, um Versorgungslücken zu schließen. Pouyanne erwartet, dass die Folgen der Sanktionen auf die Ölpreise noch deutlich zunehmen werden.

Diese Entwicklungen sind auch für Deutschland relevant. Als exportorientierte und technologieabhängige Volkswirtschaft reagiert Deutschland empfindlich auf globale Finanzzyklen, geopolitische Spannungen und Kapitalverschiebungen. Eine breite Diversifikation in Technologie, Rohstoffe wie Gold und internationale Märkte kann sinnvoll sein. Gleichzeitig bleibt entscheidend, dass Deutschland Innovation, Wettbewerbsfähigkeit und Kapitalmarktstrukturen stärkt, um langfristig wettbewerbsfähig und wirtschaftlich stabil zu bleiben.