- Der Artikel ist nur für Abonnenten verfügbar.

-

Sie möchten Zugriff auf unser Premium-Angebot? Jetzt weiterlesen!

✔ Unbegrenzter Zugriff auf alle Inhalte

✔ Inklusive täglichem Newsletter

✔ Inklusive einem ePaper mit monatlichem Schwerpunkt

✔ Keine Werbung

✔ Teilen Sie Artikel mit Nicht-Abonnenten

✔ Archiv aller ePaper

✔ Vorlesefunktion aller Artikel

Milliarden-Verlust bei der Deutschen Bank: Es wird kritisch für die Steuerzahler

Kim Jong-Un präsentiert die Zukunft Nordkoreas – und sie trägt Handtasche. Seine Tochter Kim Ju-Ae tritt als neue Machtfigur auf. Was...

Birkenstock hat sich vom Hersteller orthopädischer Sandalen zum weltweit gefragten Lifestyle-Unternehmen gewandelt. Basis dieses Wandels...

Die EU verschärft ihren wirtschaftlichen Druck auf Russland: Mit einem neuen Sanktionspaket und einer Preisobergrenze für Öl trifft...

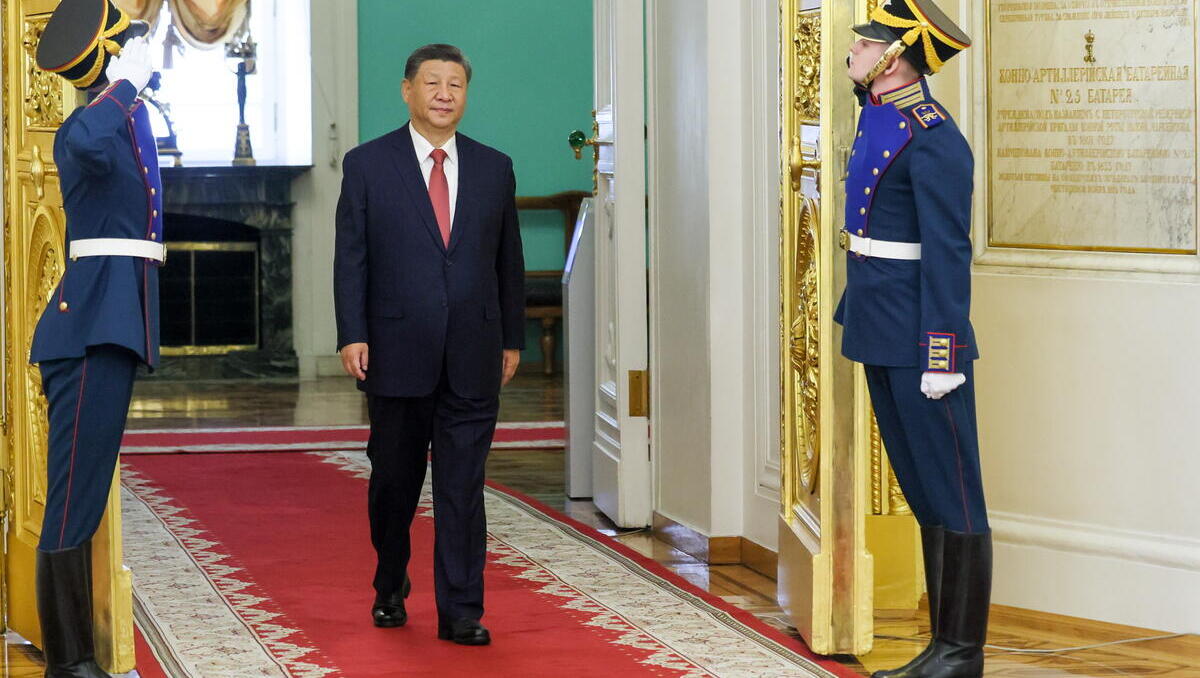

China bricht alle Investitionsrekorde – und gewinnt Freunde in aller Welt. Trump setzt derweil auf Isolation durch Zölle. Wer dominiert...

Trotz sinkender Großhandelspreise für Energie bleiben die Kosten für Menschen in Deutschland hoch: Strom, Gas und Benzin reißen tiefe...

Die Sorgen um die eigenen Finanzen sind einer Umfrage zufolge im europäischen Vergleich in Deutschland besonders hoch: Acht von zehn...

Zölle, Zinsen, Gewinne: Neue Daten zeigen, welche drei Faktoren jetzt über Kursgewinne oder Verluste entscheiden. Und warum viele...

Alarmierende Zahlen: Offene Forderungen in Deutschland sprengen die 50-Milliarden-Euro-Marke. Entdecken Sie die Strategien, mit denen Sie...