Nach ihrem historischen Einbruch im Frühjahr steht die Konjunktur-Stimmung fast wieder in voller Blüte. Doch was passiert, wenn die „harten“ Konjunktur-Daten den vielversprechenden „soften“ Frühindikatoren im Herbst die Gefolgschaft verweigern? Verwelken dann an den Aktienmärkten die fundamentalen Vorschusslorbeeren?

Die Konjunkturblüten sprießen zwar, aber ...

Die massive Stimmungsaufhellung der US-Industrie zieht eine klare Erholung der Industrieproduktion nach sich, selbst wenn diese immer noch knapp 10 Prozent unter Vorjahresniveau liegt.

Und angetrieben durch Niedrigzinsen erholt sich der US-Immobiliensektor gemäß Baubeginnen und -genehmigungen genauso rapide, wie er im Frühjahr eingebrochen ist.

In Deutschland wird die sprunghafte Stimmungsverbesserung gemäß ifo-Geschäftserwartungen von einer deutlichen Stabilisierung der Industrie-Aufträge flankiert. Maßgebliche Triebfeder ist hierbei die Binnenkonjunktur.

…aber kommt im Herbst die Dürre?

Nach dem gewaltigen Zusammenbruch der Wirtschaft sind Basiseffekte relativ leicht zu erreichen. Aber ab Herbst steht der Reality Check der nachhaltigen Konjunkturbesserung an.

Nach ihrem Crash im Frühjahr sind die Einzelhandelsumsätze in den USA förmlich explodiert. Kein Wunder, da zur Abwendung einer noch dramatischeren Wirtschaftskrise für Amerika bislang unvorstellbare Sozialleistungen ausbezahlt wurden. Irritierend wirken jedoch die langfristigen Konsumenten-Erwartungen, die sich auf dem niedrigsten Niveau seit Ende 2013 befinden. US-Bürger zweifeln offensichtlich an der nachhaltigen Wirtschaftserholung. Könnte diese Skepsis sogar ein Menetekel für ein Double Dip (ein Konjunkturverlauf, bei dem die Volkswirtschaft nach überstandener Rezession während der folgenden Aufschwungphase an Fahrt verliert und erneut in die Rezession abtaucht - Anm. d. Red.) der Konjunktur sein?

Grafik der Woche

Tatsächlich scheint die US-Wirtschaftserholung gemäß des von der Citigroup ermittelten Economic Surprise Index - er misst jeweils die Abweichung veröffentlichter Konjunkturdaten von den zuvor getroffenen Analysteneinschätzungen - ihren Gipfel überschritten zu haben. Das Risiko zukünftig weniger stark überraschender, sondern auch „unterraschender“ Konjunkturdaten würde als Dämpfer für die weitere fundamentale Aktien-Entwicklung wirken.

Um dieses Szenario zu verhindern, werden sich Demokraten und Republikaner im September wegen des Präsidentschaftswahlkampfs auf ein dann fünftes US-Konjunkturpaket einigen. Fraglich hierbei ist jedoch, ob und inwieweit eine Verlängerung der konsumstützenden Arbeitslosenhilfe stattfindet.

Vollnarkose der deutschen Wirtschaft oder wenn Politiker Wähler kaufen

Eine Konjunktur-Ernüchterung mit entsprechenden Folgen für die Aktienmärkte ist auch in Europa möglich. Dort könnten weiter deutlich steigende Corona-Fälle auch ohne flächendeckende Lockdowns zu Konsum- beziehungsweise Investitionszurückhaltung bei Verbrauchern und Unternehmen führen. Ohnehin kann eine Welle von Unternehmenspleiten im Herbst noch mehr Öl ins Feuer des Wirtschaftsabschwungs gießen.

Daher plant die Bundesregierung auch bereits die weitere künstliche Konjunkturbefruchtung. Die seit März bis Ende September ausgesetzte Insolvenzpflicht soll bis Ende März 2021 verlängert werden. Damit werden allerdings Untote, sogenannte Zombie-Unternehmen zur Beschäftigungssicherung lebendig gehalten und die Probleme nur in die Zukunft verschoben. Schon jetzt gibt es nach Zahlen der Auskunftei Creditreform rund 550.000 Firmen, die normalerweise nicht mehr überlebensfähig wären. Deren Zahl könnte bis März sogar auf 800.000 steigen. Das Risiko eines späteren Dominoeffekts, der selbst gesunde Firmen über dann inflationäre Zahlungsausfälle in Mitleidenschaft zieht und schließlich die allgemeine Wirtschaftserholung sowie den technologischen Fortschritt ausbremst, spielt bei Politikern offenbar keine Rolle.

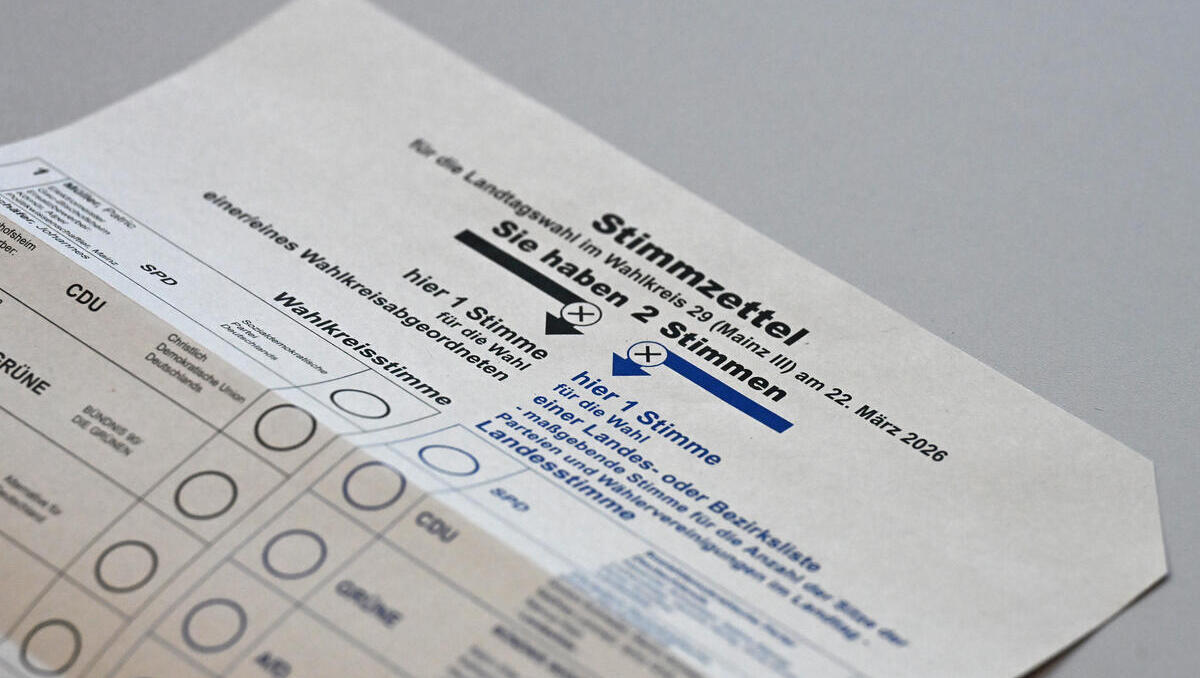

Eine große Rolle spielt dagegen die Bundestagswahl 2021. Im nach der Nominierung von Olaf Scholz als SPD-Kanzlerkandidaten bereits angelaufenen Wahlkampf will sich keine Partei „kaltchristlich“ präsentieren und sich steigende Arbeitslosenzahlen auf die Fahnen schreiben.

Vor diesem Hintergrund plant Berlin ebenso eine Verlängerung des Kurzarbeitergeldes von 12 auf 24 Monate, also bis nach den Bundestagswahlen. Auch eine Vier-Tage-Woche bei teilweisem Lohnausgleich auf Staatskosten ist kein Tabu mehr. Deutschland wird zum unbezahlbaren Sozialstaat.

Dagegen werden die schon vor Corona bestehenden Strukturschwächen der Wirtschaft links liegengelassen. Allerdings wäre eine „gute“ Verschuldung, die die infrastrukturelle Vermögenssubstanz verbessert, sehr sinnvoll. Denn erst bei nennenswerten Reformen, die die Wirtschaft wieder erblühen lassen, sind Sozialleistungen als grundsätzliche Errungenschaft von humanistischen Gesellschaften nachhaltig tragbar. Anderenfalls kommt man an Erhöhungen von Steuern und Sozialabgaben nicht vorbei, die dann aber das Wirtschafts- und Beschäftigungswachstum behindern, was wiederum zu weiteren Belastungen für Unternehmen und Bürger führt.

Marktlage - Kein Dotcom-Crash 2.0

Angetrieben werden die Börsen vor allem von boomenden Technologie-Werten. Dabei zieht mancher Marktteilnehmer wegen sehr hohen Bewertungen bereits Vergleiche mit der Dotcom-Blase und dem Neuen Markt.

Der Vergleich hinkt aber. Heute findet sich bei diesen Werten viel Substanz durch solide Geschäftsmodelle. Wenn zum Beispiel Apple zwei Billionen US-Dollar wert ist, sind zwischenzeitliche Konsolidierungen mehr als gesund. Tatsächlich besteht die Gefahr, dass es nach einem demokratischen Wahlsieg zu Unternehmenssteuererhöhungen und Regulierungen kommt. Kamala Harris, Joe Bidens Kandidatin für die Vizepräsidentschaft, will eine Aufspaltung von Facebook zumindest prüfen lassen. Dem früheren Trump Jump könnte also zunächst ein Biden-Dip folgen. Allerdings werden auch Demokraten nicht den Ast absägen, auf dem Amerika als Heimatland der Digitalisierung sitzt. Auch für Biden und Harris gilt „It’s the economy, stupid!“.

Nicht zuletzt bietet auch der Handelsstreit zwischen Amerika und China Raum für Tech-Ernüchterung. Wenn Amerika Huawei Schmerzen zufügt, könnte sich China im Gegenzug damit rächen, Aktivitäten von US-Unternehmen in China massiv einzuschränken.

Grundsätzlich aber hat die Virus-Krise die Digitalisierungswelle beschleunigt. Vom Aufbau einer 5G-fähigen Infrastruktur profitieren unter anderem Halbleiterproduzenten. Die Zunahme von Heimarbeit und Videokonferenzen kommt Softwareherstellern zugute. Diese Entwicklung hilft nicht zuletzt den Anbietern von Künstlicher Intelligenz. Zudem besteht High-Tech nicht nur aus Apple & Co., sondern auch aus Unternehmen der Bereiche Streaming, Cloud-Datenspeicherung und industrielle Automatisierung.

Den Aktienmärkten bleibt ohnehin das Brot und Butter-Geschäft, die Liquiditätshausse erhalten. Zwar halten sich die US-Notenbanker laut Protokoll der vergangenen Fed-Sitzung zunächst zurück. Aber angesichts der von Fed-Chef Powell grundsätzlich betonten Konjunktur-Risiken ist aufgeschoben nicht aufgehoben. Mit dem Abschluss ihres Strategie-Checks auf der kommenden Sitzung am 16. September und damit einer Präzisierung ihrer Langfristziele wird die Fed unmissverständlich klarmachen, dass restriktive Geldpolitik nicht ansatzweise in Sicht ist.

Überhaupt, mehr und mehr Unternehmen planen im Rahmen sich stabilisierender Gewinne auch wieder Aktienrückkäufe. Angenehmer Nebeneffekt ist eine Entspannung der aktuell sicherlich sportlichen Bewertungen. Wenn Unternehmensgewinne durch eine verringerte Aktienanzahl dividiert werden, erhöht das den Gewinn je Aktie und senkt entsprechend das Kurs-Gewinn-Verhältnis.

Sentiment und Charttechnik DAX - Angst vor einer Herbst-Depression ist nicht angebracht

Aus Sentimentsicht lässt die Anleger-Skepsis nach. So steht der Macro Risk Index der Citigroup mit einem Wert von 0,53 das erste Mal seit Februar an der Schwelle zur „Risikofreude“. Werte größer als 0,5 signalisieren zunehmende Risikoscheu, Werte kleiner als 0,5 Risikofreude.

Laut Bank of America Merrill Lynch Fund Manager Survey erwarten die professionellen Anleger überwiegend nachhaltige Kursanstiege. Das untermauert die hohe Investitionsquote unter US-Fondsmanagern. Sie wollen eine mögliche Herbst-Rallye, die auf geldpolitischer Liquiditätsschwemme und finanzpolitischen Ausgabeprogrammen bei gleichzeitigem Anlagenotstand im Zinsbereich beruht, nicht verpassen. Ohnehin verbreiten immer mehr konjunktursensible Unternehmen Optimismus.

Charttechnisch setzt sich die Erholung fort, wenn der DAX nachhaltig über der Barriere bei 12.970 Punkten schließt. Darüber liegen weitere Widerstände bei 13.025 und 13.077. Positiv wäre vor allem die Überquerung des Zwischenhochs bei 13.171 am 21. Juli. Die nächste Barriere liegt dann bei 13.217. Dreht der Index jedoch deutlich unter den Unterstützungsbereich zwischen 12.800 und 12.730, drohen weitere Kursverluste bis zu den Haltelinien bei 12.648 und schließlich 12.530 Punkten.

Der Wochenausblick für die KW 35 - Was macht der ifo?

In den USA stabilisiert sich die Aufhellung der Industriestimmung gemäß Einkaufsmanagerindex der Region Chicago auf dem aktuell hohen Niveau. Jedoch verlieren die Auftragseingänge langlebiger Güter etwas an Schwung. Das von der University of Michigan ermittelte Konsumentenvertrauen zeigt sich lethargisch.

In der Eurozone deutet der Economic Sentiment Indikator der EU-Kommission auf eine stabile Fortsetzung der Konjunkturbelebung hin.

Auch in Deutschland erholt sich die Wirtschaft gemäß ifo-Geschäftsklimaindex weiter, obwohl die Dynamik nachlässt. Treibende Kraft ist laut GfK-Konsumklimaindex die Binnenwirtschaft.