Zahlreiche Analysten gehen davon aus, dass es im kommenden Jahr zu einem verheerenden Börsen-Crash kommen könnte. Der Analyst Sean Williams führt in einem Beitrag des Magazins „The Motley Fool“ aus, warum der erwartete Crash bereits im Januar 2022 eintreten könnte. Damit würde der S&P 500 seine unaufhaltsame 21-monatige Rallye beenden.

Lieferketten-Probleme wegen Omicron

Das offensichtlichste Hindernis für den S&P 500 ist die anhaltende Verbreitung von Coronavirus-Varianten, von denen Omicron heute in den USA die vorherrschende ist. Das Problem ist, dass es keinen einheitlichen globalen Ansatz gibt, wie Omicron am besten eingeschränkt werden kann. Während einige Länder versuchen, die Impfstoffe bereitzustellen, müssen andere Länder zwangsläufig Lockdowns verhängen.

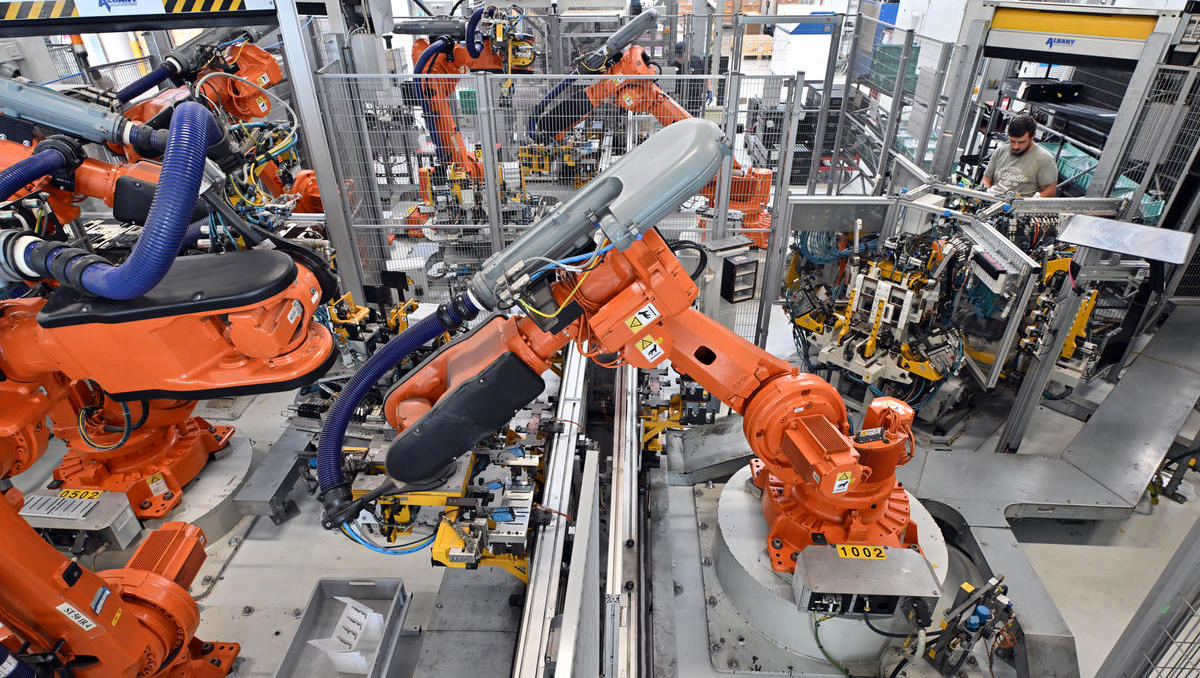

Da eine Vielzahl von Maßnahmen ergriffen werden, besteht das größte Einzelrisiko für die Wall Street in anhaltenden oder brandneuen Problemen in der Lieferkette. Von Technologie- und Konsumgütern bis hin zu Industrieunternehmen sind die meisten Sektoren von Betriebsausfällen bedroht, wenn die globale Logistik weiterhin durch die Pandemie gestört wird.

Das QE-Programm der Fed

Ein weiterer ziemlich offensichtlicher Risikofaktor für die Wall Street ist die Offensive der US-Notenbank Fed gegen die Inflation. Zur Erinnerung: Der Verbraucherpreisindex in den USA für alle städtischen Verbraucher (CPI-U) stieg im November um 6,8 Prozent, was ein 39-Jahres-Hoch der Inflation markierte. Anfang dieses Monats kündigte der Vorsitzende der Fed, Jerome Powell, an, dass die Zentralbank des Landes den Abbau ihres quantitativen Lockerungsprogramms (QE) beschleunigen werde. Reduzierte Anleihekäufe sollten mit höheren Kreditzinsen einhergehen, was wiederum das Wachstumspotenzial von zuvor schnelllebigen Aktien bremsen kann.

Margin-Debt

Die Wall Street sollte auch zutiefst besorgt über die schnell steigenden Margin-Schulden sein. Dabei geht es um den Geldbetrag, den sich Institutionen oder Anleger mit Zinsen für den Kauf oder Leerverkauf von Wertpapieren geliehen haben. Im Laufe der Zeit ist es völlig normal, dass der Nominalbetrag der ausstehenden Margin-Schulden steigt. Aber seit dem Tiefststand im März 2020 hat sich der Betrag der ausstehenden Margin-Schulden fast verdoppelt und lag im November 2021 laut Daten der unabhängigen Aufsichtsbehörde für die Finanzindustrie bei fast 919 Milliarden US-Dollar.

In den vergangenen 26 Jahren gab es nur drei Fälle, in denen die ausstehenden Margenverbindlichkeiten in einem einzigen Jahr um mindestens 60 Prozent gestiegen sind. Es geschah nur wenige Monate vor dem Platzen der Dotcom-Blase, fast unmittelbar vor der Finanzkrise. Wenn die Aktien zu Beginn des Jahres nach unten tendieren, könnte eine Margin-Call-Welle die Börse massiv belasten.

Sektorrotation

Im Januar 2022 könnte es auf dem Aktienmarkt zu einer Sektorrotation kommen. Eine Sektorrotation bezieht sich auf Anleger, die Geld von einem Marktsektor in einen anderen verschieben.

Oberflächlich betrachtet könnte man meinen, dass ein breit angelegter Index wie der S&P 500 von der Sektorrotation nicht beeindruckt werden kann. Es ist jedoch kein Geheimnis, dass Wachstumsaktien aus dem Technologie- und Gesundheitssektor diese Rallye seit dem Bärenmarkttief im März 2020 in erster Linie angeführt haben. Jetzt, da wir seit diesem Tiefpunkt die Ein-Jahres-Marke weit überschritten haben, wäre es nicht allzu überraschend, wenn Anleger einige Gewinne von Unternehmen mit Bewertungsaufschlägen sichern und einen Teil ihrer Barmittel in sicherere/werthaltigere Anlagen oder Dividenden investieren.

Rückgabe von Meme-Aktien

Ein fünfter Grund, warum der Aktienmarkt im Januar 2022 zusammenbrechen könnte, ist das Potenzial für einen Einbruch bei Meme-Aktien wie AMC Entertainment Holdings und GameStop .

Auch wenn es sich um stark überbewertete Unternehmen handelt, die sich von ihrer jeweils schlechten Betriebsleistung gelöst haben, stellte die Fed in ihrem halbjährlichen Bericht zur Finanzstabilität fest, dass kurz- und langfristige Risiken mit der Art und Weise bestehen, wie junge und unerfahrene Anleger ihr Geld einsetzen.

Bewertung durch das Shiller-KGV

Obwohl eine Verhältnis-Bewertung allein selten ausreicht, um den S&P 500 nach unten tendieren zu lassen, deuten historische Präzedenzfälle darauf hin, dass die Wall Street im Januar in Schwierigkeiten geraten könnte.

Zum Schlusskurs am 21. Dezember 2021 betrug das Kurs-Gewinn-Verhältnis (KGV) des S&P 500 39. Das Kurs-Gewinn-Verhältnis von „Shiller“ berücksichtigt die inflationsbereinigten Gewinne der letzten 10 Jahre. Das Shiller-KGV ist eine von Nobelpreisträger Robert Shiller entwickelte Abwandlung des Kurs-Gewinn-Verhältnisses (KGV).

Obwohl das Shiller-KGV für den S&P 500 seit dem Aufkommen des Internets Mitte der 1990er Jahre etwas gestiegen ist, hat sich das aktuelle Shiller-KGV mehr als doppelt.

Noch besorgniserregender ist, dass der S&P 500 in jedem der letzten vier Fälle, als das Shiller-KGV über 30 lag, um mindestens 20 Prozent gefallen ist.

Lehren aus der Geschichte

Schließlich könnten Anleger die Erfahrungen aus der Geschichte als einen weiteren Grund heranziehen, um sich Sorgen zu machen. Seit 1960 gab es für den S&P 500 neun Bärenmarktrückgänge (20 Prozent oder mehr). Wir sind jetzt 21 Monate vom Bärenmarkttief vom März 2020 entfernt und haben noch nicht annähernd eine zweistellige Korrektur des breiten Marktindex erreicht.

Ein Börsencrash oder eine Korrektur im Januar 2022 wäre eine fantastische Kaufgelegenheit für langfristige Anleger.