Die Nachricht war ein Schock für Silber-Fans: Das Bundesfinanzministerium änderte im Herbst über Nacht die Besteuerung von Anlagesilber. Bislang fielen auf viele Silbermünzen und -münzbarren bloß Steuern von circa 7 Prozent an. Nun müssen Käufer den vollen Mehrwertsteuersatz von 19 Prozent zahlen.

Für viele ist Silber seither unattraktiv geworden. Etwa berichtet der Edelmetallhändler Tim Schieferstein in einem Youtube-Video, die Verkäufe von Silbermünzen seien um rund 30 Prozent eingebrochen. Teils habe sich die Nachfrage zu den Silberbarren verschoben, „aber insbesondere Gold hat davon profitiert“, erklärt Schieferstein weiter.

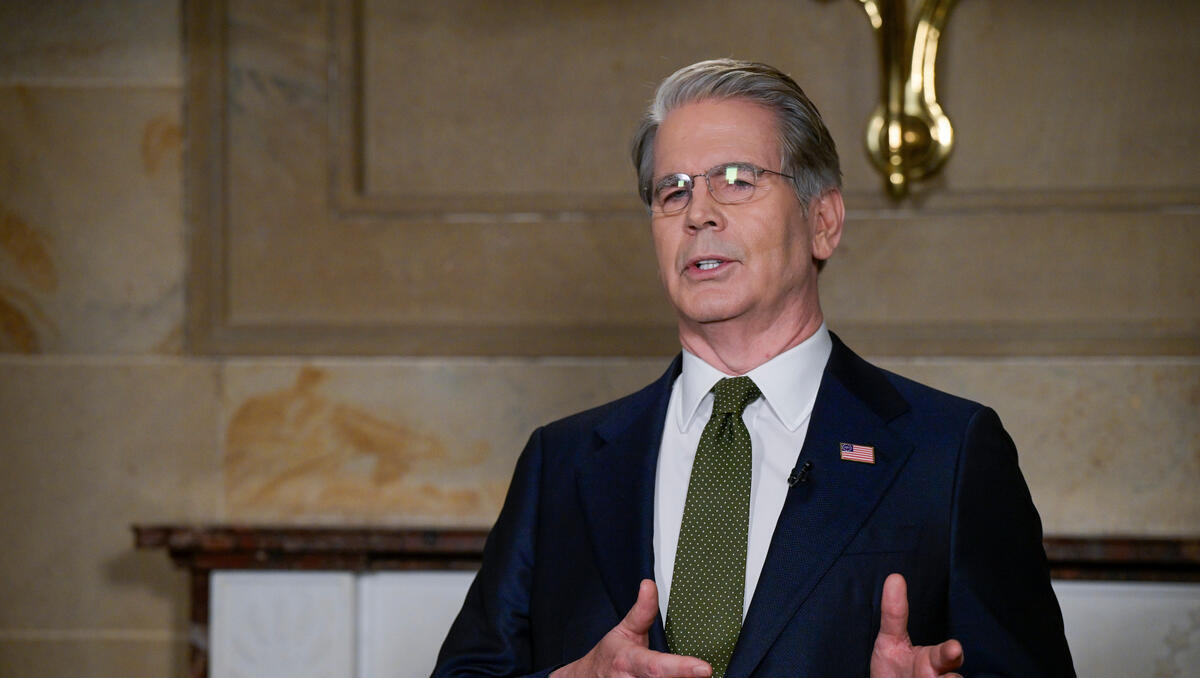

Der Vermögensberater Rainer Beckmann von der ficon Vermögensmanagement rät dennoch nicht komplett von Münzen und Barren ab. Der Kauf lohne vor allem für diejenigen, „die das Silber selbst in der Hand haben und gegebenfalls kleinteilig verkaufen wollen“, erklärt er auf DWN-Anfrage. Allen anderen rät er zu einem Silber-ETC.

Hoher Verlust durch Mehrwertsteuer

Eine grobe Kostenrechnung veranschaulicht das Dilemma der Silber-Anleger: Wer für 10.000 Euro Silbermünzen oder -barren kauft und 20 Jahre lang hält, käme bei einer durchschnittlichen inflationsbereinigten Jahresrendite von 2 Prozent auf ein Vermögen von 12.036 Euro.

Kosten für Safe und Versicherung sowie Auf- und Abschläge beim Kauf und Verkauf sind dabei nicht eingerechnet. Die Kursgewinne sind zwar steuerfrei, aber 1900 Euro Mehrwertsteuer verliert der Anleger direkt beim Kauf.

Bei einem Silber-ETC oder -ETF bleiben nach 20 Jahren fast 1000 Euro mehr übrig: Insgesamt wären es bei einer angenommenen Gesamtkostenquote (TER) von 0,6 Prozent 13.004 Euro. Dabei sind 0,6 Prozent eher eine Obergrenze – manche ETCs haben eine TER von 0,2 Prozent und manche ETFs liegen bei 0,4 Prozent.

Abgeltungssteuer und Solidaritätszuschlag von insgesamt 26,375 Prozent sind dabei eingerechnet. Weitere Annahmen sind: Keine Teilfreistellung, ein Sparerpauschbetrag von 1000 Euro, ein Basiszins von einem Prozent und keine Kirchenmitgliedschaft. Verwahrgebühren und Auf- und Abschläge beim Kauf und Verkauf sind wie beim physischen Silber nicht berücksichtigt.

Ein ETC („exchange traded commodity“, zu deutsch börsengehandelter Rohstoff) ist eine Inhaberschuldverschreibung. Der Käufer wird also nicht zum Eigentümer von Barren oder Münzen, sondern hält nur ein Zahlungsversprechen des ETC-Anbieters. Geht der Anbieter pleite, fließen etwaige Silberbestände, mit denen das Wertpapier besichert ist, in die Insolvenzmasse des Unternehmens. Anleger können das investierte Geld teilweise oder ganz verlieren.

Fünf Silber-ETCs in Deutschland

In Deutschland sind insgesamt fünf Silber-ETCs zugelassen. Diese bilden den Kassapreis von Silber auf US-Dollarbasis ab und sind mit physischen Edelmetallbeständen besichert. Doch im Gegensatz zu Gold-ETCs wie etwa Xetra Gold sind die Kursgewinne nicht steuerfrei. Keiner der fünf Silber-ETCs liefert nämlich die physischen Silberbestände auf Wunsch an Privatanleger aus, wie DWN-Recherchen ergeben. Deswegen fallen Abgeltungssteuer und Solidaritätszuschlag von 26,375 Prozent plus Kirchensteuer an.

Etwa bestätigt der Anbieter xtrackers auf Anfrage, eine Auslieferung sei nicht möglich. „Daher bleiben leider auch Kursgewinne nicht steuerfrei, sondern unterliegen (in Deutschland) der Kapitalertragsteuer.“ Auch der Anbieter ishares erklärt, eine Auslieferung sei bloß bei sogenannten zugelassenen Anlegern möglich. Diese seien aber in der Regel Banken, professionelle Wertpapierhändler und andere institutionelle Anleger.

Bei ETFs zählen Silberbestände als Sondervermögen und fließen somit nicht in die Insolvenzmasse. Allerdings sind in der EU reine Silber-ETFs, die bloß in physisches Silber investieren, verboten. Anleger müssten daher im Nicht-EU-Ausland ein Depot eröffnen, zum Beispiel in der Schweiz, um entsprechende ETFs zu kaufen.

Reine Silber-ETFs sind etwa der ZKB Silver ETF (CH0183135992) der Zürcher Kantonalbank und der UBS ETF Silver (CH0118929048). Beide Fonds verwalten eine Silbervermögen von über 150 Millionen Euro. Die Barren lagern in Hochsicherheitstresoren in der Schweiz. Beim UBS-ETF beträgt die TER 0,45 Prozent. Der Fonds der Zürcher Kantonalbank ist etwas teurer mit 0,6 Prozent.

Sachauszahlung ist möglich

Anleger können die ETF-Anteile auch gegen Silberbarren umtauschen. Beide Banken verpflichten sich in den Verkaufsprospekten, die Barren innerhalb von zehn Bankarbeitstagen am Sitz in Zürich auszuhändigen. Dabei gibt die Zürcher Kantonalbank 30-Kilogramm-Barren heraus, während die UBS handelsübliche Einheiten zwischen 23 und 34 Kilogramm ausreicht. Bei Sachauszahlung wird die Schweizer Mehrwertsteuer auf Silber von 7,7 Prozent fällig.

Allerdings dürfte die Sachauszahlung für deutsche Anleger wenig attraktiv sein. Bei Grenzübertritt nach Deutschland würde nämlich die Einfuhrumsatzsteuer von 19 Prozent fällig und der Anleger müsste sich die 7,7 Prozent von den Schweizer Behörden zurückholen, was Aufwand und zusätzliche Kosten bedeutet.

Eine weitere Option sind Zollfreilager bei spezialisierten Anbietern. Hier sind Kursgewinne im Gegensatz zu den ETFs und ETCs steuerfrei, weil es sich rechtlich gesehen um einen Verwahrvertrag handelt. Der Anleger bleibt also Eigentümer des Silbers.

Allerdings gibt es häufig Mindestanlagesummen. Etwa müssen Privatanleger bei der Degussa mindestens Edelmetalle im Wert von 15.000 Euro einlagern. Außerdem dürfte sich Silber aus einem Zollfreilager weniger rasch verkaufen lassen als ein börsengehandeltes Wertpapier. Beim Kauf und Verkauf können zudem weitere Gebühren anfallen.

Höhere Gebühren

Die Lagergebühren sind relativ hoch. Etwa liegen die laufenden Kosten beim Leipziger Anbieter Philoro bei 0,3 Prozent der angelegten Summe pro Quartal. Der Münchner Edelmetallhändler Pro Aurum verlangt je nach Anlagesumme zwischen 1 und 1,75 Prozent pro Jahr.

Bei einem ETC oder ETF summieren sich die Kosten auf ein Sechstel bis zur Hälfte. Diese scheinbar geringen Unterschiede von einem halben bis einem Prozentpunkt wirken auf lange Zeiträume extrem renditemindernd. Auch die ersparte Mehrwertsteuer ist kein Alleinstellungsmerkmal der Zollfreilager. Bei den Schweizer Silber-ETFs vermeiden Anleger ebenfalls die Mehrwertsteuer. Die Zürcher Kantonalbank schreibt im Verkaufsprospekt etwa, die Schweizer Mehrwertsteuer von 7,7 Prozent lasse sich der ETF über die Vorsteuer rückerstatten. Einziger Steuervorteil eines Zollfreilagers gegenüber einem Silber-ETF ist somit, dass Kursgewinne steuerfrei bleiben.

Eine grobe Rechnung zeigt aber, dass die Ersparnis bei Kapitalertragssteuern die höheren Kosten nicht ausgleichen kann. Wer Silber für 10.000 Euro in ein Zollfreilager bringt, dem bleiben nach 20 Jahren nach Abzug einer laufenden Jahresgebühr von 1,0 Prozent 12.169 Euro. Beim ETF oder ETC mit einer TER von 0,6 Prozent wären es – wie oben gesehen – 13.004 Euro.