Donald Trump hat ein nur auf den ersten Blick inkonsistentes Wirtschaftsprogramm vorgelegt. Tatsächlich will Trump die Schwierigkeiten Europas und der Schwellenländer gnadenlos ausnutzen.

Aufgrund seiner Wahlkampf-Parolen und ersten Ankündigungen erscheint das Programm von Donald Trump im Außenhandel zunächst wirr und widersprüchlich. Doch es steckt ein kühles Kalkül dahinter. Wird es umgesetzt, werden die Schwellenländer und Europa als Verlierer dastehen.

In mehreren Artikeln sind die binnenwirtschaftlichen Aspekte des Programms von Donald Trump dargelegt worden. Der Außenwirtschaftsbereich wurde bisher ignoriert. In den folgenden beiden Artikeln soll der Fokus darauf gerichtet werden. Wie in der Innenpolitik würde auch die Außenwirtschaftspolitik (und Außenpolitik) einer Administration Trump einen Bruch mit der Vergangenheit darstellen. In diesem Artikel sollen die Grundlagen der Währungspolitik dargestellt werden. Im nächsten Artikel wollen wir auf die Handelspolitik eingehen.

Der US-Dollar ist massiv angestiegen und zwar gerade auch gegenüber den Währungen seiner wichtigsten Handelspartner, also gegenüber dem chinesischen Yuan, dem Euro, dem mexikanischen Peso, dem japanischen Yen, dem britischen Pfund und so weiter. Dies ist keineswegs nur eine kurzfristige Reaktion auf den Wahlsieg von Donald Trump, sondern ein längerer, mehrjähriger Trend, der durch den Wahlsieg von Donald Trump und der Republikaner eine neue Eskalation erfahren hat. Wenn die Trump-Regierung und die Republikaner im Kongress effektiv eine Kombination von groß angelegtem Infrastruktur-Programm und massiven Steuerkürzungen implementieren, wird dies den US-Dollar noch in ganz andere Regionen befördern. Es käme zu einer Wiederholung der Dollarstärke unter der ersten Reagan-Administration bis 1985. Damals hatte eine Kombination expansiver Finanzpolitik und tendenziell restriktiver Geldpolitik den Dollar in die Höhe katapultiert. Die Realzinsen in den USA stiegen durch diese Politikkombination isoliert stark an. Würde dies wieder geschehen, verlören die USA massiv an Wettbewerbsfähigkeit, die verarbeitende Industrie würde nicht wie von Trump im Wahlkampf versprochen in die USA zurückkehren, sondern aufgrund der Aufwertung des Dollars an den Devisenmärkten sogar noch verstärkt abwandern. Genau so passiert in der Reagan-Zeit.

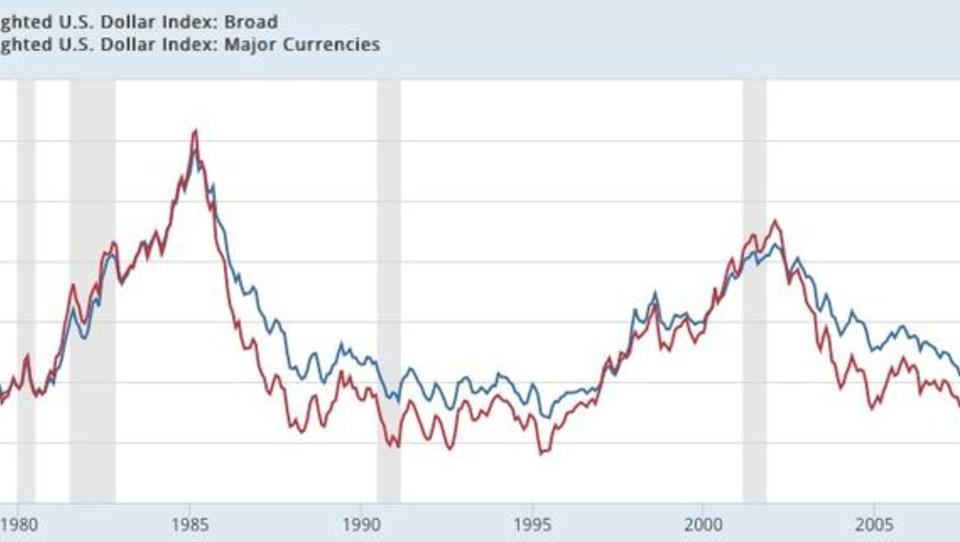

Der reale effektive (=handelsgewichtete) Wechselkurs-Index des Dollars wird von der US-Notenbank publiziert. Er existiert in zwei Formen, als Index gegenüber den Hauptwährungen (‚majors‘) und als breit definierter Index (‚broad index‘), der insbesondere auch viele Währungen von Schwellenländern enthält. Der Index ist mit den jeweiligen Konsumentenpreisen deflationiert, d.h. um die unterschiedliche Preisentwicklung bereinigt. Ein steigender realer Wechselkurs-Index bedeutet eine Aufwertung des Dollars und hat somit eine Verschlechterung der preislichen Wettbewerbsfähigkeit der amerikanischen Industrie im Außenhandel zur Folge. Eine Abwertung ist umgekehrt positiv für die Konkurrenzfähigkeit. Der Zeitraum, über den üblicherweise Wechselkursveränderungen in den Außenhandelsströmen fühlbar werden, beträgt ungefähr drei Jahre. Nach einer Veränderung setzt der Effekt nach wenigen Monaten ein, und ist typischerweise am stärksten im zweiten Jahr nach der Veränderung. Vor allem lange, mehrjährige Phasen der Auf- oder Abwertung haben somit kumulative Wirkungen auf die Wettbewerbsfähigkeit der Industrie, die erheblich sind.

Der reale effektive Dollar hat seit dem Übergang zu flexiblen Wechselkursen im Januar 1973 solche langen Phasen des Dollarrückgangs und -anstiegs gehabt – dies um den Mittelwert von 100. Im langfristigen Bild repräsentiert das eine erstaunliche Stabilität. Eine erste Phase des Anstiegs erfolgte von 1979 bis 1985, eine zweite von 1993 bis 2001. Die dritte, jüngste Phase des Anstiegs begann vom Tiefpunkt 2011 und ist im historischen Vergleich noch nicht so ausgeprägt wie die beiden vorangegangenen.

Solche langfristigen Dollarzyklen kommen nicht von ungefähr. Sie basieren auf fundamental verschiedener Konjunkturentwicklung und vor allem fundamental verschiedenen Wirtschaftspolitiken zwischen den Vereinigten Staaten und dem Rest der Welt. Die Unterschiede zwischen den beiden Indizes sind relativ gering. Vor allem in der zweiten Hälfte der 1990er Jahre und in den letzten drei Jahren ist der breite Index etwas stärker angestiegen als derjenige gegenüber den Hauptwährungen. Dies reflektiert die Tatsache, dass vor allem die Schwellenländer in diesen Zeiträumen unter Druck kamen.

Mit der von Trump in Aussicht gestellten Finanzpolitik und gesamten Wirtschaftspolitik wäre eine weitere Aufwertung des realen Dollarindex wohl vorprogrammiert. Das könnte durchaus zu einem Überschießen des Dollar wie Mitte der 1980er Jahre führen – oder auch noch mehr.

Was steckt hinter dem aktuellen Dollar-Anstieg? Es ist ganz einfach eine Kombination von Pull- und Push-Faktoren. Die Vereinigten Staaten sind im Konjunkturzyklus weiter fortgeschritten als der Rest der Welt. Seit 2010 wächst ihre Wirtschaft mit rund 2 Prozent pro Jahr. Das ist weniger als in der Vergangenheit nach einem großen Konjunktureinbruch. Es ist aber viel mehr als in Europa oder Japan. Zudem erscheint aufgrund der Aussagen im Wahlkampf eine zukünftige Phase expansiver Finanzpolitik wahrscheinlich. Zuvorderst steht die Erwartung einer leichten Straffung der amerikanischen Geldpolitik. Die Wirtschaft läuft gemäß der Einschätzung der Notenbank zwar nicht heiß, aber doch anständig. Die vom Fed selbst benannten Arbeitsmarktindikatoren sind im historischen Vergleich stark verbessert. Die Inflationsindikatoren zeigen eine Normalisierung an, eine Abkehr von den deflationären Tendenzen der vergangenen Jahre. Der Wahlsieg von Donald Trump mit seinen Plänen für die Finanzpolitik dürfte zusätzlichen Schub für die Binnenkonjunktur geben, gleichzeitig aber auch Finanzierungsbedürfnisse schaffen. Die Aussicht auf steigende Notenbankzinsen und auf eine verbesserte Konjunktur, verbunden mit höheren Zinsen und einer versteilerten Zinskurve, sind die primären Treiber, die Pull-Faktoren.

Die jüngste Entwicklung an den Devisenmärkten ist in den realen Wechselkursindizes noch nicht abgebildet. Deren Daten umfassen den Zeitraum bis Ende September 2016, aber nicht den Anstieg seither. Die zur Deflationierung benötigten Konsumentenpreise werden immer mit erheblicher zeitlicher Verzögerung veröffentlicht.

Der nominelle handelsgewichtete Dollarindex ist seither auf neue Höchstwerte im Aufwärtstrend seit 2011 angestiegen, nachdem er 2015/16 während fast zwei Jahren konsolidiert hatte. Auf einige Wochen hinaus stimmen nominelle und reale Wechselkurse stark überein. Auch der reale Dollar-Index dürfte also stark zugelegt haben. Es ist eine breit basierte Dollarstärke gegenüber den Hauptwährungen wie dem Euro, Yen, Pfund, Yuan. Darüber hinaus steckt aber auch eine Schwäche von Schwellenländer-Währungen dahinter, allerdings viel selektiver als 2014. Vor allem die Währungen bestimmter Länder sind extrem stark unter Druck. So der Venezuela Bolivar, der mexikanische Peso, die türkische Lira, das ägyptische Pfund, der malaysische Ringgit oder der Philippino-Peso. Das sind Währungen von Ländern, welche in politischen Krisen stecken –innenpolitisch in den meisten Fällen, außenpolitisch im Falle des Mexikanischen Peso. Andere nicht gerade kleine Länder sind davon bedroht, so die indische Rupie, wo die Modi-Regierung überraschend einen Feldzug gegen die Bargeldhaltung eingeführt und sowohl Banken wie Bevölkerung mit dem Coup restlos überspielt hat – mit dem Effekt eines Nahezu-Stillstands der Wirtschaftsaktivität und eines totalen Vertrauensverlusts in die Regierung und Notenbank.

Neben dem veränderten Ausblick für die Realzinsen in den Vereinigten Staaten ist es somit eine latente Schwellenländer-Krise, welche die Dollarstärke als zweiter, als Push-Faktor antreibt. Die Dollar-Verbindlichkeiten vieler Schwellenländer sind über ein Jahrzehnt stark angewachsen. Die Kreditvergabe in diese Schwellenländer reflektierte eine Periode rasch steigender Rohstoffpreise –hauptsächlich getrieben vom Investitionsboom in China, sowie eine Bankenregulierung in Europa und anderswo scheinbar ohne Grenzen für die Kreditexpansion. Mit dem Abflauen des Wachstums in China und mit dem Zerfall der Rohstoffpreise seit 2013 nahmen die Probleme zu. Die Einnahmen dieser Länder sind, in Dollar denominiert, durch den Zerfall der Rohstoffpreise drastisch gesunken. Viele Länder haben ernsthafte Zahlungsbilanzprobleme. Die Kombination von Zinsanstieg im Dollar und von genereller Dollarstärke erschwert die Lage in diesen Schwellenländern zusätzlich. Der nicht-finanzielle und der Banken-Sektor sind gleichermaßen vom Zins- und Dollaranstieg betroffen. Die laufende Zinszahlung, meist Libor-plus, verteuert sich, und die Schuld wird größer. Problematisch ist dies vor allem dort, wo die Exporterlöse wegen der Rohstoffbaisse stark dezimiert sind. Oder dort, wo Dollarkredite aufgenommen wurden, um für den Binnenmarkt zu investieren. Der Zinsanstieg in den USA hat in beiden Fällen wie ein Zünder gewirkt und eine hektische Absicherungsaktivität oder Kapitalflucht ausgelöst.

In einer ganzen Reihe von Schwellenländern ist es bereits zu einem effektiven Dollar-Mangel (‚dollar-shortage’) gekommen. Dazu gehören Venezuela, Ägypten, Nigeria, Angola, Usbekistan usw. Diese Länder haben, wie Europa unmittelbar nach dem Zweiten Weltkrieg, keine Dollar-Devisen mehr, um Zahlungen leisten zu können. In einigen dieser Länder hat dies bereits einen kritischen Versorgungsmangel mit Lebensmitteln zur Folge, weil diese nicht mehr importiert werden können. Schlimmeres könnte bald die Folge sein. Saudi-Arabien konnte sich durch eine riesige Obligationen-Platzierung etwas Luft verschaffen. Auch dieses ultrareiche Land hat 2016 Zahlungen nicht mehr leisten können, etwa an Fremdarbeiter aus Indien, Pakistan, Bangladesh oder für große amerikanische, spanische und italienische Baufirmen.

Die latente Krise der Schwellenländer ist 2016 von der Fed geschickt gemildert worden. Die Fed hat 2016 auf Zinserhöhungen verzichtet, und damit eine Erholung der Schwellenländer-Märkte und Rohstoffwährungen erlaubt bzw. gefördert. Diese Erholung war oder ist bei verschiedenen Ländern ganz erheblich ausgefallen – so etwa für den brasilianischen Real, den südafrikanischen Rand, oder auch den russischen Rubel. Wichtig war, dass diese Währungen flexibel waren und 2014 rasch scharf abgewertet hatten. So konnten die Devisenreserven geschont werden. Eine gewisse Erholung der Rohstoff-, vor allem der Erdölpreise hat dabei mitgeholfen.

Ein dritter Faktor, der die Hausse des US-Dollars antreibt, ist eine latente Krise des Banken- und Finanzsystems außerhalb der Vereinigten Staaten mit einer Tendenz zur Kapitalflucht. Auch dies ist ein Push-Faktor. Das betrifft verschiedene Schwellenländer, Europa, vor allem Teile der Eurozone, aber auch China. Wo dies zutrifft, ist der Wunsch nach Diversifikation, nach Depositenabfluss vernünftig und erklärbar. Das amerikanische Bankensystem ist auf einer relativen Basis weit besser kapitalisiert und unvergleichlich weniger mit faulen Krediten oder Gegenparteien-Risiko exponiert als die Banken in den genannten Wirtschaftszonen.

Doch die latente Unterkapitalisierung des Bankensystems schlägt sich noch in einer besonderen Weise in den Währungsmärkten nieder. Die gedeckte Zinsparität, eine seit dem Übergang zu flexiblen Wechselkursen als gültig angesehene Relation, ist seit 2010 durch den Einbau von Risikoprämien verzerrt worden. Die gedeckte Zinsparität sagt aus, dass die Kosten einer Währungsabsicherung auf Zeit gleich hoch sind wie die Differenz der in- und ausländischen Zinssätze am Geldmarkt für den entsprechenden Zeitraum. Die Währungsswaps aber zeigen heute ein anderes Bild. Die dort implizierte Zinsdifferenz ist viel höher als die Zinsdifferenz am Geldmarkt für gleiche Laufzeiten. Währungsabsicherungen kosten also wesentlich mehr als die bloße Zinsdifferenz am Geldmarkt. Dies betrifft keineswegs nur Währungen in Schwellenländern oder illiquide Währungspaare, sondern die absoluten Hauptwährungen wie Euro-/Dollar oder Dollar-/Yen. Diese Anomalie hat sich 2016 verstärkt bemerkbar gemacht. Der BIZ-Ökonom führt diese Verletzung der gedeckten Zinsparität auf ein unterkapitalisiertes Bankensystem zurück, das zu hohe Absicherungskosten zur Folge hat. Steigende US-Zinsen und die Dollarhausse führen somit zu einer Situation, wo die Absicherung von Dollar-Engagements immer kostspieliger wird.

Diese Konstellation ergibt die Grundlage dafür, was die neue Administration offenbar beabsichtigt. Die Grundidee dieses Programmes ist kürzlich von Steve Bannon, dem neu ernannten Chef-Strategen Trump’s, in einem Interview dargelegt worden. Trump hat ihn als wichtigsten Berater zusammen mit dem Stabschef Rience bezeichnet. Im Interview legte er zunächst dar, dass er kein Rassist oder ethnischer Nationalist, sondern ein ‚ökonomischer Nationalist‘ sei. Er will ein riesiges, auf über 1000 Milliarden Dollar beziffertes Infrastruktur-Programm als Kernpunkt. Er will Straßen, Brücken, Schulen, sogar Werften, alles neu machen, und will dieses (…) durch das Ausland finanzieren lassen. Die Grundidee ist, in einer Welt voller Negativzinsen eine angemessene Kapitalrendite zu offerieren, und das ausländische Kapital in Scharen anzulocken. Wenn andere Wirtschaftsräume in Schwierigkeiten sind – denn nur deshalb haben sie Negativzinsen – dann will das die neue Administration ausnutzen und dem zu Hause vergeblich Rendite heischenden Kapital eine attraktive Anlagemöglichkeit in den Vereinigten Staaten offerieren.

Wenn der neugewählte Präsident des Kernlandes des globalen Währungssystems (der Ankerwährung) eine rein inländische Agenda (‚americanism instead of globalism’) zum Programm macht, wird es früher oder später schwierig und längerfristig sogar ungemütlich im Währungssystem. Der US-Dollar ist immer noch die Anker- oder Leitwährung der Weltwirtschaft. Viele Währungen anderer Länder sind fix oder mit einer Bandbreite an den Dollar gebunden. Sie übernehmen dadurch dessen Zinsen. Die US-Kapitalmärkte sind die tiefsten und liquidesten der Welt, deshalb strahlt ihre Preisbildung – Zinsen, Aktienpreise – auch auf große Währungen mit einem Floating wie den Euro aus. Der Großteil des Welthandels wird in Dollars abgerechnet. Dollarkredite dominieren die internationale Kreditvergabe. Der überwältigende Teil internationale Kredite werden in USD und zwar Libor plus Zuschlag gepreist.

Was Bannen implizit ausnutzen will, ist diese Dominanz des Dollars als Weltwährung. Die USA haben eine im historischen und internationalen Vergleich extrem niedrige Sparquote. Private Haushalte, Unternehmen und Staat sparen viel zu wenig und konsumieren zu viel. Dennoch will die neue Regierung eine sehr expansive Finanzpolitik starten. Sie will ein groß angelegtes Infrastruktur-Programm auflegen und zusätzlich, mindestens nach den Deklarationen im Wahlkampf, die Steuern noch breit basiert senken – für Private wie für Unternehmen. Das erscheint als ein hoch riskantes Unterfangen. Es ist nicht einfach vergleichbar mit 1982, als Präsident Reagan seine von Verteidigungsausgaben und Steuersenkungen geprägte Finanzpolitik implementierte. Damals sanken die Zinsen ganz erheblich, jetzt müssen sie steigen. Damals waren die private und die Staats-Verschuldung relativ zum Bruttoinlandsprodukt gering – jetzt sind beide sehr hoch. Allerdings kann die Trump-Administration von sehr niedrigen Inflationsraten ausgehen, während Reagan mit zweistelligen Inflationsraten startete.

Nur wenn das Ausland ein solches Programm finanziert, und wenn die inländische Sparquote über die Zeit hinweg ansteigt, kann dieses riskante Kalkül aufgehen. Dazu sind eine ganze Reihe von Voraussetzungen zwingend. Sonst würden die Zinsen in den USA rasant in die Höhe schießen und den privaten Konsum und die Investitionstätigkeit abwürgen.

Eine zentrale Voraussetzung dafür ist, dass die Inflation in den Vereinigten Staaten nicht rasch anstiege, sondern im Rahmen des bisherigen Mandats der amerikanischen Notenbank straff kontrolliert bliebe. Dafür sind die Chancen gut, solange die Währung sich tendenziell festigt. Es erfordert dies aber eine taktische Umorientierung der Geldpolitik der amerikanischen Zentralbank, insbesondere der Zinspolitik. Bisher hatte die Notenbank durch die makroökonomische Konstellation breiten Spielraum, die Zinsen jahrelang bei oder nahe bei Null zu belassen. Der nur moderate Aufschwung, die versteckte Arbeitslosigkeit, der starke Dollar und vor allem der Zusammenbruch der Rohstoffpreise seit 2014 gaben ihr jede Menge Spielraum. Sie konnte 2016 auf Zinsschritte verzichten, um die angespannte Lage der Schwellenländer zu entschärfen. Künftig wird dieser geldpolitische Spielraum drastisch verkleinert, falls das Wahlprogramm der Trump-Administration in den großen Zügen realisiert werden sollte. Ein substantielles Fiskalpaket, eine dadurch beschleunigte Binnenkonjunktur, tendenziell steigende Lohnkosten durch die Verbesserung des Arbeitsmarktes werden den Preisauftrieb verstärken. An sukzessiven Zinsschritten der Notenbank führt kein Weg vorbei. Der erste dürfte bereits an der Dezember-Sitzung des FOMC erfolgen. An Begründung fehlt es nicht, sind doch die Inflationserwartungen, ausgedrückt durch die Forward-Forward Swaps, relativ deutlich angestiegen.

Doch nicht nur die amerikanische Zentralbank, auch Regierung und Kongress hätten die Möglichkeit, die Inflationsaussichten zu dämpfen. Der größte Inflationstreiber in den USA sind die Kosten für das Gesundheitswesen. Die Unterkomponente CPI medical costs steigt Jahr für Jahr um rund 6 Prozent oder mehr. Es müsste eine straffe Kontrolle bzw. Absenkung der Medikamentenpreise sowie der Arzt- und Spitaltarife erfolgen. Doch dies dürfte angesichts des Programms der Republikaner nicht realisiert werden – im Gegenteil. Ein zweiter Punkt betrifft die Arbeitsmarktpolitik. Trump hat angekündigt, die illegal anwesenden Ausländer in ihre Heimatländer zurück zu spedieren. Würde er dies realisieren, gäbe es in den Wachstumszentren – Kalifornien, New York, andere Ostküsten-Bundesstaaten, Texas – eine rasche Verknappung am Arbeitsmarkt. Die Löhne würden drastisch beschleunigt steigen.

Eine zweite zentrale Voraussetzung wäre, dass die Budgetdefizite und Staatsfinanzen nicht aus dem Ruder liefen. Das ist erheblich schwieriger beziehungsweise absolut unrealistisch, vor allem beim Programm von Donald Trump. Trump will ein substantielles Infrastruktur-Programm sowie höhere Verteidigungsausgaben mit massiven Kürzungen der Einkommens- und Kapitalgewinnsteuer für Private und der Gewinnsteuersätze für Unternehmen kombinieren. Das ganze beruht, soweit dies aus der Ferne beurteilt werden kann, auf Wunschprojektionen. Das Wirtschaftswachstum soll auf 4 Prozent ansteigen – dadurch sollen die Steuereinnahmen ansteigen und das Programm finanzieren. Die fiskalische Mathematik ist das Papier nicht wert, auf welchem es geschrieben ist. Durch die drastische Absenkung der Einkommens- und Gewinnsteuersätze würde das Steuersubstrat dauerhaft erheblich geschmälert. Der Zinsanstieg, auch wenn er nur moderat sein sollte, wird die Zinskosten auf der ausstehenden Schuld rasch anheben. Die längerfristigen Folgen wären ansteigende oder sogar explodierende Budgetdefizite. Eine Steuererhöhung für Haushalte mit hohen und sehr hohen Einkommen zur Finanzierung würde viel besser zum Infrastruktur-Programm passen. Auch für die Unternehmenssteuern wäre ein anderer Kurs als der von Trump vorgeschlagene besser geeignet.

Zu befürchten ist jedoch, dass das Infrastruktur-Programm hauptsächlich über Public-Private Partnerships (PPP’s) finanziert wird. Diese helfen, die Kosten für die öffentliche Hand zunächst zu verschleiern, kosten aber häufig langfristig viel mehr. Es gibt allerdings sehr viele Formen von PPP’s.

Bei PPP’s zur Infrastruktur-Finanzierung werden Schulen, kommunale oder regionale Werke, Straßen, Häfen, Flughäfen oder andere Infrastrukturen häufig an private Investoren verpachtet. Diese verpflichten sich, je nach Vertrag Investitionen und andere Leistungen zu erbringen. Die privaten Investoren können umgekehrt als Betreiber auf Zeit der Infrastrukturen die Erträge für vordefinierte, meist lange Perioden für sich vereinnahmen, also etwa Schulgelder, Flughafen, Straßen- und Hafengebühren, Wasser- und Elektrizitätstarife etc. Nach Ende der vereinbarten Periode geht üblicherweise die Infrastruktur an den Staat zurück. Der Staat tritt häufig mit einer Defizit- oder sogar Gewinngarantie für den Betreiber auf.

Der Vorteil von PPP’s besteht darin, dass die Investitionen durch die Mobilisierung von privatem Kapital rasch angekurbelt werden können und dass diese Investitionskosten vom Staat zunächst nicht als Ausgaben verbucht werden müssen. Das Budget und die Staatsschulden werden optisch nicht belastet. Auch kann der Betrieb durch hochspezialisierte Betreiber effektiv effizienter sein. Umgekehrt fehlen in den langen Folgeperioden die Einnahmen für den Staat. Auch können die oft komplexen Defizit- bzw. Gewinngarantien erhebliche Belastungen für die öffentlichen Haushalte enthalten. Anders als im privaten Sektor müssen diese aber nicht laufend als Eventualverbindlichkeiten verbucht werden. Die Dauer der Pacht wird oft zu lange vordefiniert, sodass ein zu hoher Gewinntransfer stattfindet. Schließlich können die privaten Betreiber gegen Ende ihres Pachtvertrages oft den Verpflichtungen zu Reparatur und Renovation nicht mehr nachkommen. Sie können auch bankrott gehen usw.

Das Risiko von PPP’s ist ganz erheblich. Die wirklichen Investitionskosten verschwinden aus den öffentlichen Haushalten. Im Endeffekt können öffentliche Leistungen überteuert und mit viel zu hohen Investitionskosten erbracht werden. Die Bilanz der PPP’s auf globaler Ebene ist ziemlich ernüchternd. Vor allem in Ländern mit schwacher Governance sind diese PPP’s ein Eldorado für Korruption und Vetternwirtschaft.

Harte Preiskontrollen im Gesundheitswesen, Steuern und PPP’s – das sind einige der wichtigsten Punkte für die Regierung. Diese Punkte haben mittel- bis längerfristig erhebliche Rückwirkungen auf die Zinsen, wenn wie in Aussicht gestellt ein bedeutendes Infrastruktur-Programm implementiert würde. Entscheidet sich Trump entlang seinem Wahlprogramm, so bedeutet dies deutlich höhere Zinsen und einen stärkeren Dollar. Die USA können nicht das ganze Programm finanzieren, ohne erhebliche Risiken zu laufen. Bei einem aus dem Ruder laufenden Budgetdefizit würden mittel- bis längerfristig die Realzinsen drastisch ansteigen.

Welche Alternative auch immer die Administration wählt, für die Schwellenländer bedeutet das Programm nichts Gutes. Viele Schwellenländer haben sehr bedeutende, zumeist an Zinsen mit kurzen Laufzeiten orientierte Ausstände in US-Dollar. Höhere US-Zinsen und ein Anstieg des Dollars haben außerdem negative Auswirkungen auf die Rohstoffpreise und setzen diese unter Druck. Viele Schwellenländer, vor allem Rohstoffexporteure, würden somit hart getroffen. Ebenso Länder, welche aus wirtschaftlichen und anderen Gründen in innenpolitischen Schwierigkeiten stecken. Vielleicht nicht sofort, aber mit Verzögerung wird sich dies in Schwellenländer-Krisen niederschlagen. Länder, welche selbst 2016 keinerlei Erholung ihrer Märkte und Währungen erlebt haben, erscheinen als besonders gefährdet. Historisch haben die beiden bisherigen Phasen der Dollarstärke zu schweren Krisen der Schwellenländer beigetragen. Es ist nicht einzusehen, warum dies im dritten Anlauf anders sein sollte. Zumal deren Verschuldungssituation teilweise gravierender ist als in der Vergangenheit.

Eine Herausforderung wird die Währungsentwicklung auch für Europa darstellen. Europäische Großbanken haben sehr bedeutende Ausstände in den Schwellenländern. Sollten dort größere Kreditverluste auftreten, dann würde ihre ohnehin viel zu dünne Kapitaldecke die Fähigkeit beeinträchtigen, neue Kredite im Inland oder innerhalb ihrer Währungszone zu schöpfen.

Doch hinzu kommt eine neue Konstellation für die Geldpolitik der Europäischen Zentralbank, und indirekt für die Finanzpolitik in Europa. Bisher hat die Europäische Zentralbank mit Negativzinsen und mit dem Kaufprogramm für Anleihen die Zinsen gedrückt und die Zinskurve verflacht. Die EZB hat damit erreicht, dass sich die kurzfristigen Konjunkturaussichten in der Eurozone leicht verbessert haben. Doch dies zu einem hohen Preis. Das Bankensystem ist in der Eurozone durch die jahrelange Gewinnkompression unterkapitalisiert und die Rentensysteme sind langfristig geschwächt. Eine Fortsetzung dieser Politik würde nichts anderes bedeuten, als dass die europäischen Sparer und Beschäftigten und damit zukünftigen Rentner die expansive amerikanische Finanzpolitik finanzieren. Denn die unter dem Anlagenotstand leidenden europäischen institutionellen Anleger – Versicherer, Pensionskassen, Fonds – würden bei sich weitenden Zinsdifferenzen zum Dollar verstärkt in Dollar-Anlagen diversifizieren. Sie finanzierten und bezahlten somit indirekt das Infrastruktur-Programm in den USA, aber auch überhöhte Verteidigungsausgaben und die Steuersenkungen für Reiche und für Großunternehmen. Für die EZB repräsentiert dies die letzte Gelegenheit, unter Gesichtswahrung ihre Geldpolitik zu korrigieren.

Doch auch ein langsamer, nicht überschießender Dollaranstieg würde die Wettbewerbsfähigkeit der amerikanischen Industrie verschlechtern. Ein sehr starker überschießender Anstieg des Dollar würde die Industrie massiv und irreversibel schädigen. Das ist die Inkonsistenz in Trump’s Wirtschaftsprogramm.

***

Das neue DWN-Magazin befasst sich mit dem Plan von Donald Trump, die US-Wirtschaft wieder stark zu machen. Alle Analysen, alle Details. Was Investoren jetzt bedenken sollten.

+++ Hier das Magazin abonnieren - nur 7 Euro monatlich, Laufzeit 6 Monate+++