Derzeit etwas falsch zu machen an den Börsen dieser Welt erscheint schon beinahe schwierig, eilen diese doch Assetklassen übergreifend von Rekord zu Rekord. Ob Aktien, Gold oder Bitcoin, die Richtung scheint einigermaßen klar. Dabei senden die Preisspitzen bei Bitcoin und Gold durchaus gemischte Botschaften über die globale Risikobereitschaft, dass beide derzeit auf Rekordhochs notieren, steht in einem bemerkenswerten Kontrast zueinander.

Bitcoin wird im Allgemeinen als reines Spekulationsobjekt betrachtet, während der Anstieg bei Gold darauf hindeutet, dass Händler eine defensivere Position einnehmen, weil sie geopolitische Spannungen oder einen möglichen Rückgang der Aktienkurse befürchten. Die beiden Anstiege könnten darauf zurückzuführen sein, dass Händler auf der Jagd nach kurzfristigen Impulsen in verschiedenen Anlageklassen aktiv sind, und auch darauf, dass sowohl Bitcoin als auch Gold als Nutznießer der Erwartung einer lockeren Geldpolitik angesehen werden. Immerhin preisen die Swap-Märkte derzeit eine Wahrscheinlichkeit von 62 Prozent auf eine Zinssenkung der US-Notenbank im Juni ein.

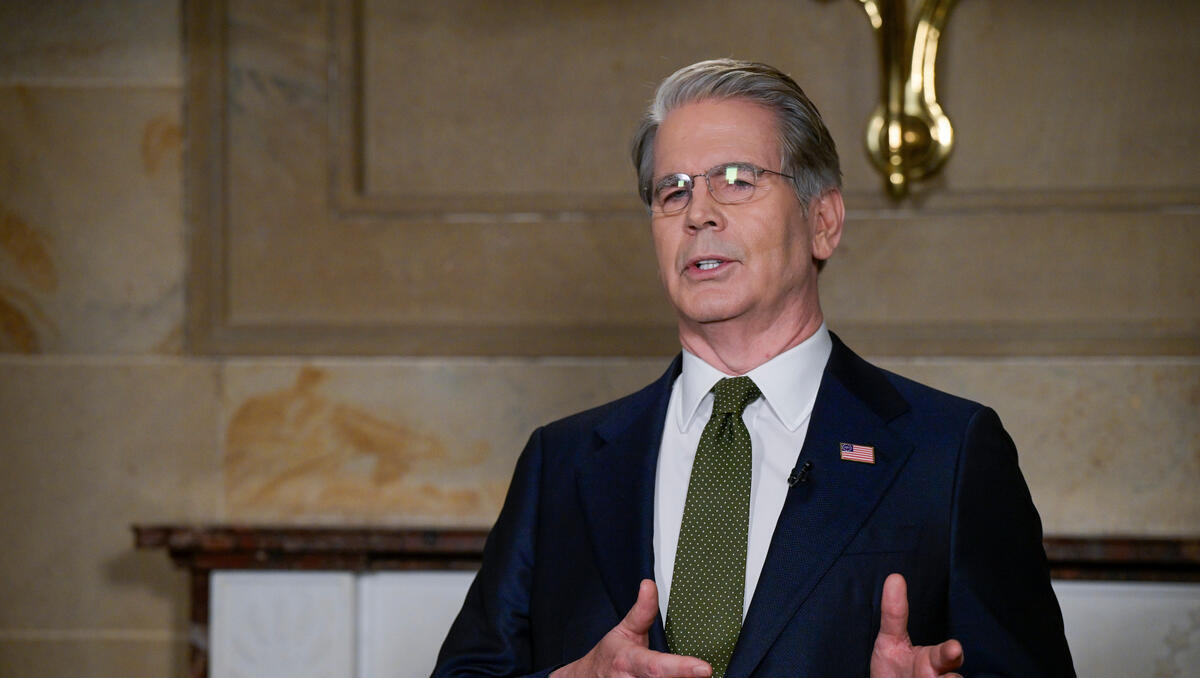

Fed-Chef Jerome Powell führte am vergangenen Donnerstag vor dem Bankenausschuss des US-Senats aus, dass die Zentralbank das nötige Vertrauen habe, um mit der Senkung der Zinssätze zu beginnen, und bekräftigte damit die Vorstellung, dass ein solcher Schritt in den nächsten Monaten erfolgen könnte. Er sagte den Gesetzgebern, dass „Zinssenkungen noch in diesem Jahr beginnen können und werden", und fügte hinzu, dass sich die Entscheidungsträger der Risiken einer zu späten Zinssenkung durchaus bewusst seien.

Die Äußerungen Powells ließen die Renditen 10-jähriger Staatsanleihen auf ein Vier-Wochen-Tief sinken. Powells Worte steigerten die Risikobereitschaft der Anleger schon im Vorfeld der am Freitag veröffentlichten US-Arbeitsmarktdaten, von denen erwartet wurde, dass sie die Argumente für Zinssenkungen in den kommenden Monaten weiter untermauern würden.

Schlechte Nachrichten sind gute Nachrichten

Mit 275.000 neugeschaffenen Stellen außerhalb der Landwirtschaft ging die Zahl der Beschäftigten im Februar im Vergleich zum Vormonat nur augenscheinlich zurück, wurde doch der Januarwert, der viel höher als erwartet ausfiel, um 124.000 auf moderate 229.000 Stellen massiv nach unten korrigiert. Damit stimmt dieser Datenpunkt mit dem Narrativ der weichen Landung überein, und unterstützt auch Zinssenkungen im weiteren Verlauf dieses Jahres.

Angesichts der Bedeutung, die die Zentralbank dem Risiko einer überhitzten Lohninflation beimisst, ist es besonders wichtig, dass die durchschnittlichen Stundenlöhne im Vergleich zum Vormonat den niedrigsten Anstieg seit zwei Jahren verzeichneten. In der Zwischenzeit ist die Arbeitslosenquote auf 3,9 Prozent und damit auf den höchsten Wert seit Januar 2022 angestiegen. Auch dies ist bedeutsam, lehrt doch die Erfahrung, dass die die Arbeitslosigkeit bei einem bestimmten Anstieg tendenziell noch viel höher kippt und auch, dass eine Rezession oftmals dann beginnt, wenn der gleitende Dreimonatsdurchschnitt der Arbeitslosenquote um mehr als 50 Basispunkte über dem Tiefststand der vorangegangenen zwölf Monate liegt.

Nach einem dreimonatigen Rückgang stieg diese Zahl nun wieder auf 27 Basispunkte an, ein Wert, der zwar immer noch bedeutet, dass eine Rezession keineswegs unvermeidlich ist, der aber die Möglichkeit einer solchen eben auch wieder ins Spiel bringt. Neben Powells Worten sprechen also auch die Daten für bevorstehende Zinssenkungen, in diesem Sinne sind schlechte Nachrichten also gute, bei der die Aussicht auf sinkende Zinsen die negativen Auswirkungen auf die Wirtschaft überlagert.

Gold profitiert von Zinsfantasie und geopolitischen Risiken

Für die Aktienmärkte reichte das am Freitag zwar nicht für einen weiteren Anstieg, was aber nach der jüngsten Rally nicht weiter beunruhigend ist. So sank beispielsweise die Marktkapitalisierung der Nvidia Corp. an diesem Tag um fast 120 Mrd. Dollar, im Monatsvergleich lag sie aber immer noch um 210 Mrd. Dollar höher. Sehr deutlich spiegeln sich die konkreter werdende Zinsfantasie in der Entwicklung des Dollars und der Anleiherenditen wider, wobei die kräftigen Rückgänge beider Gold, nun auch in US-Dollar gerechnet, auf neue Rekordstände schob. Mit dem Schluss am Freitag oberhalb seiner drei markanten Spitzen seit Mitte 2020 ist der Weg nach oben nun frei.

Nicht nur Jerome Powells Deutung des wirtschaftlichen Umfelds ist es, die derzeit für eine Fortsetzung des Goldpreisanstieges spricht. Sowohl in der nahen Ukraine als auch im Nahen Osten stehen die Zeichen weiterhin auf Krieg. Zwar belastet dies fraglose die wirtschaftliche Entwicklung im allgemeinen. Kriege pflegen jedoch zum einen mit Geldentwertung einherzugehen, darüber hinaus erhöhen die notwendigen Aufrüstungsmaßnahmen auch den Verschuldungsgrat der (auch mittelbar) beteiligten Staaten, für Gold sind dies entscheidende Argumente. Neben wiedererwachtem Anlegerinteresse bleiben auch die Zentralbanken umtriebig, mit 39 Tonnen wanderten dem jüngsten Report des World Gold Council zufolge, im Januar mehr als doppelte so viel Gold in die Staatsspeicher als im schon starken Vormonat.

Auch Silber mit Potenzial

Bemerkenswert ist auch die relative Unterentwicklung des „kleinen Bruders“ Silber. Gemessen am vielbeachteten Gold/Silber-Ratio deutet sich hier erhebliches Aufholpotenzial an, denn mit einem Wert von knapp 90 liegt dieser weit über seinem langjährigen Durchschnitt, der sich, legt man die vergangenen 50 Jahre zu Grunde, bei etwa 62 eingependelt hat.

Wohlgemerkt, bei dieser Kennzahl geht es lediglich um die Relation beider Metalle und nicht zwingend um die Richtung der Preisbewegung - normalisieren kann sich diese auch bei insgesamt nachgebenden Kursen. Erwartbar ist vor diesem Hintergrund jedoch eine Überperformance gegenüber Gold. Als fundamentaler Faktor kommt der industrielle Nutzen des weißen Metalls hinzu. Zwar bleiben die wirtschaftlichen Wachstumsaussichten verhalten.

Durch den umfassende Einsatz von Silber in den derzeit gefragten Klimaschutz- und Digitaltechnologien, welche enorme staatliche Förderungen genießen, kann sich das Edelmetall jedoch ein gutes Stück von gewohnten konjunkturellen Einflüssen abkoppeln. Das von Brancheninsidern erwartete anhaltende Angebotsdefizit bei diesem Rohstoff spricht ebenfalls für eine gut unterfütterte Käuferseite.

Inflationsdaten stehen vor der Tür

Neue Impulse, speziell für die Aktien- und Edelmetallmärkte stehen unmittelbar bevor, wird doch das große Makroereignis auf dem Wirtschaftskalender dieser Woche der US-Inflationsbericht für Februar sein. Den Prognosen zufolge dürfte der Kern-Verbraucherpreisindex, der Lebensmittel und Kraftstoffe ausschließt, und als das bevorzugte Maß der Notenbank gilt, gegenüber dem Vormonat um 0,3 Prozent gestiegen sein, nachdem er zu Jahresbeginn um 0,4 Prozent zugelegt hatte. Damit hätte sich die Disinflation fortgesetzt - allerdings nur im Schneckentempo. Der letzte Bericht dieser Art am 13.02. war für den S&P 500 der schlechteste CPI-Tag seit September 2022 und schickte auch Gold um mehr als 30 Dollar in den Keller. Damals zog die Inflation entgegen den Erwartungen leicht an.