US-Präsident Donald Trump lässt zwar keinen Zweifel an seiner Vorliebe für Zölle, doch die Welt wartet immer noch darauf, genauer zu erfahren, was er konkret vorhat. Als erste Ziele hat er China, Kanada und Mexiko genannt, doch es bleibt abzuwarten, ob er einen Rundumschlag anstrebt oder eher an andere politische Fragen geknüpfte Maßnahmen plant (wie etwa die Übernahme von TikTok). Sicher ist vorerst nur, dass seine Regierung Zölle einsetzen wird, um Zugeständnisse zu erzwingen, wo immer dies möglich ist.

Das Problem ist jedoch komplex, da Zölle eng mit anderen Aspekten der Wirtschaftspolitik wie dem Wechselkurs zusammenhängen. Theoretisch sollten höhere Zölle die Importnachfrage senken und den Wechselkurs in die Höhe treiben, wodurch ausländische Waren letztlich wieder billiger werden. Aus diesem Grund behauptete Trump früher, dass Zölle den Amerikanern eigentlich nichts kosten, da die Handelspartner Amerikas dafür bezahlen.

Allerdings fallen Handelspolitik und Währungspolitik in der Regel in den Zuständigkeitsbereich unterschiedlicher Behörden – des Handelsministeriums beziehungsweise des Finanzministeriums – und deren Interaktionen sind häufig von Konflikten geprägt. In den 1930er Jahren etwa war die Welt tief gespalten, weil die Unterhändler für Handelsfragen behaupteten, sie könnten nichts tun, solange die Frage der Wechselkurse nicht abschließend geklärt sei, während die Währungshüter argumentierten, eine Wechselkursregelung sei erst nach einer allgemeinen Öffnung des Handels möglich. Letztendlich eskalierte der Protektionismus.

Erschwerend kommt hinzu, dass seither ein weiterer Aspekt in den Vordergrund gerückt ist: die Zahlungsbilanz. Da ein Land mit einem hohen Außenhandelsdefizit wie die Vereinigten Staaten seine Importe irgendwie bezahlen muss, ist es darauf angewiesen, dass Ausländer seine Wertpapiere kaufen oder in die Unternehmen des Landes investieren. Diese Zuflüsse ausländischer Gelder in die USA befinden sich auf einem sehr hohen Niveau, da die Amerikaner wenig sparen. Das Land importiert vielmehr Ersparnisse aus aller Welt, um sein Handelsdefizit zu finanzieren. Wäre dies nicht der Fall, müssten die Amerikaner weniger konsumieren, was sie als eine Verschlechterung ihres Lebensstandards empfinden würden.

Höhere Zölle gefährden dieses System, da die USA ausländische Investitionen benötigen, um ihr zukünftiges Wachstum voranzutreiben. Der ehemalige Präsident Joe Biden hat verstanden, dass ausländisches Kapital notwendig ist, um „besser wiederaufzubauen“, und Trump sollte wissen, dass er sein versprochenes „goldenes Zeitalter“ ohne dieses Kapital nicht herbeiführen kann. Vielleicht waren deshalb Masayoshi Son vom japanischen Investmentgiganten SoftBank, der Vorstandsvorsitzende von Oracle und der CEO von OpenAI unter seinem ersten Gästen im Weißen Haus, also „das Big Money und die Top-Leute“ hinter einem neuen 100-Milliarden-Dollar-Venture (Stargate) zum Aufbau einer KI-Infrastruktur.

Die Ironie dabei ist offenkundig. Trumps Versuch, Souveränität zurückzugewinnen und eine „neue Ära des nationalen Erfolgs“ einzuleiten, hängt genau von der Kombination aus Technologie und globalisierter Finanzwirtschaft ab, die die amerikanische Mittelschicht geschwächt und viele Amerikaner überhaupt erst zu Trump-Wählern gemacht hat. Diese Abhängigkeit vom globalen Kapital ist jedoch nicht nur ironisch, sondern lässt Amerika auch verwundbar werden. Denn sollte der Geldfluss aus dem Ausland versiegen, würde Trumps versprochenes Wunder zum Albtraum mutieren.

Ein erstes Warnsignal wäre, wenn die Anleihemärkte Zweifel an Amerikas Fähigkeit hegten, die angehäuften hohen Schulden auch zurückzahlen zu können. Seit 2022, als die britische Premierministerin Liz Truss ein ähnliches Wagnis in Sachen Wachstum einging, hat sich der Anleihemarkt als eine Kraft zurückgemeldet, die nicht einmal die Amerikaner ignorieren können. Das „exorbitante Privileg“, die wichtigste globale Reservewährung auszugeben, bedeutet nicht, dass man uneingeschränkt alles tun und lassen kann. Die Marktstimmung kann sich ändern, und in solchen Fällen verläuft die Entwicklung meist dramatisch – wie 1931 oder 1971. Die Glaubwürdigkeit kann über Nacht Misstrauen und Zweifeln weichen, insbesondere in einer Welt, in der der US-Dollar für verschiedenste politische Zwecke instrumentalisiert wurde.

Die Finanzierung aus dem Ausland könnte auch zurückgehen, wenn die versprochene rosige Zukunft plötzlich völlig überbewertet erscheint oder die Technologie enttäuscht. Viele Investoren befürchten bereits, dass die heutigen, himmelhohen Bewertungen von Technologieaktien auf eine Blase hindeuten könnten. Alles auf diesen potenziellen neuen Wachstumsmotor zu setzen, würde enorme Investitionen erfordern, doch wenn die Blase platzt, könnten aus vielen Projekten Stranded Assets werden.

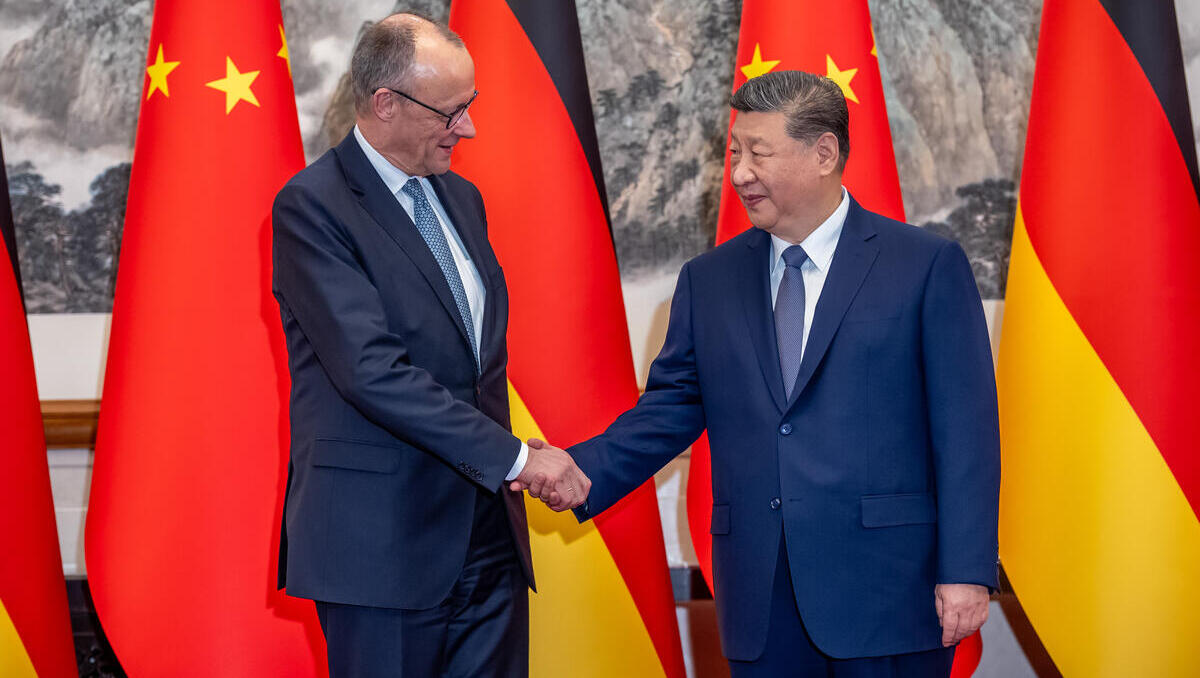

Ein weiterer Grund für das Ende ausländischer Finanzierungen könnte darin bestehen, dass bestimmte Staaten eingreifen, um ihre Bürger und Unternehmen von Investitionen in den USA abzuhalten. Das wäre eine mögliche Reaktion auf einen neuen Handelskrieg oder eine Politik des starken Dollars. Wenn sich französischer Wein, deutsche oder chinesische Autos, Flugzeuge und Solarmodule in Amerika nicht wettbewerbsfähig verkaufen lassen, wäre es möglich, dass diese Länder beginnen, ihre Optionen abzuwägen, und Persönlichkeiten wie Son könnten bei dem Versuch, Arbeitsplätze und Investitionen in die USA zu bringen, auf weitere Hürden stoßen.

Eine der einfachsten Möglichkeiten für Staaten, grenzüberschreitende Kapitalflüsse zu beeinflussen, besteht darin, die Besteuerung ausländischer Investitionen zu ändern. Da sich US-amerikanische Technologiegiganten bereits bei Trump über die ungünstige steuerliche Behandlung außerhalb der USA, insbesondere in Europa, beschwert haben, könnte die Steuerpolitik zu einem weiteren Streitpunkt werden. Die von der OECD ausgehandelte globale Mindeststeuer für Unternehmen befindet sich eindeutig in Gefahr, da Trump und die Republikaner im Kongress offenbar bestrebt sind, die Unternehmenssteuern so weit wie möglich zu senken.

Sollten sie das tun, könnte das ein Grund mehr für die Europäer sein, Vergeltungsmaßnahmen zu ergreifen, indem sie nicht nur die Steuern für ausländische Unternehmen in Europa erhöhen, sondern auch die Steuern auf Investitionen ihrer eigenen Unternehmen und Bürger in den USA. Auf diese Weise wäre es möglich, dass ein Teil der europäischen Gelder wieder nach Europa zurückfließt, während es für die USA noch schwieriger wäre, ihre Leistungsbilanz auszugleichen.

Wirtschaftliche Modetrends greifen rasch um sich. Es ist nur eine Frage der Zeit, bis jemand der Logik Trumps folgt und einen Plan vorlegt, um „Europa wieder groß zu machen“. Eine Schuldenkrise in den USA könnte das perverse Ergebnis des Feldzugs von Trump und seiner Regierung gegen den Globalismus sein.

Aus dem Englischen von Helga Klinger-Groier

Copyright: Project Syndicate, 2025.