Risiko neu bewertet: Höhere Renditeforderungen am Aktienmarkt

Die Risikowahrnehmung an den Finanzmärkten hat sich in den vergangenen Jahren grundlegend verändert, berichtet Dagens Industri. Professionelle Anleger fordern heute eine historisch hohe Rendite, um Kapital in Aktien zu investieren. Das zeigt eine aktuelle Studie des Beratungsunternehmens PWC, das regelmäßig Fondsmanager, Finanzanalysten und Private-Equity-Investoren befragt. Der durchschnittlich verlangte Gesamtertrag liegt bei 8,5 Prozent – so hoch wie zuletzt in der Finanzkrise 2009.

Diese Renditeforderung ergibt sich in der Regel aus einem risikofreien Basiszins, etwa der Rendite zehnjähriger Staatsanleihen, zuzüglich einer Risikoprämie für das höhere Schwankungsrisiko von Aktien. Während der Basiszins zuletzt leicht gestiegen ist, ging die Risikoprämie nur geringfügig zurück – der Gesamtertrag blieb damit auf Rekordhöhe. Bemerkenswert: Ausgehend vom langfristigen „normalen“ Zinsniveau ist die Risikoprämie rechnerisch sogar gestiegen.

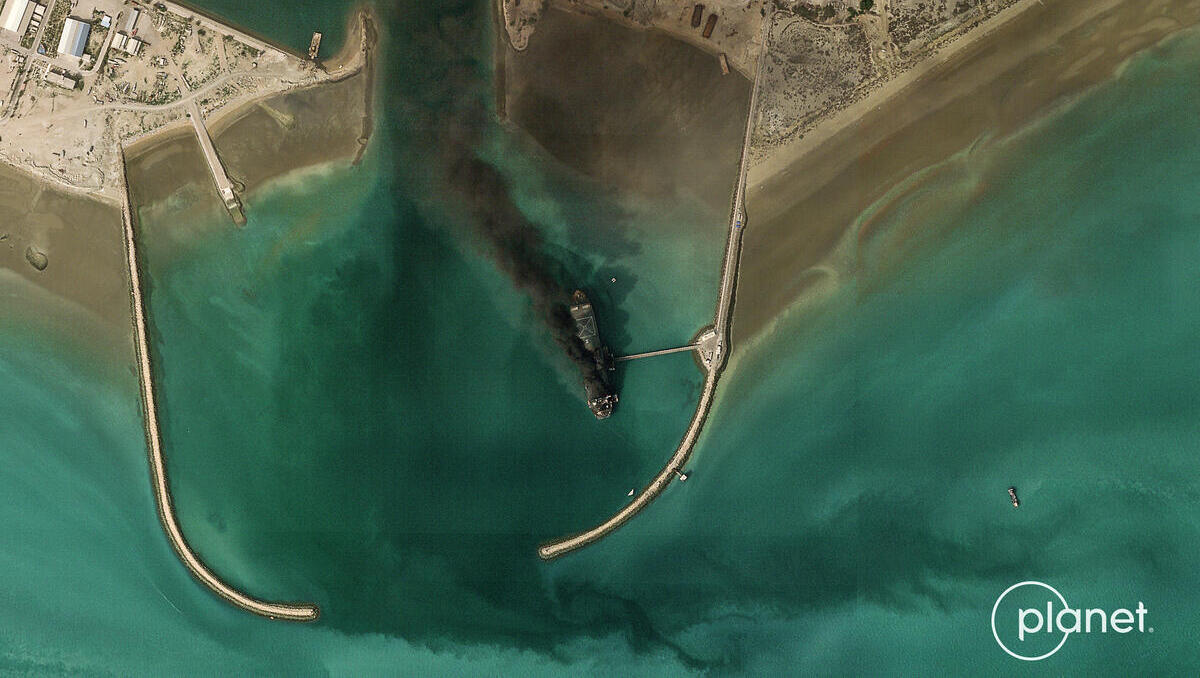

Geopolitik und Unsicherheit treiben Risikoaufschläge

Laut Jon Walberg, Leiter der Bewertungsabteilung bei PWC, sei diese Entwicklung folgerichtig. Die geopolitische Lage sei volatil, die Unsicherheit gestiegen. „Es ist deutlich mehr Risiko als in den drei Jahrzehnten zuvor“, so Walberg. Gerade in einer zunehmend unberechenbaren Welt benötige der Markt einen höheren Ausgleich für das gestiegene Risiko. Zwar erwartet Walberg mittelfristig ein leicht sinkendes Zinsniveau, doch das ändere nichts an der strukturellen Neubewertung von Risiko.

Die historische Entwicklung der Renditeforderungen lässt sich in mehrere Phasen unterteilen. Während der Wachstums- und Technologiehausse um die Jahrtausendwende lag der risikofreie Zins hoch, doch die Risikoprämien waren krankhaft niedrig – ein Ausdruck übertriebener Risikofreude. Im anschließenden Superzyklus sorgten fallende Zinsen für niedrigere Renditeforderungen und steigende Aktienkurse.

In den Jahren der Nullzinspolitik zwischen 2015 und 2021 wurden die künstlich niedrigen Basiszinsen mit höheren Risikoprämien kompensiert – dennoch lag das gesamte Renditebedürfnis 2021 auf dem Allzeittief von nur 7,1 Prozent. Das änderte sich schlagartig mit der Energiepreiskrise, dem Inflationsschock und dem Ausbruch des Ukrainekriegs. Seitdem ist das Renditeniveau sprunghaft gestiegen – und verharrt nun auf historisch hohem Niveau.

Aktienmärkte liefern langfristig mehr als gefordert - kleine Unternehmen unter Druck

Trotz der gestiegenen Anforderungen hat der Aktienmarkt in den vergangenen Jahrzehnten deutlich mehr Rendite abgeworfen, als von den Investoren gefordert wurde. Langfristige Total-Return-Betrachtungen zeigen, dass Aktien jährlich im Schnitt rund zwei Prozentpunkte mehr abwarfen, als institutionelle Anleger als Mindestverzinsung einforderten. In der jüngeren Vergangenheit spielte dabei insbesondere eine Kombination aus niedrigen Zinsen, höherer Inflation und einer abwertenden Währung eine zentrale Rolle bei der Gewinnsteigerung der Unternehmen.

Insbesondere kleinere Unternehmen geraten durch die hohe Renditeforderung unter Druck. Der Markt zeigt sich in diesem Segment zunehmend skeptisch. Kleinere Aktien galten in den letzten Jahren als volatiler und entwickelten sich schwächer. Investoren zeigen sich bei Transaktionen mit kleinen Firmen deutlich vorsichtiger. Entscheidend sei, so Walberg, ob ein Unternehmen stark von wenigen Schlüsselpersonen oder einzelnen Kunden abhängig sei – bis zu einem Unternehmenswert von zehn Milliarden Euro sei eine höhere Risikoprämie gerechtfertigt.

Herausforderungen bei der Bewertung nicht börsennotierter Firmen

Ein weiteres Thema ist die Bewertung von nicht börsennotierten Unternehmensanteilen. Finanzprofis ziehen entweder Abschläge vom Unternehmenswert – im Schnitt etwa 22 Prozent – oder verlangen höhere Renditen für solche Beteiligungen, typischerweise rund 3,2 Prozentpunkte mehr. Für Börsengänge ergibt sich daraus eine klare Konsequenz: Um Investoren anzulocken, wird häufig ein Bewertungsabschlag von etwa zehn Prozent einkalkuliert.

Laut Walberg ist das Interesse an Börsengängen aktuell zwar groß, doch viele Unternehmen haben ihre Pläne auf den Herbst verschoben. Nur besonders überzeugende Kandidaten oder kapitalkräftige Eigentümer gehen derzeit an den Markt. Sollte sich das Preisumfeld in den kommenden Monaten stabilisieren, rechnet Walberg mit einer verstärkten IPO-Aktivität im zweiten Halbjahr.

Serienkäufer: Bewertungshebel durch strategische Zukäufe

Ein bemerkenswertes Phänomen ist das Geschäftsmodell sogenannter Serienkäufer, die kleinere, nicht börsennotierte Unternehmen zu vergleichsweise günstigen Preisen erwerben und deren Bewertung dann über das eigene Börsenlisting erheblich steigern. Walberg sieht darin kein Paradoxon: „Diese Unternehmen tragen ein spezifisches Risiko – durch Abhängigkeit von Einzelpersonen, geringe Liquidität und fehlende Skaleneffekte. Deshalb ist ein deutlicher Bewertungsabschlag gerechtfertigt.“ Serienkäufer hingegen verfügten über standardisierte Integrationsprozesse, verfügten über die nötige Expertise in Nischenmärkten und wiesen zugleich eine deutlich bessere Handelbarkeit ihrer Aktien auf.

Insgesamt zeigt sich: Die Finanzwelt hat sich auf ein dauerhaft höheres Risikoniveau eingestellt. Renditeforderungen bleiben entsprechend anspruchsvoll – und setzen Investoren, Unternehmen und Märkte gleichermaßen unter Anpassungsdruck.