Der aktuelle Immobilienreport „Immobilienmärkte nach der Brexit-Entscheidung“ der Helaba resümiert:

Drei Brexit-Szenarien

Hinsichtlich des bevorstehenden Austritts Großbritanniens aus der Europäischen Union differenzieren wir weiterhin zwischen drei Szenarien, die zu unterschiedlich starken Auswirkungen auf den Immobilienmarkt führen. In jedem Fall wird nun nach dem Votum der Briten für einen Austritt die Unsicherheitsphase erheblich verlängert – hier ist eine Verhandlungsdauer von bis zu zwei Jahren vorgesehen. Endet diese mit einem Kompromiss (60 Prozent Wahrscheinlichkeit), so wären die Beeinträchtigungen für die britische Wirtschaft weitgehend überschaubar. Der erwartete Abschwung am Immobilieninvestmentmarkt dürfte dennoch stärker ausfallen als ohne Brexit. Wohn- und Einzelhandelsimmobilien wären wohl weniger betroffen. Für die Unternehmen insbesondere im Finanzsektor käme es zu einigen Einschränkungen beim Zugang zum EU-Binnenmarkt, der Finanzplatz London behielte aber seine führende Rolle. Die Belastungen für den Büromarkt, vor allem in der Metropole, würden sich damit in Grenzen halten. Für weit weniger wahrscheinlich halten wir, dass sich London in den Verhandlungen deutliche Vorteile sichern kann (Szenario „Rosinenpicker“ mit 10 Prozent Wahrscheinlichkeit) – in diesem Fall würde es hier sogar zu positiven Effekten kommen.

Kommt es dagegen im vorgegebenen Zeitrahmen nicht zu einer Einigung, ginge der uneingeschränkte Zugang zum EU-Binnenmarkt verloren. London als Standort vieler Zentralen außereuropäischer Unternehmen, die von dort den europäischen Markt erschließen, wäre von zahlreichen Verlagerungen nach Kontinentaleuropa betroffen – mit deutlich negativen Effekten auf den Büromarkt. Auch ein bedeutender Teil der Finanzgeschäfte würde zu anderen Bankenplätzen abwandern und den dortigen Büromärkten Impulse geben. Die in diesem Szenario (30 Prozent Wahrscheinlichkeit) zu erwartenden erheblichen Einbußen bei den britischen Exporten und Investitionen würden zu kräftigen Wachstumsverlusten führen. In diesem Falle wären neben dem Büromarkt auch die anderen Immobiliensegmente von der Talfahrt betroffen.

Abschwung am britischen Investmentmarkt

Der britische Immobilienmarkt ist im Zyklus vergleichsweise weit gelaufen und schon vor dem Referendum zeichnete sich am Investmentmarkt eine Abschwächung ab. Die lange andauernde Unsicherheitsphase während der Verhandlungen wird den Immobilienmarkt weiter belasten und vermutlich den Abwärtstrend verschärfen. Viele internationale Investoren werden ihr Exposure in Großbritannien auf den Prüfstand stellen. Wer in diesem Markt in den letzten Jahren Wertsteige-rungen von 20 Prozent und mehr vereinnahmte, könnte nun versucht sein, Gewinne mitzunehmen.

Schon ohne Brexit wurde von den Marktteilnehmern für das laufende und das kommende Jahr eine spürbare Abschwächung erwartet. Lag die Wertänderungsrendite direkt gehaltener Gewerbeimmobilien in Großbritannien – gemessen am Property Index von MSCI Real Estate/IPD – im vergangenen Jahr noch bei 8 Prozent, so soll diese laut Consensus-Erwartung bis 2017 in Richtung Null zurückgehen (Pfeil 1). Entsprechend rechnen wir im Kompromiss-Szenario mit einer schlechteren Entwicklung: Britische Immobilienwerte dürften hier von hohem Niveau spürbar zurückgehen (Pfeil 2), aber keinen Crash erleben. Erheblich stärkere Rückgänge der Immobilienpreise sehen wir im Konflikt-Szenario (Pfeil 3).

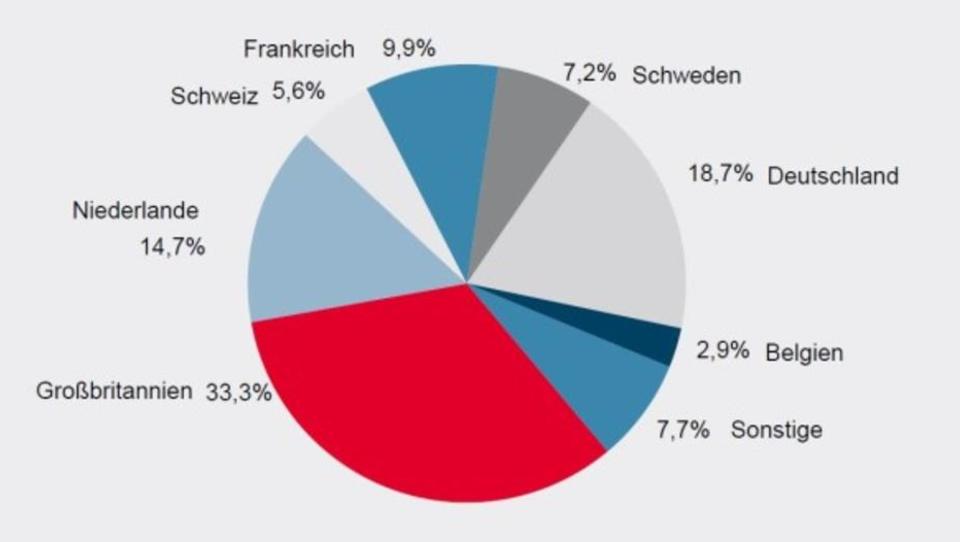

Dass der bevorstehende Brexit für den Immobilienmarkt kein „Non-Event“ ist, dafür spricht schon die kräftige Reaktion der britischen Immobilienaktien. So brach der nationale Immobilienaktienindex von FTSE EPRA NAREIT in den ersten beiden Handelstagen nach der Abstimmung um 28 Prozent (und damit erheblich stärker als der gesamte Aktienmarkt in Großbritannien) ein, während der entsprechende Index für Immobilienaktien aus der Eurozone nur gut 5 Prozent (und damit weniger als der Aktienmarkt insgesamt) verlor. Dabei ist zu berücksichtigen, dass die britischen „Betonwerte“ schon im Vorfeld des Referendums gegenüber denen in anderen europäischen Ländern eine deutliche Underperformance aufwiesen. Nach wie vor handelt es sich um den mit einem Ländergewicht von etwa einem Drittel dominierenden Immobilienaktienmarkt innerhalb Europas.

Der Brexit wird die Bedeutung des britischen Immobilienmarktes nicht grundsätzlich in Frage stellen. Großbritannien mit seiner dominierenden Metropole London bleibt auch nach einem Ausscheiden des Landes aus der EU noch vor Deutschland der führende, liquideste und transparenteste Immobilieninvestmentmarkt in Europa. Durch die länger anhaltende Verunsicherung könnten sich auf der einen Seite Immobilieninvestoren dort zurückhalten und den Anteil britischer Immobilien zumindest vorübergehend reduzieren. Diese Investmentnachfrage würde dann anderen vor allem stabilen Immobilienmärkten wie Deutschland zu Gute kommen. Großbritannien gehört aber weiterhin in jedes regional diversifizierte internationale Immobilienportfolio. Auf der anderen Seite könnten sich aber Investoren bei gesunkenen Immobilienpreisen und vor dem Hintergrund eines für sie günstigeren Pfundkurses bald wieder für ein Neuengagement im britischen Immobilienmarkt interessieren – dort bevorzugt in Segmenten, die weniger stark vom Brexit betroffen sein werden (wie Einzelhandel und Wohnen anstelle von Büro). Nach einem kurzfristigen Rückgang könnten daher die Transaktionsvolumina wieder anziehen. Für den Londoner Büromarkt dürften sich bereits in der beginnenden Unsicherheitsphase Auswirkungen zeigen. Vermietungsverträge wurden zuletzt häufig mit einer Brexit-Klausel versehen und könnten nun rückgängig gemacht werden, der zuletzt rasante Anstieg der Büromieten sein Ende finden. Deutlichere Effekte könnte es bei der Neubauaktivität geben, wenn eine Reihe von geplanten Projekten aufgeschoben wird.

Für deutsche Privatanleger, die Anteile an offenen Immobilienfonds halten, dürften die negativen Auswirkungen des Brexit auf ihr Investment begrenzt sein. Neben Wertveränderungen bei britischen Immobilien spielt hier die kräftige Abwertung des Pfunds eine Rolle. Zumindest die Mieteinnahmen in ausländischen Währungen werden in der Regel abgesichert, sodass hier keine Nachteile für die Anleger entstehen. Nach Angaben des Branchenverbands BVI lag der Anteil britischer Immobilien am Verkehrswert der offenen Immobilienfonds Ende letzten Jahres im Durchschnitt bei etwa 10 Prozent. Großbritannien war damit nach Frankreich (13 Prozent) der zweitwichtigste ausländische Markt (Anteil Deutschland: über 37 Prozent). Dabei schwankt der Anteil der britischen Immobilien am Verkehrswert bei den einzelnen Fonds der vier großen Anbieter zwischen rund 3 und 25 Prozent (siehe Chart S. 3 unten rechts). Dem erwarteten negativen Effekt des Brexit auf britische Immobilien stehen voraussichtlich positive Effekte in anderen Immobilienmärkten gegenüber. Dies bedeutet, dass der Gesamteffekt auf ein international diversifiziertes Immobilienportfolio gering sein kann, wenn sich beide Effekte weitgehend ausgleichen.

Büromarkt Frankfurt – der große Profiteur?

Aus deutscher Sicht sind vor allem die Auswirkungen eines Austritts Großbritanniens auf den führenden kontinentaleuropäischen Finanzplatz Frankfurt – und dort vor allem auf den Büromarkt – von Interesse. Dass London durch den Brexit Arbeitsplätze in der Finanzbranche verliert, wird kaum in Frage gestellt. In welchem Ausmaß und Tempo dies geschieht, ist aber noch unklar. Der Prozess der Verlagerung von Bankarbeitsplätzen wird nicht schlagartig einsetzen, sondern sich vermutlich über mehrere Jahre hinziehen und erst richtig in Fahrt kommen, wenn sich ein Verhandlungsergebnis zwischen Großbritannien und der EU abzeichnet.

Entsprechend sind keine vorschnellen Schätzungen angebracht, wie viele Arbeitsplätze letztlich von London nach Frankfurt verlagert werden. Ein sinnvoller Ausgangspunkt der Betrachtung kann hier aber das Größenverhältnis zwischen London und Frankfurt sein. So könnte selbst ein moderater Beschäftigungsverlust in London dem viel kleineren Frankfurt zu einem prozentual beachtlichen Beschäftigungsgewinn verhelfen und dem dortigen Büromarkt kräftige Impulse geben.

Dazu ein Rechenbeispiel: In London gibt es rund 400.000 Beschäftigte in der weiten Abgrenzung der gesamten Finanzbranche (Bankensektor alleine: rund 144.000). Bei einem moderaten Verlust von 5 Prozent wären demnach etwa 20.000 Stellen betroffen. Davon würden im anhaltend schwierigen Umfeld für Banken vermutlich einige ganz wegfallen (Annahme: 20 Prozent). Von den zu verlagernden Stellen dürften viele, keineswegs aber alle, in Frankfurt landen. Auch andere europäische Finanzplätze wie Paris oder Dublin werden „einen Teil vom Kuchen“ abbekommen – nicht auszuschließen sind sogar Stellenverlagerungen einzelner Banken nach Asien. Da Frankfurt im Wettbewerb der Finanzplätze gut aufgestellt ist, könnte es gelingen, die Hälfte der betroffenen Stellen (im Rechenbeispiel: 8.000) zu gewinnen. Dies würde die Bankenbeschäftigung am führenden kontinentaleuropäischen Finanzplatz erheblich erhöhen. Selbst unter Berücksichtigung des von uns ohne Brexit unterstellten moderat rückläufigen Beschäftigungstrends würde dies in den Frankfurter Bankentürmen noch zu einem Plus in der Größenordnung von 10 Prozent führen.

Der Leerstand am Frankfurter Büromarkt wurde in den letzten Jahren deutlich von fast 15 Prozent auf rund 11 Prozent zurückgeführt. Damit bestehen noch gewisse Flächenreserven für eine Brexit-bedingt anziehende Zusatznachfrage. Gleichwohl entspricht ein Teil des aktuellen Leerstandes hinsichtlich Qualität und Lage vermutlich nicht den Bedürfnissen der aus London zuziehenden Banker. Bei einer erst allmählich in Gang kommenden Verlagerung von Arbeitsplätzen nach Frankfurt bestehen aber gute Chancen, einen Teil dieser Flächenreserven zu modernisieren. Dabei gilt es auch zu berücksichtigen, dass die Pro-Kopf-Flächen in London traditionell erheblich niedriger liegen als in Frankfurt und auch hier nach einem Umzug von einer effizienteren Flächennutzung auszugehen ist. Zusammen mit den für die kommenden Jahre erwarteten Fertigstellungen rechnen wir nicht mit einer extremen Flächenverknappung am Frankfurter Büromarkt. Allerdings wird der Leerstand weiter deutlich zurückgehen und die Mietentwicklung weitaus positiver verlaufen als ohne den Brexit-Effekt.