Einleitung

Kehrt das Inflationsgespenst zurück? Das ist gegenwärtig das Hauptgesprächsthema an den Finanzmärkten. Die Korrektur an den Aktienmärkten, die in den vergangenen Wochen stattfand, hat die Investoren aufgeschreckt. Starke Kursverluste resultierten vor allem bei ursprünglich stark im Kurs gestiegenen Aktiven wie Kryptos, einzelnen Tech-Titeln, Initial-Public-Offering-Aktien, Acquisitionszweck-Unternehmen (engl. Special Purpose Acquisition Companies / SPACS) sowie Elektroauto-Aktien wie Tesla, wobei allerdings der breitere Markt bis jetzt noch nicht tangiert ist. Auslöser der Korrektur war der Zinsanstieg am langen Ende der Kurve, begleitet von wachsenden Inflationsängsten, die durch optisch hohe Inflationszahlen in den Vereinigten Staaten verstärkt wurden. Der Mechanismus, weshalb besonders die oben erwähnten Aktiven zins- und damit inflationssensitiv sind, ist in diesem Artikel erklärt. Weit schwächer als erwartet ausgefallene Beschäftigungszuwächse in den für die Weltwirtschaft und für die Finanzmärkte weiterhin äußerst relevanten USA vollständigen ein ungewohntes Bild der Konjunktur in einer ersten Aufschwungsphase. Hinzu kommen Schwierigkeiten der Arbeitgeber bei der Rekrutierung von Arbeitskräften. Der folgende Artikel versucht, dieses ungewöhnliche konjunkturelle Gesamtbild etwas zu ergründen.

Historische Einordnung des Konjunkturaufschwungs

Zunächst einmal wollen wir das typische Muster eines Konjunkturaufschwungs darstellen. Ausgangspunkt ist, dass die Rezession von 2020 die schärfste der Nachkriegszeit darstellt.

Im Vereinigten Königreich, wo die Messung des Bruttoinlandprodukts (BIP) qualitativ deutlich besser ist als in der Eurozone, repräsentiert das Jahr 2020 sogar den schlimmsten Wirtschaftsrückgang eines einzelnen Jahres für die letzten drei Jahrhunderte! Ungewöhnlich ist nicht nur das Ausmaß, sondern auch das Timing der Rezession. Das Gros des Wirtschafts-Rückgangs war konzentriert auf das zweite Quartal 2020, kurz nach dem Einsetzen der Rezession. Üblicherweise folgt der Tiefpunkt deutlich später, nicht selten 12-18 Monate später, nach einem kumulativ sich verstärkenden Prozess des Konjunktur-Rückgangs. Die Abweichung von diesem Muster im Jahr 2020 ist dem Lockdown der gesamten Wirtschaft zuzuschreiben, der politisch administriert in Antizipation beziehungsweise Reaktion auf die erste Welle der Pandemie erfolgte, und zwar praktisch weltweit. In den Folgequartalen wurden in einer ganzen Reihe von Ländern wiederholt Teil-Lockdowns und andere zusätzliche Restriktionen angeordnet. Deshalb das von Quartal zu Quartal hoch volatile Wachstumsmuster.

Ungewöhnlich sind nicht nur das Ausmaß des Einbruchs und das statistische Bild, ungewöhnlich ist auch die Ursache der schweren Rezession: Typischerweise wird eine Rezession von restriktiver Geldpolitik ausgelöst. Sie ist die Reaktion auf eine Konjunktur-Überhitzung und / oder einen zusätzlichen Angebotsschock (wie beispielsweise einen scharfen Anstieg der Erdölpreise), die beide jeweils Inflationsrisiken bergen.

Auch im Boom der späten 2010er Jahre straffte die Fed ihre Geldpolitik, aber sehr maßvoll. Das genügte aber, um einen überhitzten Finanzmarkt bereits in Schwierigkeiten zu bringen. Die amerikanische Notenbank musste im vierten Quartal 2019 einen stillen «Bail-Out» des Bankensektors respektive des Schattenbanksystems vornehmen, nachdem schrille Warnsignale im Geldmarkt aufgetreten waren.

Der Hauptgrund für den ungewöhnlich schweren Wirtschaftseinbruch aber war die Wahrnehmung und vor allem die Antwort auf die Pandemie, mit Lockdowns, der Empfehlung für soziale Distanzierung, teilweiser Home-Office-Pflicht sowie Einreise-, Ausgeh- und Versammlungsverboten. Das Spezielle an der Rezession von 2020 ist also eine Krise des öffentlichen Gesundheitswesens, die zu einzigartigen Restriktionen einerseits und zu markanten Verhaltensänderungen der Bevölkerung andrerseits führten. Überall das Gleiche, in den USA wie im Vereinigten Königreich wie in Kontinental-Europa.

Ungewöhnliche Charakteristik der Rezession

Die Rezession ist sehr selektiv, ungleich und historisch präzedenzlos: Einzelne Länder, vor allem China und andere Staaten in Asien und Ozeanien, haben sich rasch erholt. Ihnen gemeinsam war eine sofortige und harte Haltung gegenüber dem Risiko der Pandemie. Die Erholung Chinas strahlte zusätzlich auf andere Länder in Asien zurück. Die Vereinigten Staaten und vor allem Europa sowie Schwellenländer wie Indien oder Brasilien bleiben zurück – ein Tribut an deren gescheiterte Pandemiepolitik.

Einzelne Sektoren waren mit Einbrüchen von 50 bis 90 Prozent konfrontiert, andere boomen mitten in der Rezession. Vor allem wurden erstmals beschäftigungsmäßig sehr gewichtige Branchen des Dienstleistungssektors wie Tourismus, Gastgewerbe, Transport, Freizeit- und Unterhaltungssektor sowie der stationäre (nicht-online) Einzelhandel schwer getroffen, während frühere Rezessionen zinsbedingt typischerweise den Bau- und Immobiliensektor sowie die verarbeitende Industrie und den Bankensektor besonders stark trafen. Der Dienstleistungssektor - außerhalb des Finanzsektors - war dagegen historisch viel weniger tangiert worden.

Neben den Unterschieden zwischen den Branchen ist vor allem derjenige zwischen Großunternehmen auf der einen sowie Klein- und Mittelbetrieben auf der anderen Seite sehr wichtig. Letztere verlieren durch die Lockdowns und durch die panikartigen Verhaltensänderungen der Bevölkerung schon zu Beginn der Rezession innerhalb kurzer Frist erhebliche Teile ihres oft längerfristig aufgebauten Eigenkapitals. Das ist eine große Hypothek für einen Wirtschaftsaufschwung. Diesbezüglich gibt es überdies zwischen den Ländern große Unterschiede, wie und in welchem Ausmaß die Politik hilft. Generell kann man sagen, dass sich nur die reichen Industrieländer große Konjunkturprogramme und Unterstützungszahlungen an Klein- und Mittelbetriebe leisten konnten. Wobei in einigen Ländern (zum Beispiel den USA) die Unterstützung sehr ungleich erfolgte, vor allem zu wenig spezifisch und zu spät. Diese Programme für Klein- und Mittelbetriebe zielten zudem häufig auf die Beschäftigungs-Sicherung und weniger auf die Aufrechterhaltung des Eigenkapitals ab.

Historisch einmalige Antwort der Politik

Historisch einmalig sind nicht nur das Ausmaß und die spezifischen Charakteristiken des wirtschaftlichen Rückschlags. Ebenso einmalig ist die wirtschaftspolitische Antwort: Eine derart expansive Geld- und Finanzpolitik auf breitester Basis hat es noch nie gegeben. Sie ist aber im Wesentlichen nachfrageorientiert und von politischen Einflüssen und Zielsetzungen überlagert. Die Finanzpolitik hat enorme Finanzpakete zur Unterstützung der geschädigten Wirtschaft, für Unternehmen, für Formen der Kurzarbeit, für die Unterstützung der arbeitslosen Arbeiter und Angestellten sowie der Selbstständigen ohne Arbeit und für allgemeine Nachfragezwecke geschnürt. Diese zusätzlichen Ausgaben werden fast vollständig durch die Käufe von Staatsanleihen durch die Notenbanken im Rahmen ihrer Kaufprogramme finanziert. Nullzinsen mit der Festlegung für längere Zeiträume und spezifische Kaufprogramme für andere Wertschriften wie Unternehmensanleihen oder Hypothekenfinanzierer ergänzen das Instrumentarium.

Im globalen Kontext muss aber wiederum auf die gravierenden Unterschiede hingewiesen werden. Reiche Industrieländer wie Deutschland, die Schweiz, Großbritannien und die USA wenden Unsummen auf, während viele Schwellenländer überhaupt kein Geld mobilisierten beziehungsweise mobilisieren konnten. In Europa gibt es eine Nord-Süd Differenz. In besonders hart getroffenen Ländern wie Spanien oder Italien kann gerade die besonders wichtige Tourismus-Branche mit wenig oder keiner Unterstützung rechnen. In den USA erfolgte die Unterstützung spezifisch über Stimulus-Checks, das sind Zahlungen an alle Haushalte, besonders für Familien mit Kindern, unabhängig davon, ob die Eltern arbeitslos geworden waren oder nicht. Im Endeffekt wirkte sich dies auch als Konjunkturprogramm für China aus, weil die Haushalte Geld für Neuanschaffungen von Gütern vornahmen, die hauptsächlich im Reich der Mitte produziert werden.

Zur Bewältigung der Krise des Gesundheitswesens wurde in den USA wie in Europa primär eine Maßnahme favorisiert. Mit der Operation «Überlicht-Geschwindigkeit» wurden in Rekordzeit Impfstoffe entwickelt und provisorisch zugelassen, mit der Idee, damit die Pandemie beenden zu können. Das ist die angebotsseitige Maßnahme, die – so das offizielle Credo – ab Mitte Jahr 2021 zu einer Rückkehr zur Normalität führen wird.

Neben oder parallel zur unmittelbaren konjunkturpolitischen Pandemie-Antwort hat sich global eine breitere und umfassendere Agenda unter dem Oberbegriff «Great Reset» durchgesetzt. Diese Agenda ist nicht von der Pandemie geprägt. Sie ist unabhängig davon über längere Zeiträume und somit schon vorher im Rahmen des WEF entwickelt und propagiert worden. Doch wie von Zauberhand kommt dieser vom WEF entwickelte «Great Reset» mitten in der Rezession auf die Politikbühne, marketingmäßig geschickt lanciert durch ein schnell publiziertes Buch («The Great Reset»), und wird in kurzer Frist von Regierungen und Entscheidungsträgern übernommen. Die Präsidentin der Europäischen Kommission Ursula von der Leyen, der amerikanische Präsident Joe Biden, eine große Anzahl von global tätigen Unternehmen und Entscheidungsträgern auf allen Stufen bis hin zum Papst haben diesen Oberbegriff innerhalb weniger Monate akzeptiert und unterstützen die Kernpunkte. Kurz gesagt, wird damit der Abschied von der CO2-intensiven Wirtschaft und Konsumgesellschaft, etwa von fossilen Energien, vom Verbrennungsmotor bei Autos und anderen Transportmitteln sowie von der fleischbasierten Ernährung propagiert. Die wichtigste unmittelbare Implikation für die Inflation ist der Fokus auf Infrastruktur-Investitionen und auf Regulationen, welche diese längerfristige Transformation der Wirtschaft unterstützen sollen. Darüber hinaus sollen die Staatsausgaben und die Macht des Staates in allen Bereichen ausgebaut und das - dürftig analysierte - Marktversagen der Vergangenheit korrigiert werden. In der Geldpolitik sind Nullzinsen und quantitative Lockerung der Geldpolitik über Anleihekäufe angesagt. Meinungsführerschaft der selbsternannten Elite, Überwachung und Kontrolle im Stile Chinas sollen zum Bestandteil dieses neuen Wachstumsmodells werden. Auch die Impfstoff-Kampagnen können teilweise diesem «Great Reset» zugeordnet werden – sie sind der Auftakt zu einer umfassenden digitalen Erfassung der Bevölkerung.

Inflation nach einer schweren Rezession – unter normalen Umständen kein Thema, starkes Wirtschaftswachstum jedoch schon

Normalerweise ist Inflation für eine längere Phase nach dem zyklischen Tiefpunkt kein Risiko, im Gegenteil: Die Nachfragebelebung bei unausgelasteten Kapazitäten führt zu stark erhöhter Produktivität und reduzierten Stückkosten der Hersteller. Die Löhne beziehungsweise Lohnzuwächse sind und bleiben länger noch längere Zeit durch die erhöhte Arbeitslosigkeit gedrückt. Und die Rohstoffpreise erholen sich, bleiben aber für längere Zeit weit von den Niveaus der vorangegangenen zyklischen Überhitzung entfernt. Die Fähigkeit der Unternehmen, die Preise und Margen im heimischen Markt zu erhöhen, ist aufgrund der Überkapazitäten eingeschränkt. Unter normalen zyklischen Bedingungen ist Inflation schlicht nicht das Thema in einer Konjunkturphase wie der jetzigen.

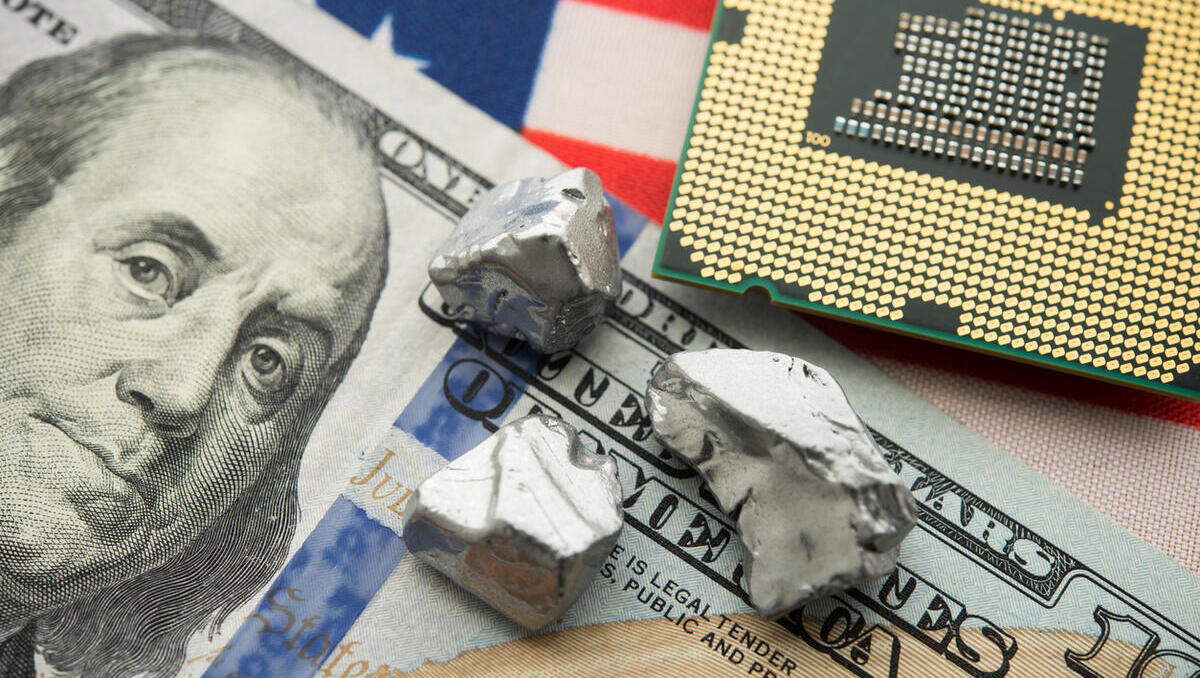

Warum dann aber die höchste Inflationsrate seit Jahren von 4,2 Prozent für die Verbraucherpreise, welche für den Monat April 2021 für die USA publiziert wurde? Man muss sich im Klaren darüber sein, dass dies teilweise einem statistischen Basiseffekt zuzuschreiben ist. Im April 2020 fielen die Erdölpreise, bedingt durch den weltweiten Lockdown, auf die niedrigsten Werte seit Jahrzehnten. Seither haben sie sich mehr als verdoppelt. Ähnliches gilt für die Preise von anderen Rohstoffen, vor allem von Industriemetallen, aber auch von einzelnen Nahrungsmitteln wie Schweinefleisch, Geflügel, Rindfleisch und Mais. Energie- und Nahrungsmittelpreise sind in den Konsumentenpreisen immer noch so stark gewichtet, dass solch massive Preiserhöhungen im Vorjahresvergleich eben auf die Jahresveränderungsrate durchschlagen. Dieser Einfluss eines Basiseffekts dürfte sich im weiteren Jahresverlauf aber wieder abschwächen. Denn die Erholung der Rohstoffpreise auf die Werte vor der Rezession ist abgeschlossen. Inflation gäbe es jedoch, wenn deren Preissteigerungen sich weiter und womöglich beschleunigt fortsetzen würden. Es gibt andere Effekte, welche dieses Überschießen zusätzlich begünstigt haben. Eine vorerst als temporär taxierte Verknappung von Rohstoffen oder Zulieferteilen wie beispielsweise Chips haben die Preise erhöht.

In Bezug auf das reale BIP-Wachstum ist die Erfahrung, dass typischerweise hohe Wachstumsraten jeweils am Beginn des Konjunkturaufschwungs erzielt werden. Die sogenannte BIP-Lücke ist dann am größten. Die BIP- oder Produktionslücke bezeichnet die Differenz zwischen aktuellem und potentiellem Bruttoinlandsprodukt, wobei das Potential sich auf voll ausgelastete Kapazitäten und Vollbeschäftigung bezieht. Die Rückkehr zum längerfristigen Potentialpfad offeriert auf einfache Weise gute Wachstumsmöglichkeiten im Zyklus. Dies dürfte diesmal zunächst nicht anders sein, denn das Ausmaß des konjunkturpolitischen Impulses, etwa exemplifiziert durch das von Präsident Biden für das Fiskaljahr 2022 und darüber hinaus vorgeschlagene Budget, ist präzedenzlos. Auch in Europa wird ein starker Konjunkturaufschwung einsetzen, wenn die Gelder aus dem EU-Förderfonds in der zweiten Jahreshälfte 2021 zu einem erheblichen Teil abgerufen werden können. Zudem wird dies verstärkt durch die Öffnung der Wirtschaft und die Abschaffung der Restriktionen in vielen Industrieländern zu ähnlichen Zeitpunkten. Da dieser Faktor im Unterschied zu früheren Konjunkturzyklen in der laufenden Konjunkturphase sehr bedeutend ist, dürfte das Wirtschaftswachstum im dritten und vierten Quartal 2021 auf Vorquartalsbasis und darüber hinaus auch für das erste Halbjahr 2022 im Vorjahresvergleich außerordentlich kräftig ausfallen.

Dass die Inflation nur temporär angesprungen ist und dies hauptsächlich einem Basiseffekt gegenüber dem verzerrten Vorjahresstand entspringt, und dass die Konjunktur robust sein und auf einen langfristigen Wachstumspfad einschwenken wird, ist die zentrale Erwartung der meisten Konjunkturbeobachter. Der aktuelle Stand der Finanzmärkte reflektiert diese Erwartung in perfekter Weise. Die amerikanische Notenbank argumentiert sehr viel um diesen Basiseffekt der Inflation herum. Implizit will sie also die Geldpolitik noch länger nicht ändern.

Diese präzedenzlosen Nachfragepakte und die expansive Geldpolitik, die sie praktisch unisono finanziert, bedeuten nun aber nicht notwendigerweise, dass die Konjunktur darüber hinaus extrem stark und vor allem langfristig robust anspringen wird. Denn die mittel- und längerfristigen Inflationsaussichten könnten sich rasch und erheblich verschlechtern. Es gibt eine Reihe von Angebots-Problemen, die mit Altlasten der Vergangenheit, dem spezifischen Charakter der Rezession und der eingeschlagenen Politik zusammenhängen. Diese Angebotsprobleme wollen wir umfassend im zweiten Teil des Artikels beleuchten, der am morgigen Sonntag erscheint. Wir beginnen mit einem Erbe der Pandemie-Krise.