Auf den Märkten für Edelmetall-Derivate herrscht eine gewisse Unsicherheit. Es mehreren sich Stimmen, wonach der Markt insbesondere in der aktuellen Phase manipuliert sein soll. Doch sind diese Befürchtungen begründet?

Im September 2020 stimmte die US-Investmentbank JP Morgan einer Zahlung von 920 Millionen Dollar in einem Vergleich und einem Schuldeingeständnis für die als „Spoofing“ bekannte illegale Praxis zu – das Überschwemmen der Märkte für Edelmetallderivate mit Aufträgen, die Händler nicht auszuführen beabsichtigen, um andere dazu zu bringen, die Preise in eine gewünschte Richtung zu bewegen, so das Magazin „Fortune“.

Im Jahr 2018 wies ein US-Gericht Kartellklagen gegen fünf große Banken – Bank of America, Barclays, BNP Paribas, Standard Chartered und UBS – zurück. Dabei ging es um mehrjährige Verschwörungen, um Preise für Transaktionen im globalen Edelmetallmarkt im Wert von Hunderten Milliarden Dollar zu manipulieren. Es lagen zwar starke Beweise vor, doch das Gericht urteilte zugunsten der Banken, berichtet der englischsprachige Dienst von „Reuters“.

Im Jahr 2016 erklärte sich die Deutsche Bank bereit, 38 Millionen US -Dollar für die Beilegung von Silberpreisabsprachen zu zahlen, was als ein Eingeständnis von Fehlverhalten angesehen wurde, führt der „Business Insider“ aus.

Doch offenbar fanden Manipulationen auf den Edelmetallmärkten nicht nur in der Vergangenheit statt.

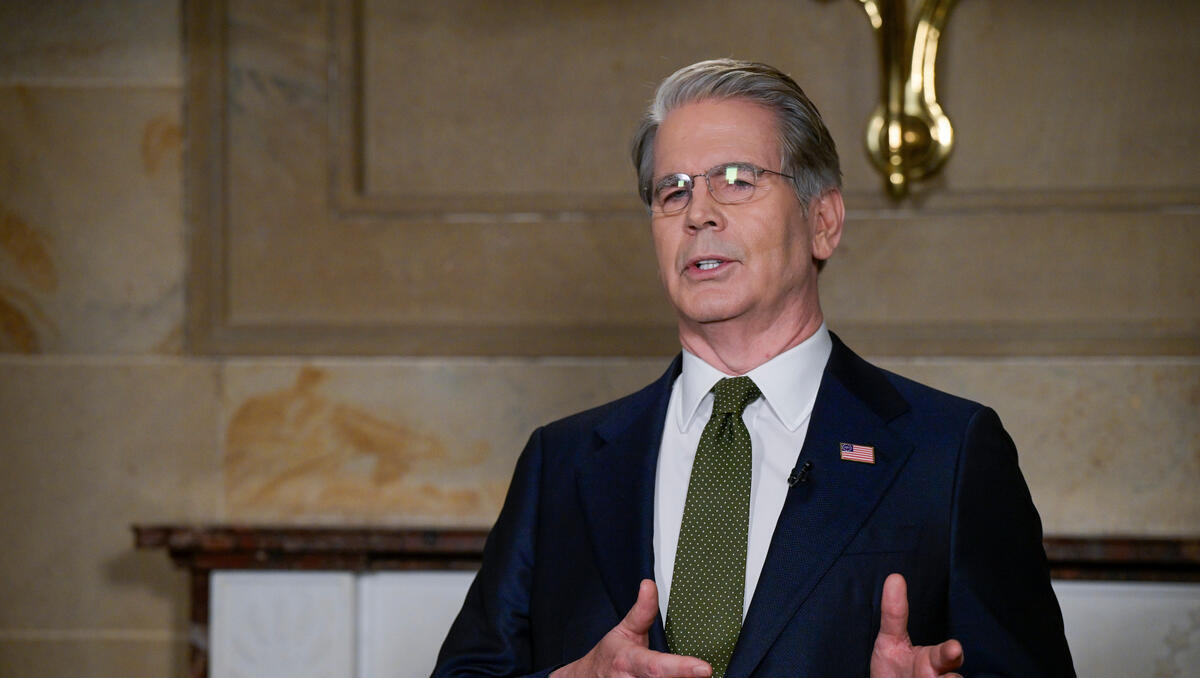

Das Gold Anti-Trust Action Committee (GATA) ist eine der wichtigsten Stimmen, die Rechenschaftspflicht und Transparenz in der gesamten Edelmetallbranche fordert. Der Vorsitzende von GATA, Bill Murphy, sagte im August 2021 gegenüber „LODEpay Media“, dass die Situation jetzt schlimmer denn je sei.

„Es hat in der Geschichte noch nichts Vergleichbares gegeben“, sagte er und nannte den aktuellen Zustand des Edelmetallmarktes ein „komplett orchestriertes Fiasko“.

In einem Artikel für „Sprott Money“ behauptet der Marktanalyst David Brady, dass „Bullion Banks“ den Edelmetallmarkt mindestens viermal nach unten manipuliert haben, motiviert durch ihre bedeutenden Short-Positionen. Die „Überfälle“ finden statt, weil die Banken „verzweifelt aus ihren riesigen Short-Positionen herauskommen wollen, weil sie wissen, dass sich etwas zusammenbraut, das Edelmetalle in die Höhe treiben wird“.

Der Analyst David Morgan betrachtet das Thema Manipulation aus einem anderen Blickwinkel und sagt, es sei wichtig, über den Lärm dieser Schlagzeilen hinaus auf die wahre Geschichte zu blicken: dass Banken unwissenden Anlegern die Aufbewahrung von Silber in Rechnung stellen, das physisch nicht existiert.

Beispielsweise zahlte Morgan Stanley im Jahr 2007 4,4 Millionen US -Dollar für die Beilegung einer Sammelklage, in der behauptet wurde, die Investmentbank habe Kunden mitgeteilt, dass sie ihnen Edelmetalle verkaufe, die sie vollständig besitzen würden und die das Unternehmen lagern würde, obwohl sie nahezu überhaupt keine Investitionen in diese Richtung gemacht haben, so der englischsprachige Dienst von „Reuters“ in einem Spezialbericht.

In einer typisch ausweichenden Antwort erklärte Morgan Stanley: „Obwohl wir die Anschuldigungen bestreiten, haben wir den Fall beigelegt, um die Kosten und die Ablenkung durch fortgesetzte Rechtsstreitigkeiten zu vermeiden.“

In einem anderen aufschlussreichen Beispiel kaufte der Edelmetall-Investor Laurin Ramsey 1984 10 Stück 100-Unzen-Reinsilberbarren von der Schweizer Bank UBS. Seitdem hatte er 25 Dollar pro Monat für Lagergebühren bezahlt, bis er bei der Bank nachfragte, ob er stattdessen das Silber entgegennehmen könnte. Diese Bitte wurde abgelehnt. 2011 reichte Ramsey eine Klage gegen UBS Financial Services einzureichen, mit der Begründung, dass „UBS das Silber nie gekauft oder gelagert und dann illegal Lagergebühren für das Phantomsilber erhoben hatte“, so „Coinweek“.