- Der Artikel ist für registrierte Benutzer kostenlos.

-

Mit einem Benutzernamen können Sie diesen Artikel kostenlos lesen.

Registrieren Sie einen kostenlosen Benutzernamen oder melden Sie sich mit einem vorhandenen an.

-

Lesen Sie viele Artikel kostenfrei. Newsletter bestellen, registrieren und weiterlesen.

Keine Verpflichtung - kein Abo.Sie sind bereits registriert? Anmelden

Hilfe bei der Anmeldung und Registrierung: leserservice@deutsche-wirtschafts-nachrichten.de

Es gelten unsere AGB und Datenschutzbestimmungen

Neue EU-Regeln: Versicherer können Risiko-Puffer nur schwer berechnen

Trotz der hervorragenden Finanzergebnisse des KI-Riesen Nvidia konnte das Unternehmen die Investoren nicht ausreichend überzeugen. Dies...

Künftig sollen 180 Industrieprodukte, darunter auch Haushaltswaren, unter den EU-CO2-Zoll fallen. Was die Kommission damit erreichen will.

Deutschland stellt 540 Millionen Euro für Kamikaze-Drohnen bereit und stärkt damit gezielt die militärische Präsenz an der...

Die AfD hat vor dem Verwaltungsgericht Köln mit einem Eilantrag einen Erfolg erzielt: Der Verfassungsschutz darf sie vorerst nicht als...

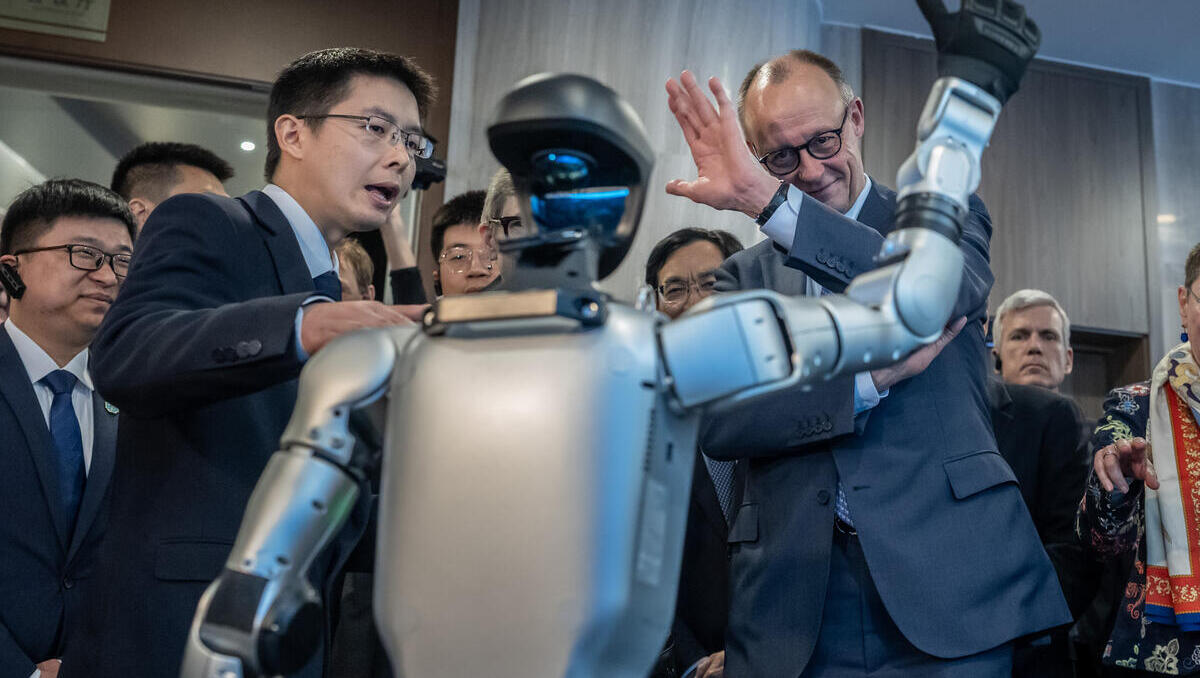

Einst brachte China deutschen Unternehmen glänzende Geschäfte, heute wächst der Druck aus Fernost. Einen harten Wettbewerb mit China...

Der frühere norwegische Außenminister, Børge Brende, legt sein Amt als Präsident des WEF nieder. Was ist über seine Verbindungen zum...

Die Zinspolitik der Euro-Währungshüter hinterlässt seit Jahren Spuren in der Bilanz der Europäischen Zentralbank. Über zehn Milliarden...

Der Kupferpreis rückt angesichts globaler Infrastrukturprogramme, Energiewende und geopolitischer Verschiebungen zunehmend ins Zentrum der...