Der hierzulande kaum bekannte britische Konkurrent Liberty Steel legte am Freitag ein Übernahmeangebot für Thyssenkrupp Steel Europe vor, er will so zum zweitgrößten europäischen Stahlkonzern nach ArcelorMittal Europe aufsteigen. "Aus wirtschaftlicher Sicht gibt es ein starkes industrielles Konzept. Werke, Produktportfolio, Kunden und geographische Präsenz beider Unternehmen ergänzen sich sehr gut", betonte Liberty, nannte aber nur wenig Details, geschweige denn einen Kaufpreis.

An der Börse schoss die zuletzt schwer gebeutelte Thyssenkrupp-Aktie zeitweise mehr als 23 Prozent in die Höhe. Der angeschlagene Industriekonzern kündigte an, die Offerte zu prüfen, will aber auch mit anderen Gespräche führen. "Ziel sei es, das Stahlgeschäft nachhaltig zukunftsfähig zu machen. "Es kommt für uns darauf an, dafür die beste Lösung zu finden", betonte ein Sprecher. Als mögliche Partner gelten unter anderem SSAB aus Schweden, die chinesische Baosteel und Tata Steel Europe.

Thyssenkrupp-Konzernchefin Martina Merz hatte die defizitäre Tochter ins Schaufenster gestellt und damit an den Wurzeln des über 200 Jahre alten Konzerns gerüttelt. Ihre Vorgänger hatte den Konzern noch als treibende Kraft in einer erwarteten Stahl-Konsolidierung gesehen. Die Stahlsparte mit 27.000 Beschäftigten ist jedoch von der Corona-Krise schwer gebeutelt und schreibt hohe Verluste.

Liberty begann umgehend mit einer Charmeoffensive. Alle beteiligten Parteien, auch Vertreter der Arbeitnehmer und der Politik, seien zu Gesprächen eingeladen, sagte der Chef des Liberty-Mutterkonzerns GFG Alliance, Sanjeev Gupta, in einer Telefonkonferenz. Seine Unternehmensgruppe habe in der Vergangenheit keine Transaktionen gegen die Gewerkschaften vorgenommen, betonte er. Er wolle bei einer Übernahme auch privates Geld investieren und sei ein langfristig orientierter Investor. Liberty wolle genauer in die Bücher der Stahlsparte schauen, "um potenziell ein verbindliches Angebot vorlegen zu können", teilte das Unternehmen zudem mit. Dabei kann Liberty auf den Rat des ehemaligen Thyssenkrupp-Stahlchefs Premal Desai zählen. Der erst Ende Februar in Duisburg ausgeschiedene Manager heuert zum 1. Januar als Chief Operating Officer (COO) bei der Liberty-Mutter GFG Alliance an.

"WENN DIE MUTTER NICHT MEHR KANN, MUSS DER VATER RAN"

Bei den Arbeitnehmervertretern stieß der Vorstoß Libertys umgehend auf Ablehnung. "Das ist genau das, wovor wir gewarnt haben. Die Politik muss jetzt handeln", sagte IG-Metall-Landeschef Knut Giesler. Bei einem Verkauf des Stahlgeschäfts an Liberty drohe eine Zerschlagung von Thyssenkrupp Steel Europe und der Verlust vieler Arbeitsplätze.

Auf den Rheinwiesen in Düsseldorf demonstrierten Stahlkocher von Thyssenkrupp für einen Einstieg des Staates bei Steel Europe. "Wenn die Mutter nicht mehr kann, muss der Vater ran", rief Stahl-Betriebsratschef Tekin Nasikkol den Stahlkochern zu. Thyssenkrupp Steel Europe leide heute noch unter den Managementfehlern der Vergangenheit, etwa dem Desaster von Steel Americas in Übersee. "Thyssenkrupp steht für Größenwahn." Wichtig sei jetzt, den Umbau in eine klimafreundliche Produktion zu organisieren. "Liberty will jetzt die Krise von Thyssenkrupp nutzen, um uns zu übernehmen. Wir brauchen jetzt aber keinen Schnäppchenjäger, sondern Liquidität in der durch Corona verursachten Krise und finanzielle Mittel für den Weg zur CO2-freien Stahlproduktion.

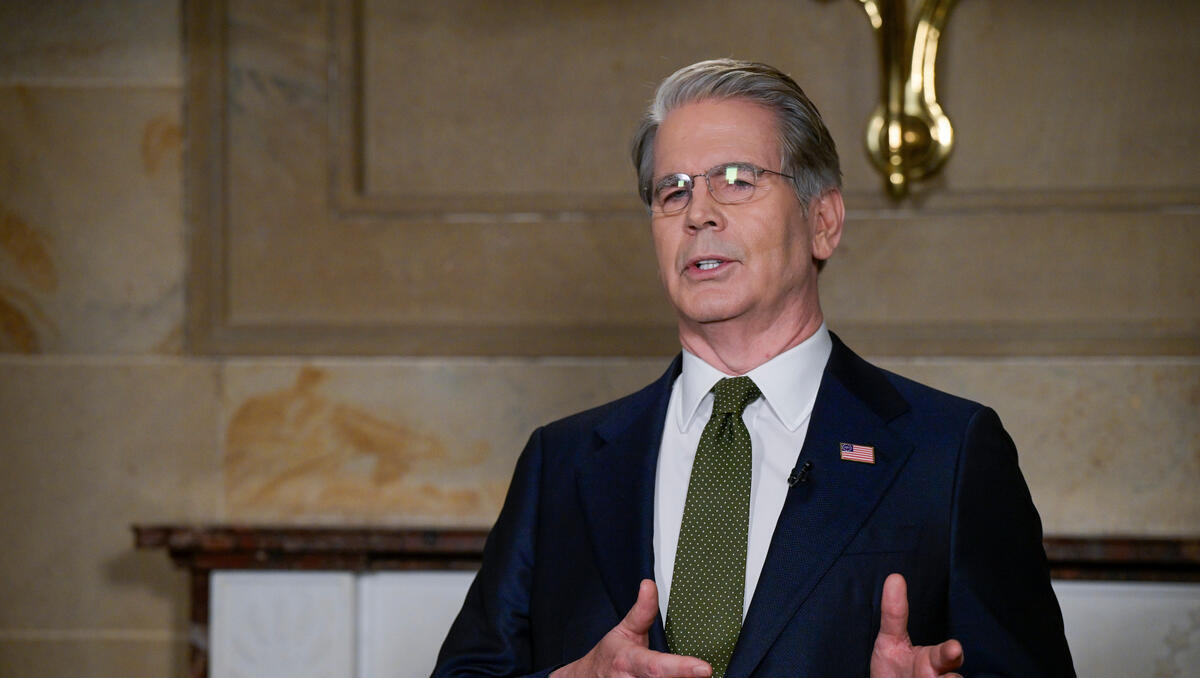

NRW-Ministerpräsident Armin Laschet versprach den Stahlkochern bei der Kundgebung Unterstützung, allerdings nicht den erhofften Einstieg des Landes oder des Bundes. Thyssenkrupp sei nicht zu Billigbedingungen zu haben, sagte der CDU-Politiker in Richtung Liberty. "Es ist kein 'Ein Euro'-Geschäft, sondern es ist beste Stahlqualität. Und wer dies nicht erfüllt, kann auch kein Partner für welche Fusion auch immer sein", machte Laschet klar. Die Arbeitsplätze und Standorte müssten erhalten bleiben "Thyssenkrupp gehört zur DNA von Nordrhein-Westfalen, Stahl ist systemrelevant."

Liberty Steel hat insgesamt mehr als 30.000 Mitarbeiter in Europa, Großbritannien, den USA und China und verfügt über eine Produktionskapazität von 18 Millionen Tonnen. Gegründet wurde das Unternehmen 1992 von Sanjeev Gupta, einem in Großbritannien ansässigen Industrie-Mogul. Er baute den Konzern auch durch Übernahmen aus, darunter Aktivitäten von Tata Steel Europe und ArcelorMittal.