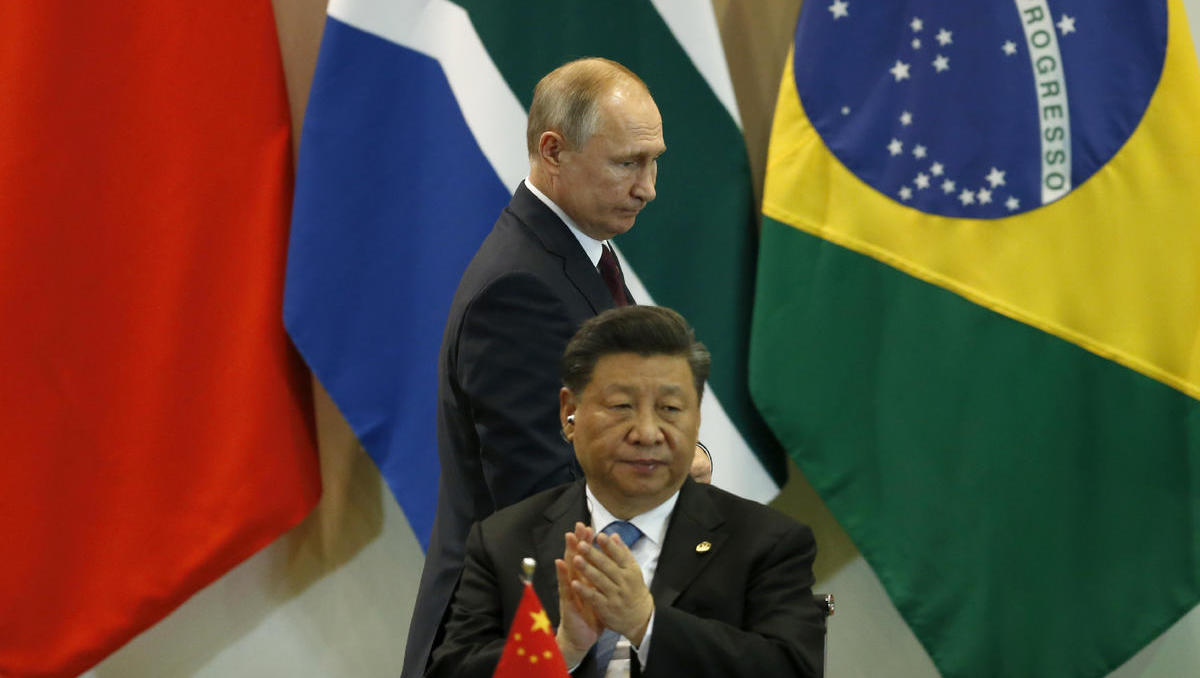

Dass sich die gewohnten Strukturen der Welt zusehends verändern, ist offensichtlich. Politisch, wirtschaftlich, gesellschaftlich und demografisch nimmt die Bedeutung der nordwestlich dominierten G7 ab, während die Staaten des globalen Südens zu einer ernsthaften Konkurrenz heranwachsen.

Aktuell verfügt das BRICS-Bündnis, welches sich aus Brasilien, Russland, Indien sowie China und dem 2010 hinzu gestoßenen Südafrika zusammensetzt, bei IWF und Weltbank über einen unverhältnismäßig geringen Stimmenanteil von knapp 15 Prozent – obwohl diese Länder heute mehr als 40 Prozent der Weltbevölkerung beherbergen, gut viermal so viel, wie die G7-Staaten. Und dabei wird es nicht bleiben: 19 weitere Länder haben ihren Beitrittswillen signalisiert, 13 davon bereits ihren offiziellen Antrag eingereicht.

Von geopolitischem Vorteil ist allein schon die Verteilung der BRICS-Basisgruppe über vier Kontinente hinweg. Deren umfassende Erweiterung wird ihr Gewicht in den kommenden Jahren weiter erhöhen. Von besonderer Bedeutung ist der Einfluss der BRICS-Staaten und deren potenzieller Neumitglieder auf die internationalen Rohstoffmärkte. Sowohl im Nahrungsmittelbereich als auch bei den Sektoren Energie und Metalle spielen gerade jene Länder bedeutende Rollen – und das nicht nur auf der Angebots- sondern, insbesondere mit China, auch auf der Nachfrageseite.

Mit der sehr wahrscheinlich bevorstehenden Aufnahme weiterer Aspiranten, wie Argentinien, Indonesien, Iran, Saudi-Arabien oder den Vereinigten Arabischen Emiraten vergrößerte sich der Einfluss von „BRICS+“ bei den angesprochenen kritischen Risikofeldern erheblich. Allein diese Entwicklung hat bereits das Zeug, und dies sei ganz wertfrei gesagt, das herrschende Weltgefüge in vielfältiger Hinsicht zu verändern. Dass Russland nun laut dem staatlichen TV-Sender Russia Today (RT) Gerüchte bestätigte, nach denen die BRICS-Länder eine neue, durch Gold gedeckte Währung einführen wollen, und damit offen die Herrschaft des US-Dollars angreifen, bringt nochmals eine neue Qualität in die ohnehin schon ehrgeizigen Ambitionen des Bündnisses.

Zentralbanken deckten sich bereits mit Gold ein

Mehr als auffällig verhalten sich die Zentralbanken, die insbesondere seit Beginn des vergangenen Jahres als große Goldkäufer in Erscheinung treten. Insgesamt 1.136 Tonnen wanderten 2022 in staatliche Tresore, deutlich mehr als jemals zuvor. Das ersten Quartal diesen Jahres war mit 228 Tonnen globaler Zentralbankkäufe das stärkste seit Beginn der Aufzeichnungen. Dominiert werden die Goldkäufe dabei von den Zentralbanken eben jener BRICS-Staaten – samt denen der in Rede stehenden Beitrittskandidaten. Dabei liegt deren augescheinliches Motiv darin, die Auswirkungen einer generell wachsenden Inflationsentwicklung abzumildern.

Zum anderen aber wuchs auf Grund der Sanktionspolitik des Westens in Reaktion auf den russischen Einmarsch in die Ukraine, im Zuge dessen große Teile der russichen Devisenreserven eingefroren wurden, der Bedarf nach einer „zugriffssicheren“ Alternative. Die sich vollziehenden Umschichtungen – weg von US-Treasuries hin zu Gold – waren offensichtlich. Die Vorteile von Gold hinsichtlich des fehlenden Emmittentenrisikos in Kombination mit jederzeitiger weltweiter Handelsmöglichkeit bekommen mehr und mehr Gewicht. Die Fortsetzung dieser Entwicklung, bei der sich die Welt in zwei Blöcke aufteilt, die sich zum einen um die USA und auf der anderen Seite um China konzentrieren, ist nur logisch: Ersterer setzt wie gehabt auf die Dominanz der US-Dollars als Weltreservewährung, der andere ist bestrebt, dessen Macht zu brechen und sich davon zu lösen.

Im ersten, passiven, Schritt war (und bleibt) es daher für die BRICS-Staaten wichtig, ihre Goldreserven aufzustocken, um ihre eigenen Währungen zu stützen. Im nächsten Schritt, dem aktiven Teil, kann dann versucht werden, die Dollar-Hegemonie zu beenden. Bereits heute zeigt sich der Dollar in dieser Hinsicht leicht angeschlagen, da mehr und mehr vor allem Rohstofftransaktionen in anderen Währungen, wie dem chinesischen Yuan, und auch im direkten Tausch gegen Gold abgewickelt werden. Die Ankündigung einer eigenen, goldgedeckten Währung kann nun durchaus als finaler Angriff verstanden werden.

Neuer Goldstandard in Sicht?

Historisch betrachtet ist die heutige Zeit der Papierwährungen eher die Ausnahme als die Regel, man könnte sagen, sie begann erst 1971, als die Bindung des US-Dollars an das gelbe Metall aufgehoben wurde. Bislang erschien es mehr als unwahrscheinlich, dass die Staaten, die nun so massiv als Goldkäufer auftreten, tatsächlich versuchen würden, ihre Währungen mit Gold zu unterlegen oder gar eine gänzlich neue Gemeinschaftswährung zu schaffen. Die Bestätigung dahingehender Gerüchte durch Russland kam daher einem regelrechten Paukenschlag gleich.

Setzen die BRICS-Staaten ihren Plan in die Tat um, wäre dies ein sehr ernstzunehmender Schritt hin zu einer neuen globalen Währungsordnung. Bislang ist das „wie“ des postulierten Vorhabens jedoch noch gänzlich unbekannt, weshalb dem kommende Treffen der BRICS-Staaten, welches für den 22. bis 24. August in Südafrika anberaumt ist, mit Höchstspannung entgegengefiebert wird.

Laut Thorsten Polleit, seines Zeichens Chefökonom bei Degussa Goldhandel, käme als eine Umsetzungsmöglichkeit die Gründung einer neuen Bank in Frage, die Kapital in Form von Gold erwirbt, welches von den BRICS-Ländern bereitgestellt wird, und damit den Außenhandel finanziert. „Gegen diesen Goldbestand könnte die neue Bank beispielsweise Finanzierungskredite an Exporteure gewähren und die 'neue Währung' ausgeben; oder BRICS-Exporte werden gegen die 'neue Währung' und/oder Gold verkauft“, sagte er. „Ich denke, es ist fair zu sagen, dass es noch zu früh ist, um zu einem endgültigen Schluss zu kommen, wohin uns dies führen wird – wir brauchen mehr Details.“, so Polleit in einem Interview mit Kitco News.

Auch die Marktteilnehmer werden dieses Thema mit Argusaugen verfolgen, sind doch im Zuge dessen umfangreiche Neuberwertungen zahlreicher Fiat-Währungen gegenüber Gold und über den gesamten Rohstoffsektor hinweg zu erwarten. Für die Weltwirtschaft ist ein solches Szenario brandgefährlich, ein neuerlicher Inflationsschock wäre wohl unvermeidlich.

Ist der Dollar in Gefahr?

Im Interesse der BRICS-Länder dürfte eine solche Entwicklung jedoch ebenfalls nicht liegen, darauf weist auch Thorsten Polleit in oben zitiertem Interview hin. Es wird also aller Voraussicht nach noch einiges Wasser den Yangtse hinunterfließen, bis in dieser Frage Nägel mit Köpfen gemacht werden. Und ob sich diese Nägel dann als brauchbare Alternative zum Dollar zeigen, ist noch völlig unklar. Die relative Attraktivität des US-Dollars ist, trotz der zunehmenden Nutzung alternativer Zahlungsoptionen, nach wie vor groß und beruht auf einer Reihe von Vorteilen.

Zum einen sollte man die menschliche Trägkeit nicht unterschätzen. Es bedarf einer wirklich großen Umwälzung, um eine Reservewährung aus ihrer Rolle zu reißen und durch eine mindestens gleichwertige Alternative zu ersetzen. Netzwerkeffekte, die aus der allgemeinen Gebräuchlichkeit und Handelbarkeit des Dollars rühren sowie die tiefen und flexiblen US-Kapitalmärkte, die es in dieser Form in den BRICS-Staaten nicht gibt, sprechen ebenfalls gegen einen schnellen „Währungsputsch“. Und wenn sich die USA auch in vielem trefflich kritisieren lassen, immerhin besteht eine im Allgemeinen klare und transparente Regierungsführung und Rechtsstaatlichkeit. Im Falle der BRICS-Staaten und vieler der 19 in Aussicht stehender Neumitglieder sind diese für eine vertrauenswürdige globale Währung unverzichtbare Eigenschaften mindestens weniger ausgeprägt.

Doch auch dies ist keine in Stein gemeißelte Gesetzmäßigkeit und es besteht durchaus die Möglichkeit, dass der Dollar weiter ins Straucheln gerät. Finanzsysteme beruhen, wie gesagt, auf Vertrauen – und gerade der Teil der westlichen Sanktionspolitik gegen Russland, der staatliche Finanzmittel seinem Eigentümer über Nacht unzugänglich macht, hat dieses Vertrauen maßgeblich beschädigt. Die westliche dollardominierte Welt sollte alles daran setzen, dieses Vertrauen schnellstens wieder herzustellen, sonst dürfte die bisherige globale Vormachtstellung über kurz oder lang mehr als ins Wanken geraten.