Seit rund drei Jahren laufen unter Federführung der Europäischen Zentralbank (EZB) die Vorarbeiten für die Einführung des digitalen Euros. Digitaler Euro - das klingt nach Zukunft und nach Kryptowährung. Wir geben einen Überblick zum Status quo des umstrittenen Geldprojekts und dessen Chancen und Risiken.

Digitaler Euro: Die Mehrheit der Deutschen hat davon noch nie gehört

Eines vorneweg: Auf dem Weg zu einem digitalen Euro ist einer neuen Umfrage zufolge noch reichlich Aufklärungsarbeit zu leisten. In einer Forsa-Erhebung für die Bundesbank antwortete eine deutliche Mehrheit (59 Prozent) der Befragten, sie hätten noch nie etwas von diesem Konzept gehört.

Vielleicht gerade wegen dieser mehrheitlichen Unkenntnis zeigte sich rund die Hälfte der Befragten grundsätzlich offen dafür, den digitalen Euro im Alltag als Zahlungsoption zu nutzen. Allerdings äußerten sich fast ebenso viele skeptisch.

Drei Viertel der Befragten legen großen Wert auf Privatsphäre bei der Verwendung von digitalen Zentralbankwährungen. Die geplante Offline-Version des digitalen Euro, die einen ähnlichen Grad an Datenschutz wie Bargeld bieten soll, finden 59 Prozent sehr wichtig oder wichtig. Einem Großteil der Befragten ist zudem wichtig, dass der digitale Euro auf einer europäischen Infrastruktur beruht und somit unabhängig von etwaigen weltpolitischen Störungen funktioniert.

„Die Zentralbanken des Eurosystems haben keinerlei Interesse an den Daten der Nutzerinnen und Nutzer“, versicherte Bundesbankpräsident Joachim Nagel. „Mit dem digitalen Euro wäre die Privatsphäre deutlich besser geschützt als bei den heutigen kommerziellen Zahlungslösungen.“ Die Umfrage zeige jedoch, dass es „noch viel Informationsbedarf gibt“, so Nagel.

Digitales Zentralbankgeld global auf dem Vormarsch

Die EZB werkelt seit 2021 an einer zentralisierten digitalen Variante der europäischen Gemeinschaftswährung – offiziell als Ergänzung zum Bargeld. Die Euro-Notenbank ist damit nicht allein. Laut der Denkfabrik Atlantic Council arbeiten weltweit 134 Länder beziehungsweise Währungsräume an solchen digitalen Währungen. Demnach befinden sich 19 der G20-Staaten in der fortgeschrittenen Entwicklungsphase ihrer „CBDC“ (Central Bank Digital Currency).

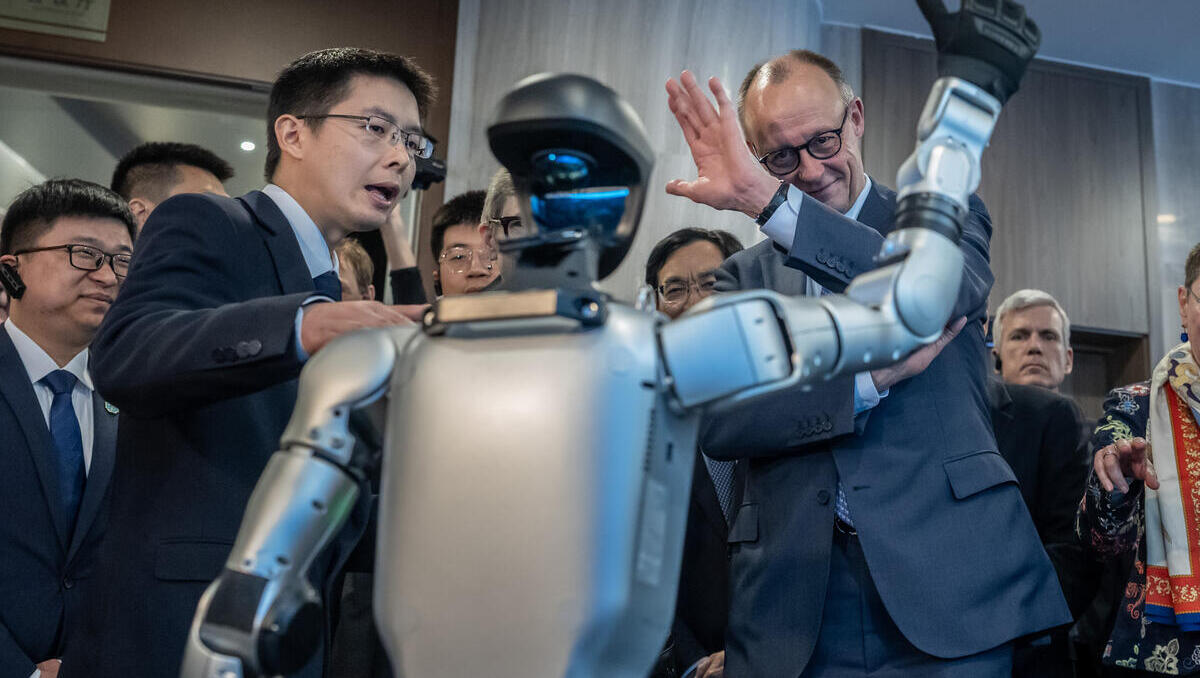

Länder wie Bahamas, Jamaika und Nigeria haben schon offiziell eine staatliche Digitalwährung eingeführt. In einigen der wichtigsten Industrie- und Schwellenländer wie Russland, Indien, Japan, Südkorea, Brasilien und Australien laufen bereits erste Testprojekte. Die BRICS-Staaten sind besonders aktiv. Das umfassendste Pilotprojekt findet in China statt, wo Zahlungsanbieter und Finanz-Apps dazu animiert werden, schnellstmöglich die notwendige digitale Infrastruktur aufzubauen.

Das führende internationale Zahlungssystem SWIFT berichtete bereits vor mehr als einem Jahr über einen erfolgreichen Test von digitalen Zentralbankwährungen für grenzüberschreitende Zahlungen. Am großen Feldversuch hatten unter anderem die HSBC Hongkong, die UBS sowie die Bundesbank teilgenommen.

Digitaler Euro: Erklärung, Funktionsweise und Ziele

Der Digitale Euro und alle anderen CBDCs sind staatliche Kryptowährungen, die von den Zentralbanken herausgegeben und in einer Blockchain verwaltet werden sollen. Im Unterschied zum heutigen Geld soll sie jeder Bürger in rein digitaler Form auf einem eigenen Zentralbank-Konto halten und für den täglichen Zahlungsverkehr nutzen können. Im Kontrast dazu haben aktuell nur Geschäftsbanken Konten bei der Zentralbank und das digital auf Bankkonten gespeicherte Kundengeld kann jederzeit an Bankautomaten in bar abgehoben werden.

Noch ist unklar, wie genau der digitale Euro implementiert wird. Vermutlich wird es auf eine eigene Zahlungs-App der EZB hinauslaufen, aber auch die Integrierung in bestehende Banken-Bezahlsysteme steht im Raum.

Ein Kernziel der Euro-Notenbank ist, privaten Payment-Anbietern vor allem aus den USA, die derzeit den Markt für digitale Zahlungen in Europa dominieren, ein staatliches europäisches digitales Bezahlangebot entgegenzusetzen. Der digitale Euro „wäre das erste und einzige elektronische Zahlungsmittel, das auf einer europäischen Infrastruktur aufbaut und reibungslos im gesamten Euroraum genutzt werden könnte“, schreibt die Bundesbank.

Wann wird ein digitaler Euro eingeführt?

Wann genau kommt der digitale Euro? Die EZB ist mit dem Euro-Digitalgeld noch in der Testphase, die laut aktuellem Stand bis Oktober 2025 andauern soll. Bis ein digitaler Euro dann tatsächlich eingeführt würde, würden dann wohl noch einmal drei Jahre vergehen. Praktische Transaktionen mit einer Prototyp-Version des digitalen Euro finden derzeit nur in Testumgebungen statt. Neuigkeiten zum Status Quo hat die Euro-Notenbank für den 16. Juli in Aussicht gestellt. Vielleicht wird dann der Starttermin für ein Pilotprojekt des digitalen Euro bekannt gegeben.

Ein erster entsprechender Gesetzesvorschlag der EU-Kommission wurde indes bereits letztes Jahr im Juni vorgelegt. Der Entwurf sieht vor, dass der digitale Euro den Status eines elektronischen gesetzlichen Zahlungsmittels haben wird, womit es obligatorisch sein würde, ihn als Zahlungsmethode zu akzeptieren. Anfang Januar folgte dann die EZB mit der Veröffentlichung einer ersten Version des Regelwerks, welches die Funktionsweise des digitalen Euros definiert.

Vorteile des digitalen Euro

Besonders attraktiv aus Sicht eines jeden Zentralbankers: Die Währungshüter könnten mithilfe von digitalem Zentralbankgeld jeden Bürger direkt mit frischem Geld versorgen. Diese Form von „Helikopter-Geld“ gab es in der Wirtschaftsgeschichte noch nie. Egal wie expansiv die Notenbanken in der Vergangenheit auch agierten, sie konnten stets nur über indirekte Kanäle (Anleihekäufe, Kreditvergabe an Banken) Einfluss auf die Einkommen der Bevölkerung nehmen.

Zudem bietet der digitale Euro der EZB, der digitale Dollar der Fed und der E-Yuan der Bank of China durch die dauerhafte Speicherung von Zahlungsvorgängen in der Blockchain enorme Überwachungsmöglichkeiten. Mit umfassenden Informationen über das Bezahlverhalten der Bürger lassen sich in Zukunft unter Umständen bessere Prognosen berechnen und darauf basierend geldpolitische Maßnahmen umsetzen. Außerdem ermöglicht es eine solche digitale Währung, den ökologischen Fußabdruck aller Online-Einkäufe viel genauer zu messen.

Manche Volkswirte sehen all dies und zudem Effizienzgewinne bei täglichen Bezahlprozessen als großen Vorteil. CBDCs würden Transaktionen kostenlos, noch schneller, sicherer und effektiver machen und Geldwäsche eindämmen, so die gängigen Versprechungen.

Ein weiterer zentraler Aspekt für die Befürworter des digitalen Euro ist dessen Programmierbarkeit, also die Ausstattung mit Spezialfunktionen. Bestimmte Einheiten des digitalen Euro könnten eine lokale Begrenzung in einem Radius um den Wohnort beinhalten oder die ungesündesten und klimaschädlichsten Produkte vom Kauf ausschließen. Es könnte auch ein zeitliches Ablaufdatum oder ein Negativzins - also ein automatischer Wertverlust beim Horten - implementiert werden, um zu einem schnellen Ausgeben anzuregen und so die Konjunktur zu befeuern.

Welche Nachteile und Gefahren bringt ein digitaler Euro?

Zahlreiche Notenbanker haben sich inzwischen positiv über diese Programmierungs-Option geäußert, wobei manchmal ein wenig beschwichtigt wird – nach dem Motto, man werde diese Funktion nur für sinnvolle Zwecke oder gar nicht nutzen. Vonseiten der EZB erfolgte bislang noch kein offizielles Bekenntnis zur Programmierbarkeit des digitalen Euro, aber es wäre naiv, langfristig etwas anderes anzunehmen.

Im deutschen Innenministerium, genauer gesagt dem Bundesamt für Sicherheit in der Informationstechnik, kursiert hierzu ein interessantes Papier. Die im Januar veröffentlichte technische Richtlinie soll Anbietern sowie Entwicklern von CBDC-Bezahlsystemen als Leitfaden für eine sichere Implementierung dienen. Digitales Zentralbankgeld soll demnach in gewissem Maße programmierbar sein.

Unter anderem ist die Rede davon, Zahlungen zu verbieten, „wenn eine Brieftasche, die nur für bestimmte Zwecke ausgegeben wurde, außerhalb ihres zulässigen Bereichs verwendet wird“. Außerdem soll die Zentralbank, also die EZB, konstant über das staatliche Digitalgeld verfügen – und dieses somit auch einziehen können. Auf Seite 10 steht wörtlich: „Die Zentralbank kann CBDC-Noten widerrufen, zum Beispiel als Instrument der Geldmengenkontrolle. Der Widerruf von CBDC-Noten wird von einer autorisierten Stelle, der Widerrufsbehörde, durchgeführt, die von der Zentralbank kontrolliert und betrieben wird.“ Je nach Sichtweise kann man das als Vor- und Nachteil des digitalen Euros interpretieren.

Bedenken wegen Datenschutz

Seitdem die ersten Ideen der staatlichen Kryptowährungen aufkamen, wird vor allem aus der Mitte der Gesellschaft vehement auf die Risiken hingewiesen. Es geht in erster Linie um Bedenken bezüglich Datenschutz und ganz besonders die dystopischen Kontrollmöglichkeiten einer programmierbaren digitalen Zentralbankwährung, bei der alle Zahlungen lückenlos nachverfolgbar wären.

Besonders problematisch wäre in dieser Hinsicht eine Verknüpfung des digitalen Euro mit der digitalen europäischen Identität (eID), deren Verbreitung bis 2030 vier Fünftel der gesamten EU-Bevölkerung erreichen soll. Eine Verbindung der beiden Pläne ist zwar vonseiten der EU noch nicht offiziell verkündet worden, drängt sich aber aus der Perspektive eines EU-Bürokraten mit wirtschaftslenkenden Absichten geradezu auf.

Negativzinsen oder monatliche Obergrenzen könnten auch als Sanktionsinstrument eingesetzt werden. Besonders unliebsamen Personen könnte man gar das Zentralbank-Konto sperren. Es ist eine große Gefahr, dass durch die Einführung eines Elektronischen Euro zentrale Organisationen wie die EZB zu viel Macht ansammeln und für politische Zwecke missbrauchen. Darüber hinaus könnte eine von der Zentralbank veranlasste digitale Geldschwemme aus dem Ruder laufen und eine verheerende Inflation auslösen.

EZB-Digitalgeld: Effizient oder nicht?

Und was das Effizienz-Argument betrifft: In Zeiten von weltweit akzeptierten Kredit- und Debitkarten, Echtzeitüberweisungen, unzähligen Zahlungs-Apps (von Paypal und GooglePay bis zu Angeboten kleiner Fintechs) sowie dezentralen Kryptowährungen braucht eigentlich niemand ein direktes Verrechnungskonto bei der EZB, um den Zahlungsverkehr zu beschleunigen. Der diesbezügliche Nutzen des digitalen Euro für die Wirtschaft wäre wahrscheinlich nicht einmal messbar.

Es gibt auf der Welt mehr als genügend „BDCs“. Dass jenen das zentralistische Element fehlt, ist eher positiv, weil das Konkurrenz aufrechterhält und den Verbrauchern Alternativen lässt.

Banken sorgen sich vor Geldabflüssen durch Einführung von CBDCs

In der Bankenbranche besteht die Sorge, dass die Kunden infolge der Einführung eines CBDC-Euros einen großen Teil ihrer Gelder von ihren Bankkonten abziehen und stattdessen in den digitalen Euro umschichten würden. Banken würden durch solche massiven Kontoabflüsse eine wichtige Quelle zur Refinanzierung des Kreditgeschäfts verlieren. Besonders kleinere und genossenschaftliche Banken sorgen sich um mögliche Liquiditätsengpässe bei Einführung von digitalem Zentralbankgeld. Fraglich ist, ob der Digitale Euro wirklich eine so große Akzeptanz in der Bevölkerung genießen würde oder ob weitreichende Regulierungen die Bürger dazu zwingen beziehungsweise dafür belohnen würde, Geld direkt bei der EZB zu parken.

Europas Währungshüter sind bemüht, die Banken zu beschwichtigen. „Diese Befürchtungen sind unbegründet: Ein digitaler Euro wird als Zahlungsmittel und nicht für Investitionen gestaltet sein”, schrieben EZB-Direktor Piero Cipollone, Ulrich Bindseil, Generaldirektor Infrastruktur und Zahlungen, sowie EZB-Berater Jürgen Schaaf in einem gemeinsamen Blogbeitrag.

Um den Abzug von Einlagen zu minimieren, wird darüber diskutiert, Obergrenzen für den digitalen Euro einzuführen. „Wir würden dafür sorgen, dass die Menschen den digitalen Euro nicht als Wertaufbewahrungsmittel, sondern wie beabsichtigt als Zahlungsmittel nutzen“, sagte Bundesbankchef Nagel. Eine neue Bundesbank-Studie kommt zu dem Ergebnis, dass ein Haltelimit von 1.500 bis 2.500 Euro optimal für die systemische Stabilität wäre.

Spannende Zukunft des Euro

Noch ist nicht endgültig entschieden, welche Eigenschaften die EZB-Kryptowährung haben wird, wann der Starttermin ist und wie die Regulierung abläuft. „Die Menschen werden nach jetziger Planung frühestens im Jahr 2028 zum ersten Mal mit dem digitalen Euro bezahlen können“, erklärte Bundesbank-Vorstand Burkhard Balz und betonte: „Wir werden Bargeld nicht abschaffen.“

Über die Auswirkungen, die ein digitaler Euro auf das Finanzsystem hat, lässt sich derzeit nur spekulieren. Offiziell sollen Bargeld, der digitale Euro und andere (digitale) Bezahlmethoden koexistieren. In der Praxis könnte die EZB aber danach streben, mehr Kontrolle auszuüben und die Zahlungsalternativen Schritt für Schritt zu verdrängen. Eventuell wird es über das EZB-Konto perspektivisch sogar ein direktes Kredit-Angebot als Konkurrenz für klassische Bankkredite geben.

In diesem Kontext ist es hochspannend, dass digitale Zentralbankwährungen, ausgestattet mit dem Status des gesetzlichen Zahlungsmittels, es überhaupt erst ermöglichen würden, das Bargeld tatsächlich formal abzuschaffen. Der Trend zur bargeldlosen Gesellschaft ist insbesondere in Europa längst auf dem Vormarsch. In Deutschland werden laut Bundesbank nur noch 51 Prozent aller Zahlungen mit Banknoten und Münzen getätigt.