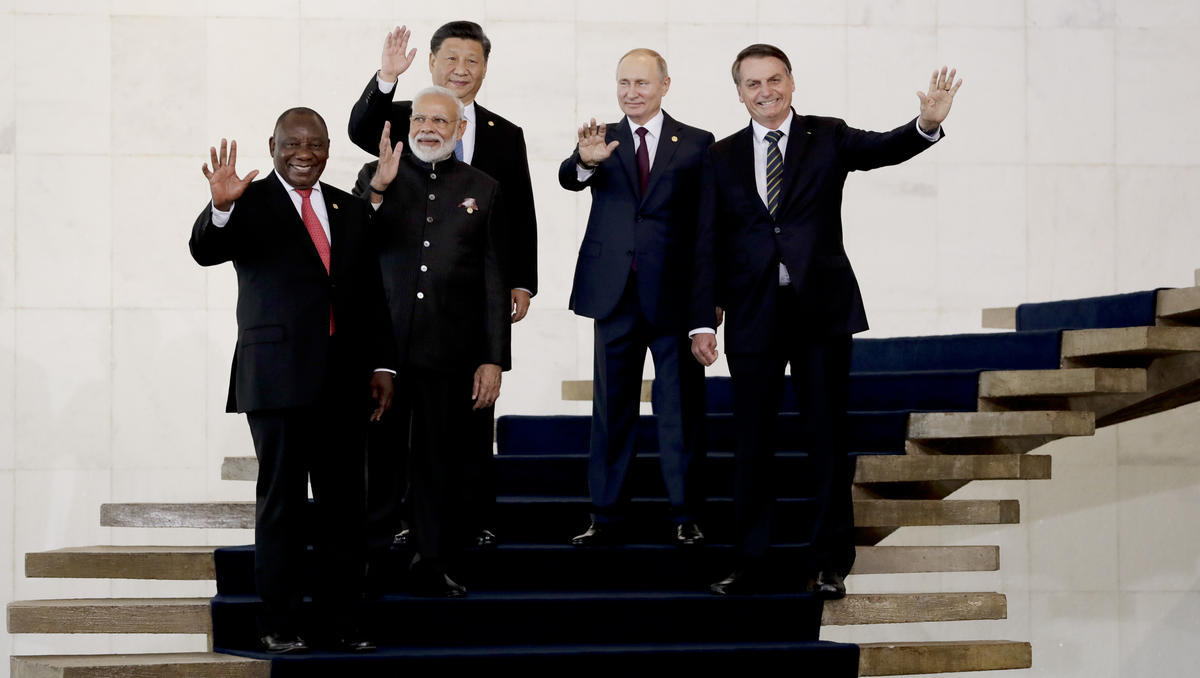

Gold weist eine jahrtausendealte Währungshistorie auf. Heute beginnt der große BRICS-Gipfel und alle Welt spekuliert darüber, dass die aus einigen der bedeutendsten Schwellenländern zusammengesetzte Staatengruppe (Brasilien, Russland, Indien, China, Südafrika) eine neue goldgedeckte Währung ins Leben rufen könnte. Dadurch würde über 50 Jahre nach dem Ende des Bretton-Woods-Systems ein neuer Goldstandard entstehen. Und dieser potentielle BRICS-Goldstandard würde eine enorme Tragweite haben, insbesondere dann, wenn Saudi-Arabien, Iran und die anderen insgesamt 40 Länder in die BRICS-Organisation aufgenommen würden, die bereits Interesse bekundet haben.

Der Greenback ist nicht zuletzt aufgrund der dominanten US-Finanzmärkte immer noch die klare Weltleitwährung, aber im weltweiten Handel ist schon eine gewisse Abkehr vom US-Dollar zu erkennen. Angeschoben wurde diese Entwicklung durch das „Einfrieren“ der russischen Dollar-Devisenreserven – ein Akt, der das Vertrauen in die Leitwährung nachhaltig geschädigt und verstärkte Bestrebungen zur Währungsdiversifizierung ausgelöst haben. Bemerkenswert ist in diesem Kontext die Ankündigung Saudi-Arabiens, seine Ölexporte nach China zukünftig nur noch in Yuan abrechnen zu wollen, die wiederum an der chinesischen Edelmetallbörse SGE perspektivisch jederzeit in physisches Gold tauschbar sein sollen (siehe „Gold Road Project“).

Als Reservewährung ist der Dollar schon länger auf dem Rückzug und macht statt über 70 Prozent wie noch im Jahr 2000 heute nur noch 58 Prozent der Fremdwährungsreserven ausländischer Zentralbanken aus. Der Greenback wurde in jüngster Zeit überwiegend durch den chinesischen Yuan und Gold ersetzt. Allen voran die Zentralbanken der BRICS-Länder haben in gewaltiger Menge Gold aufgekauft. Ein Block aus den 45 BRICS-Plus-Staaten hätte stand heute mehr Goldreserven als die USA (seit vielen Jahrzehnten halten die Amerikaner grob 8150 Tonnen), wie der nachfolgende Chart zeigt.

In der Weltgeschichte gab es eigentlich immer eine dominante Währung – die Währung der wirtschaftlich und militärisch bedeutendsten Nation. Das waren in den letzten 600 Jahren in zeitlicher Reihenfolge Portugal, Spanien, Holland, Frankreich, England und die USA. Die durchschnittliche Lebensdauer der Dominanz seit Ende des Mittelalters sind bisher 94 und maximal 110 Jahre gewesen. Wenn man 1920 als Beginn der Dollar-Weltmacht definiert, wie es der amerikanische Goldhändler „Monetarygold“ tut, dann ist der Greenback schon mehr als 100 Jahre an der Spitze.

Die Historie legt also nahe, dass sich die Herrschaft des US-Dollars, die als gold- und silbergedeckte Papierwährung begann, in den Endzügen befindet. China hat nach Kaufkraft-Parität bereits heute vor den USA die größte Volkswirtschaft der Welt. Allein die fünf BRICS-Staaten repräsentieren heute 32 Prozent der Weltwirtschaftsleistung und 42 Prozent der Weltbevölkerung. Man hat auch eigene Strukturen wie die „New Development Bank“ (manchmal auch als Anti-Weltbank bezeichnet) geschaffen. Die USA haben das mit Abstand höchste Militärbudget, aber China zusammen mit dem erweiterten BRICS-Block würde eine beachtliche Phalanx ergeben.

Bei den DWN nehmen wir diese hochspannende Gemengelage zum Anlass, einen tieferen Blick in die Geschichte zu werfen. Wie wurde Gold überhaupt zur Währung und welche Formen von Goldstandards gab es bereits in der Geschichte? In einem weiteren Artikel werden wir darauf aufbauend erörtern, inwiefern China und die anderen Mitglieder von einem eigenen Goldstandard profitieren würden und was gegen die Einführung einer goldgedeckten BRICS-Währung spricht.

Eine Wirtschaft ohne Verrechnungsstandard ist sehr ineffizient

Zunächst müssen wir in die frühe Wirtschaftsgeschichte zurückgehen. Genauer gesagt in die Zeit, als es noch gar keine Währungen gab und die Menschen in einer reinen Tauschwirtschaft lebten. Der Naturaltausch stieß dabei schnell an gewisse Grenzen. Eine Grundproblematik war, dass die Tauschwilligen untereinander oftmals nicht die Güter haben wollten, die andere potentielle Tauschpartner gerade am Marktplatz feilboten.

Quittungs-Scheine, die bestimmte Ansprüche an Gütern verbrieften und rege in der Bevölkerung zirkulierten, konnten dieses Problem nur bedingt lösen, weil Anzahl und Lieferzeitpunkte der zu tauschenden Einheiten nur selten exakt den Wünschen der Käufer und Verkäufer entsprach. Eine komplizierte und ineffiziente Zettelwirtschaft mit einem großen Wirrwarr an Wechselkursen war die Folge. Zudem musste man absolut darauf vertrauen können, dass der Schuldschein in vollem Umfang eingelöst werden würde, was sicher nicht immer der Fall war.

Eine wachsende Bevölkerung machte die Einführung einer Währung nahezu unabdingbar, sonst wäre das Handeln überkomplex geworden. Geld als indirektes Tauschgut vereinfachte alles so stark durch seine Funktion als einheitlicher Wert- und Verrechnungsstandard, sodass die Industrialisierung und unsere moderne Wirtschaft ohne Geld überhaupt nicht denkbar wäre.

Damit etwas als Geld – also als das allgemein akzeptierte Tauschmittel – verwendet wird, muss es bestimmte Eigenschaften besitzen: Es muss knapp sein, homogen (also von gleicher Art und Güte), haltbar, transportabel, teilbar und prägbar, es muss einen hohen Wert pro Einheit aufweisen und in der breiten Masse wertgeschätzt sein. Im Wettbewerb um die Geldfunktion haben sich in der Vergangenheit immer wieder die Edelmetalle Gold und Silber durchgesetzt, weil sie am besten die für gutes Geld notwendigen Eigenschaften erfüllen. Gold kam dabei in der frühen Wirtschaftsgeschichte häufiger zum Einsatz als Silber, weil es einfacher zu gewinnen war. Silber kam viel seltener in Reinform vor und musste oft erst von anderen Metallen wie etwa Blei getrennt werden.

Wie Gold zur Währung wurde

Allgemeines Vertrauen in die zukünftige Kaufkraft des Geldes ist die zentrale Voraussetzung, damit es als praktikables Zahlungsmittel dienen kann. Der österreichischen Ökonomen Ludwig von Mises (1881 – 1973) folgert daraus: Damit etwas zu Geld werden kann, musst es bereits einen Marktwert besitzen. Und zwar einen Marktwert, der sich allein aufgrund der nicht-monetären Eigenschaften dieses „etwas“ erklärt. Es muss also ursprünglich ein reines Sachgut gewesen sein, das im Naturaltausch zum Einsatz kam.

Das ist eine plausible Erklärung für die Entstehung von Metallgeld. An dieser Stelle sei erwähnt, dass es noch andere Theorien gibt, die den Ursprung des (Gold-)Geldes nicht im Warenhandel, sondern etwa in dem Bedürfnis nach einheitlichen Grabbeigaben, Opfergaben für Götter und Vergütungen für Priester begründet sehen. Demnach kam den Verwaltern von Glaubensstätten eine zentrale Rolle in der Bestimmung des Geldwertes zu. Zu dieser Theorie passt die Tatsache, dass Gold in der Antike zu einem Herrschafts- und Reichtums-Symbol für Könige, Kaiser und Pharaonen wurde. Die Theorien schließen sich nicht unbedingt gegenseitig aus und je nach Kultur mag das eine oder das andere der ausschlaggebende Faktor gewesen sein.

Gilt noch zu klären, wie genau Gold und auch Silber (für kleinere Beträge) zu allseits akzeptierten indirekten Zahlungsmitteln wurden. Die Antwort von Mises: Ganz natürlich im Zeitablauf am freien Markt. Seiner Ansicht nach ist es doch eher unwahrscheinlich, dass Könige oder sonstige herrschende Instanzen aus dem Nichts auf die Idee kamen, Hartgeld einzuführen. Plausibler ist die Erklärung, dass sich Edelmetalle als ganz besonders marktgängige und liquide Tauschgüter bewährten, weil sie im Gegensatz zu Brot und anderen Nahrungsmitteln nicht verderblich sind und von der breiten Masse als Schmuck, Verzierungen und darüber hinaus als hochwertige, äußerst haltbare und stabile Schmiedemetalle geschätzt wurden. Die Menge der beliebten Schmuckmetalle war zudem begrenzt und konnte nur unter relativ hohem Förderaufwand erhöht werden. Der Bevölkerung entging wohl nicht, dass der (Tausch-)Wert ihrer Kostbarkeiten ziemlich stabil blieb.

Die Praxis, mit Gold- und Silberschmuck zu bezahlen, dürfte sich schnell verbreitet haben. Irgendwann kamen dann wahrscheinlich findige Kaufleute auf die Idee, einheitliche Stückelungen der in unterschiedlichsten Formen im Umlauf befindlichen Edelmetalle zu definieren – das dürfte die Geburtsstunde der ersten Gold- und Silbermünzen gewesen sein. Nach aktuellem Forschungsstand prägte das Volk der Lyder in Kleinasien (heute: westliche Türkei) vor rund 2.700 Jahren das erste Münzgeld. Die frühen lydischen Münzen bestanden aus Elektrum, eine Legierung aus Gold und Silber mit einem geringen Kupferanteil, was bis zur frühen Antike üblich bleiben sollte. Goldgeld gab es jedoch nicht nur in Münzform, sondern zum Beispiel auch als kleine Würfel im alten China oder als Puder im alten Japan.

Andere werthaltige und ebenfalls nicht verderbende oder zumindest sehr lange haltbare Sachgüter entwickelten sich auch zu beliebten lokalen Tauschmitteln, ohne den universellen Status von Gold und Silber zu erreichen. Beispiele sind Kupferplatten, Pelze, Getreide, Reis, Kakaobohnen und Salz. Vieh genoss schon vor der Entstehung des Münzgeldes in zahlreichen Kulturen eine hohe Akzeptanz als Warengeld.

Vom Viehstandard zum Goldstandard?

Über die Goldmünzen der Lyder ist bekannt, dass diese spezifische Prägungen trugen, um ihren Wert zu kennzeichnen. Es dürfte damit so etwas wie der erste Goldstandard gewesen sein. Der erste Währungs-Standard war es aber wahrscheinlich nicht, denn Gold war wohl nicht das allererste universelle Tauschmittel mit messbaren Eigenschaften, das irgendwo auf der Welt in der breiten Bevölkerung zirkulierte.

Interessant sind an dieser Stelle die Recherchen von Stephen Zarlenga. Der Wirtschaftshistoriker hat herausgefunden, dass schon im 9. Jahrhundert vor Christus im alten Griechenland – demnach also vor den ersten Münzen der Lyder – der Wert eines Rinds auf 130 Gramm Gold festgelegt wurde. Eine weitere Beobachtung: Im Mittelmeer-Raum gefundener Goldschmuck (überwiegend Ringe), der auf grob 800 bis 600 vor Christus datiert wird, weist häufig ein nahezu identisches Gewicht auf. Der Wirtschaftshistoriker interpretiert diese Tatsache dahingehend, dass der in der Antike weit verbreitete Goldgewichts-Standard aus so etwas wie einem Viehstandard hervorgegangen ist (siehe Zarlengas Buch „Der Mythos vom Geld“ und seine Studie „A Refutation of Menger’s Theory of the Origin of Money“).

Der Wirtschaftshistoriker sieht in der Festlegung eines festen Wertverhältnisses zwischen Vieh und Gold einen starken Anhaltspunkt dafür, dass Goldgeld eben nicht im Markt entstanden ist, sondern institutionelle Ursprünge hat. Aus Gründen der Praktikabilität hätten die griechischen Stadtstaaten irgendwann Viehgeld durch Gold ersetzen lassen. Letzteres wäre oftmals im Überfluss in den Tempeln vorhanden gewesen. Der Ökonom Victoir Aguilar argumentiert dagegen, das griechische Goldgeld sei höchstwahrscheinlich von lokalen Rinderbaronen herausgegeben worden. Demnach verbrieften 130 Gramm Gold den Anspruch auf eine Kuh beziehungsweise einen Ochsen.

Die Goldmünzen-Standards antiker Völker – von den Griechen über die Ägypter bis zu den Persern – weisen ein auffallend ähnliches Gewicht auf, die Schwankung reicht nur von 120 bis 135 Gramm. Das spricht einerseits für Zarlengas These, könnte aber auch einfach daran liegen, dass fremdes Münzgeld nicht selten über Handelswege ins Reich gelangte und zum Nachahmen anregte.

Goldwährungen: In der Praxis nur ein mäßiger Inflationsschutz

Der römische Dinar, ein Silberstandard, wurde durch die regierenden Kaiser zur Kriegsfinanzierung immer wieder mittels Beimischung von Kupfer verwässert. Auch Gold- und Silberschmiede erlagen regelmäßig der Versuchung der Geldverschlechterung.

Solche Formen der Inflationierung sind ein ständig wiederkehrendes Phänomen in der Geldgeschichte. In der westlichen Welt entstanden die ersten Banknoten im Mittelalter, als Geldwechsler damit begannen, Einzahlungsscheine auszustellen, die gegen Edelmetalle eingelöst werden konnten. Die Finanzleute merken schnell, dass die meisten Kunden die Scheine nicht wieder gegen Münzgeld einlösten und begannen damit, ungedeckte Kredite zu vergeben. Venezianische Geldwechsler und Verwahrstellen gelten als die Vorläufer der heutigen Banken, die auch nur einen Bruchteil ihres Kreditvolumens in Form von Einlagen halten.

Das Konzept ist aber uralt. Banknoten gab es schon im 7. Jahrhundert im alten China während der Tang-Dynastie, einlösbar sind sie zunächst in Kupfermünzen, später auch in Silber und Gold. Ausgegeben wurden sie etwa von Kreditgebern und Kaufmanns-Zünften. Als Papierscheine in China etwa um 1000 nach Christus zum gesetzlichen Zahlungsmittel erklärt werden und somit die Herrscher das Ausgabemonopol für sich beanspruchen, wird das Problem der ungedeckten Ausstellung von Scheinen systemisch und Geldentwertung zu einem großen Problem.

Ein Kontrast hierzu ist zur gleichen Zeitperiode der längste Goldstandard in der Geschichte, der Münzstandard „Solidus“ des Oströmischen Reiches. In den ersten 500 Jahren wurde der Solidus mit einem Feingehalt von 95 Prozent Gold hergestellt. Byzanz erlebte seine Blütezeit mit einer wertstabilen Goldwährung, was sicher erheblich zum heutigen Status des gelben Edelmetalls als „solides“ und ultimatives Geld beigetragen haben wird. Die Goldwährung hatte ein derart hohes Ansehen, dass sie problemlos weit über die Reichsgrenzen hinaus akzeptiert wurde – auch in China und Britannien war der Solidus noch stark verbreitet. Man kann die byzantinische Goldmünze durchaus als damalige Weltleitwährung bezeichnen. Im 12. Jahrhundert beginnt langsam die Inflationierung des einstmals so stabilen Solidus und zeitgleich auch der schleichende Niedergang des byzantinischen Reiches.

Wo es keine einheitliche Reichswährung gab, so etwa im 17. Jahrhundert im heutigen Deutschland, konnte ein regelrechtes Chaos an lokalen, teils minderwertigen, Münzen entstehen. Als Lösung dieses Problems schlossen sich in Hamburg Stadtverwalter und Kaufleute zusammen, um die „Mark Banco“ ins Leben zu rufen. Diese war in Feinsilbergehalt definiert und bei der städtischen Hamburger Bank einlösbar, existierte aber nicht als Banknote, sondern nur als einheitlicher Verrechnungsstandard. Hamburg war damit seiner Zeit voraus. Das heutige Girogeld funktioniert ähnlich, ist allerdings nicht mehr durch Edelmetalle gedeckt.

Im 20. Jahrhundert setzt sich Goldgeld durch und der US-Dollar wird zum Platzhirsch

Die größten Produzenten ungedeckten Geldes sind heutzutage die USA. Dabei begann alles ganz anders. Lange Zeit operierten die Vereinigten Staaten unter einem Edelmetall-Standard, dabei mehrfach im sogenannten „Bimetallismus“. Ein US-Dollar war dann sowohl in einem bestimmte Gold- als auch Silbergehalt definiert. Zunächst gab es nur Edelmetall-Münzen, ab 1861 wurden die ersten Dollarscheine herausgegeben. Um 1900 herum verschwanden die Silbermünzen langsam aus dem Umlauf und der Dollar wurde offiziell zu einem Goldstandard.

Ähnlich lief es in Deutschland, wo 1871 mit der Gründung des Kaiserreichs ein Goldstandard etabliert wurde, aber bis 1907 weiterhin Silbermünzen umliefen. Die zahlreichen lokalen Gold- und Silberstandards des Mittelalters waren in einen zentralen Goldstandard übergegangen. Dass Goldgeld überall langsam Silbergeld verdrängte, lag vermutlich an der zunehmend marginalen Bedeutung von Silbermünzen als Zahlungsmittel für Kleinbeträge in einer von Papiergeld-dominierten Welt.

Deutschland ist übrigens auch ein gutes Beispiel für die technischen Tücken von Goldstandards, der im Kaiserreich von Beginn an als Teilreserve angelegt war (die Reichsbank musste nur ein Drittel der Banknoten mit Gold decken). Im Zuge des ersten Weltkriegs wurde die Golddeckung sogar komplett aufgegeben, was einer der Hauptgründe für die verheerende Hyperinflation 1923 war.

Der US-Goldstandard ging 1944 in das Bretton-Woods-System auf – ein weltweiter Dollar-Reservestandard und damit nur noch indirekter Goldstandard. Alle anderen Währungen wurden fix an den Dollar gekoppelt, wobei das Austauschverhältnis manuell angepasst werden konnte. Die deutsche Mark wurde etwa mehrmals aufgewertet. Die fixen Wechselkurse sorgten für Planbarkeit und fachten den globalen Handel an.

Ausländische Zentralbanken, aber keine Privatleute (die in den USA sogar überhaupt kein Gold mehr besitzen durften) konnten Dollars gegen Gold zu 35 Dollar je Feinunze einlösen. In den nächsten 20 Jahren inflationierten die USA ihre Währung so stark, dass die Golddeckung 1971 aufgegeben werden musste. Seitdem gibt es auf der Welt keinen wirklichen Anker mehr, der die Geldmengen-Erhöhung durch Zentralbanken und die Aufnahme von Schulden begrenzt. Seit 1971 sind infolgedessen die weltweiten Schuldenstände und mit Abstrichen auch die Preissteigerungsraten exponentiell angestiegen. Man spricht oft vom „Fiatgeldsystem“, welches einzig auf Vertrauen basiert.

Dieses Dollar-dominierte Geldsystem hat trotz aller Schuldenproblematik die Weltwirtschaft in den Zeiten von Globalisierung und Industrie 3.0 finanziert. Es ist jedoch ein System, das für Herausforderungen wie Klimawandel, rasante technologische Innovationen, demografische Veränderungen, verschwenderische Fiskalpolitik und Inflation suboptimal ist. Vor allem war es nicht dafür gedacht, in einer multipolaren Weltordnung zu funktionieren.