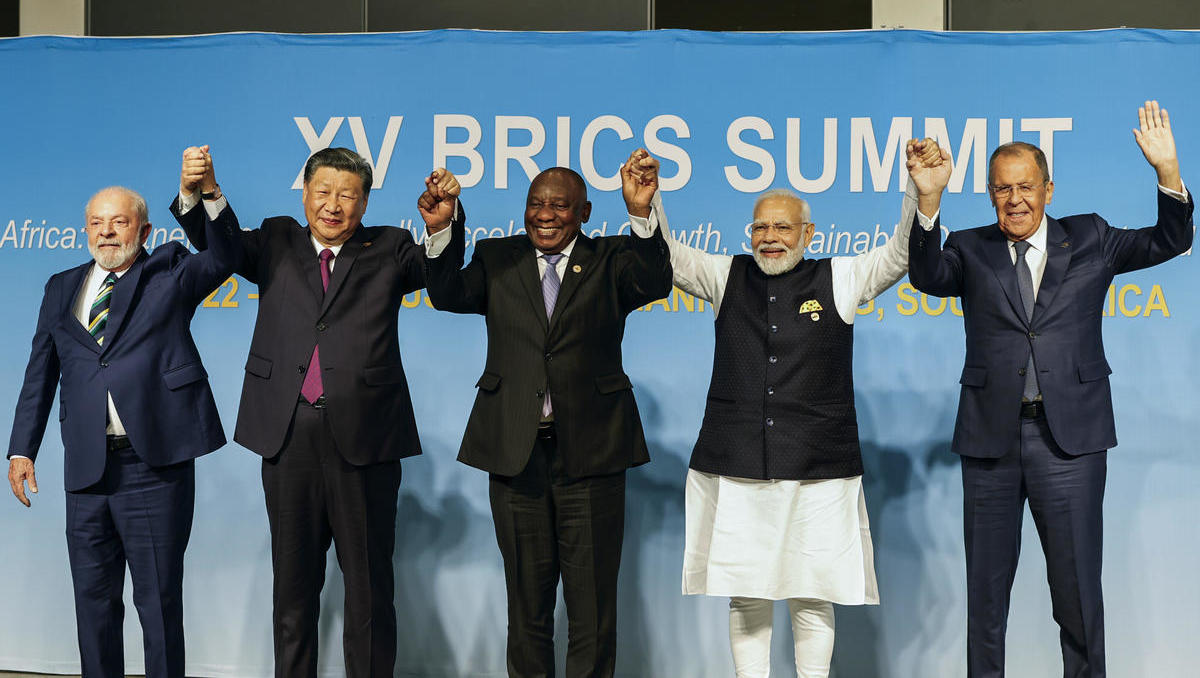

Die ganze Welt spekulierte darüber, dass beim jüngsten BRICS-Gipfel (22.-24. August) eine neue goldgedeckte Währung ins Leben gerufen werden würde. Nun ist der Gipfel vorüber und eine solche Ankündigung blieb aus, obwohl zumindest Brasiliens Präsident Silva für eine solche gemeinsame Währung plädierte, um die Abhängigkeit vom US-Dollar im Handel zu verringern.

Als Reservewährung ist der Dollar schon länger auf dem Rückzug und macht statt über 70 Prozent wie noch im Jahr 2000 heute nur noch 58 Prozent der Fremdwährungsreserven ausländischer Zentralbanken aus. Der Greenback ist nicht zuletzt aufgrund der dominanten US-Finanzmärkte immer noch die klare Weltleitwährung, aber im weltweiten Handel ist schon eine gewisse Abkehr vom US-Dollar bei den Ländern des globalen Südens zu erkennen. Angeschoben wurde diese Entwicklung durch das „Einfrieren“ der russischen Dollar-Devisenreserven – ein Akt, der das Vertrauen in die Leitwährung nachhaltig geschädigt und verstärkte Bestrebungen zur Währungsdiversifizierung ausgelöst haben. Bemerkenswert ist in diesem Kontext die Ankündigung Saudi-Arabiens, seine Ölexporte nach China zukünftig nur noch in Yuan abrechnen zu wollen.

Trümpfe des globalen Südens

Eine eigene BRICS-Handelswährung hätte eine enorme Tragweite. Die Gründernationen Brasilien, Russland, Indien, China und Südafrika sind fünf der bedeutendsten Schwellenländern außerhalb des südostasiatischen Raums. Jetzt, wo zusätzlich Saudi Arabien, die Vereinigten Arabischen Emirate, Iran, Argentinien, Ägypten und Äthiopien vor der Aufnahme stehen, wird das erweiterte BRICS-Bündnis ein noch viel größeres ökonomisches Gewicht als vorher aufweisen. Es repräsentiert dann 47 Prozent der Weltbevölkerung und 37 Prozent der Weltwirtschaftsleistung nach Kaufkraftparität. Man hat auch längst eigene Strukturen wie die „New Development Bank“ (manchmal auch als Anti-Weltbank bezeichnet) geschaffen.

Nicht zu vergessen: Der neue BRICS-Block ist eine absolute Rohstoffmacht. Der Staatenbund versammelt durch die Aufnahme des Irans und der zwei größten Golfstaaten nunmehr einen Löwenanteil der globalen Öl- und Gasversorgung auf sich. Zudem sind mit Brasilien, Indien, China, Russland und Argentinien jetzt fünf der größten Getreide-Produzenten mit dabei. Und allein das Reich der Mitte dominiert den Abbau von Kobalt, Lithium und seltenen Erden.

Was vor dem BRICS-Treffen für das meiste Interesse sorgte, war die zuletzt auffällig starke Akkumulation von Gold. Die Zentralbanken der bald elf BRICS-Länder kauften 2022 laut Daten des „World Gold Council“ netto rund 200 Tonnen des gelben Edelmetalls. Die Peoples Bank of China (63 Tonnen) stockte am meisten auf und bleibt auch 2023 in Kauflaune. Russland berichtete einen Anstieg der Goldreserven um 28 Tonnen. Ansonsten stachen 2022 insbesondere Ägypten (47 Tonnen), Indien (33) und die Emirate (25) auf der Käuferseite hervor.

Nicht genug Gold für eine Goldwährung?

Vor dem Gipfel hatten noch knapp 40 weitere Länder ihr Interesse an einer Mitgliedschaft bekundet. Würden alle diese Länder aufgenommen, so würde dieser riesige BRICS-Block über mehr Goldreserven als die USA verfügen, wie der nachfolgende Chart zeigt.

Daraus kann man genauso ableiten, dass die Einführung einer goldgedeckten BRICS-Währung vielleicht doch nicht so wahrscheinlich ist, wie viele glauben. Der zum großen Teil Anfang bis Mitte des 21. Jahrhunderts angehäufte Goldschatz der USA umfasst seit vielen Jahrzehnten konstant um die 8150 Tonnen. Über 50 Jahre nach dem Ende des vom US-Dollar dominierten Bretton-Woods-Systems besitzen die Vereinigten Staaten immer noch mit großem Abstand die meisten Goldreserven weltweit, etwa doppelt so viel wie China (2110 Tonnen) und Russland (2330 Tonnen) zusammen.

Lediglich Indien mit knapp 800 Tonnen spielt überhaupt in einer ähnlichen Liga. Die offiziellen Goldreserven von Saudi Arabien (325 Tonnen), Iran (250), Brasilien (130), Ägypten (126), Südafrika (125), Emirate (75) und Argentinien (60) sind da vergleichsweise unbedeutend.

Die Frage ist: Wie sollen die BRICS-Staaten gegen diesen gewaltigen Goldvorrat einen neuen Goldstandard aufsetzen? Man würde durch die Einführung einer eigenen goldgedeckten Handelswährung vor allem den Dollar angreifen wollen, aber Amerika befindet sich hier in einer komfortablen Situation. Am wahrscheinlichsten ist, dass die BRICS-Länder am freien Markt Gold zukaufen müssten, um einen halbwegs glaubwürdigen Goldstandard aufsetzen zu können. Dadurch würde der Goldpreis nach oben schießen und die Goldreserven der USA erheblich aufgewertet.

Die BRICS-Zentralbanken könnten auch versuchen, es direkt bei der US-Zentralbank zu erwerben, was aber blockiert werden dürfte. Immerhin stellte die BRICS-Währung den Leitwährungsstatus des Dollars in Frage, würde die Neuverschuldung im Ausland heikel gestalten und über eine Verteuerung der Importe die Inflation anfachen. Ansonsten könnte der Staatenbund höchstens noch bei der deutschen Bundesbank anklopfen, die mit 3350 Tonnen aufwarten kann.

Ein mögliches neues Gold-Handelsregime

Aber bräuchten die BRICS überhaupt mehr Goldreserven als sie ohnehin schon halten? Der Bankenexperte Markus Krall meint Nein und erklärt das (zum Beispiel in diesem Twitter-Beitrag) folgendermaßen: Der Handelsbilanzüberschuss der fünf Gründungsstaaten von umgerechnet circa 900 Milliarden Dollar – der übrigens in erster Linie auf China zurückzuführen ist – mache es möglich. Die BRICS müsste nur die Bezahlung ihrer Exporte in Goldwährung verlangen. Durch den Überschuss würden zum aktuellen Goldpreis netto etwa 14.000 Tonnen Gold nach China, Russland und Co. fließen. Krall hält es für das plausiblere Szenario, dass ein solches Handelsregime schrittweise eingeführt wird (also etwa zuerst für 20 Prozent der Exporte und dann immer mehr), weil besonders die Chinesen ansonsten ihre Exportwirtschaft zu stark gefährden würden.

Krall glaubt, dass infolgedessen der Goldpreis um den Faktor 10 nach oben schießen und die BRICS-Handelswährung zur neuen Weltleitwährung werden würde. Zu einer ebenfalls nicht ganz lupenreinen, wohlgemerkt. Denn der Finanzexperte argumentiert zwar, dass in einem solchen Szenario auf einmal fiskalische Disziplin des Westens gefordert wäre. Er betont aber zugleich, dass die BRICS-Währung wirklich als reines Handelsinstrument aufgelegt würde. Demnach dürfte die Inflationierung mit den heimischen Währungen innerhalb der eigenen Landesgrenzen munter weiter gehen wie bisher.

Auch eine reine Handelswährung würde negative Effekte haben, weil die ungedeckten Papierwährungen ein Stück weit an Bedeutung verlieren dürften. Mit ökonomischen Folgeeffekten, die man nicht genau planen und kontrollieren kann – besonders den chinesischen Machthabern wäre das wohl ein Dorn im Auge. Darüber hinaus sind die möglichen politischen Konflikte innerhalb des Bündnisses zwischen dem großen Defizitland Indien und dem großen Überschussland China durchaus bedrohlich. Die beiden bevölkerungsreichsten Staaten der Welt sind Partner und Gegner zugleich und befinden sich schon jetzt kontinuierlich in Handels- und Grenzstreitigkeiten. Ob eine gemeinsame Handelswährung eher verbinden oder spalten würde, ist unklar.

Ein Aufgehen der einzelnen BRICS-Währungen in einen richtigen Goldstandard birgt weitere Nachteile. Die Zentralbank kann die Geldmenge nicht mehr beliebig steuern und indirekt ist damit auch die Kreditvergabe der Banken nicht mehr flexibel, sondern an die Goldreserven gebunden. Es ist schwer vorstellbar, dass sich China, Russland, Brasilien oder Saudi Arabien freiwillig so stark einschränken würden. Abgesehen davon, dass die BRICS-Länder viel zu heterogen sind, um als einheitlicher Währungsraum funktionieren zu können.

Degussa-Chefvolkswirt Thorsten Polleit präsentiert in einem Interview mit dem Mises Institut Deutschland ein anderes mögliches Entstehungsszenario. Im Zentrum könne demnach eine neue gegründete BRICS-Bank stehen, die initial „durch Goldeinlagen der BRICS-Zentralbanken“ kapitalisiert wird. „Die BRICS-Bank könnte daraufhin Kredite gewähren in BRICS-Gold (etwa an Exporteure aus dem eigenen Länderkreis beziehungsweise an Güterimporteure aus dem Ausland). Nachfolgend kann die BRICS-Bank auch weitere Goldeinlagen entgegennehmen von internationalen Investoren, die auf diesem Wege BRICS-Gold-Depositen beziehungsweise Anleihen halten, die die BRICS-Bank ausgibt, um ihr Kreditgeschäft zu finanzieren.“

Freuen dürften sich wohl vor allem die Golfstaaten. Die haben ihre Liebe zum Gold erst vor etwa 15 Jahren entdeckt und könnten nach und nach Dollar-Reserven abbauen und die Goldreserven weiter vergrößern.

Chinas Kapitalmarkt hinkt noch hinterher

Ein anderer Aspekt sollte an dieser Stelle auch noch Erwähnung finden. Die mit Abstand größten Dollar-Reserven sind nach wie vor in chinesischer Hand. Einstmals hielt Chinas Zentralbank 1,3 Billionen Dollar an US-Staatsanleihen. Inzwischen sind es deutlich weniger, aber mit 835 Milliarden ist das Exposure immer noch hoch. Von einer mutmaßlichen Schwächung des Dollars wären also insbesondere die Chinesen in Form einer Abwertung ihrer Fremdwährungsreserven negativ getroffen. Nun kann man trefflich darüber diskutieren, inwieweit Buchverluste für eine Zentralbank überhaupt ein Problem sind, kann sie doch nie wirklich insolvent gehen, sondern endlos die heimische Währung produzieren. Unstrittig ist hingegen, dass es die effektive Feuerkraft für Stützungskäufe des Yuan auf einen Schlag dramatisch sinken würde.

Und solche Stützungskäufe könnten schon in naher Zukunft verstärkt notwendig werden. Der Yuan ist auf einem historischen Tiefpunkt zum US-Dollar, genauso wie der russische Rubel. Die indische Rupie ist sogar auf einem Allzeittief, aber Indien erwirtschaftet auch seit Jahren Leistungsbilanzdefizite. Die Währungen der Golfstaaten sind derweil an den Dollar in einem festen Währungsband gekoppelt, sodass man hier keine Marktbewegungen interpretieren kann.

Wenn die BRICS-Währung bald kommen und die USA unter Druck setzen soll, warum notieren dann die Währungen der beiden großen Überschussländer aktuell derart schlecht zum nun wirklich nicht gerade vor Momentum strotzenden Dollar? Auch der Goldpreis kommt nicht aus dem Klee. Der Markt ist von den BRICS-Plänen scheinbar nicht besonders beeindruckt und/oder glaubt nicht an eine bald kommende erfolgreiche Währungseinführung.

Die große Zeit des globalen Südens wurde schon 2008 ausgerufen, aber sowohl die Währungen als auch die Aktienmärkte der Schwellenländer waren seither eine ziemliche Enttäuschung. Der globale Finanzmarkt basiert immer noch fast ausschließlich auf Preisfindung und Handel in Dollar. Die US-Anleihemärkte sind bei weitem die liquidesten auf der Welt. 9 von 10 Devisenmarkttransaktionen werden direkt oder indirekt über den Greenback abgewickelt. So etwas wird nicht einfach auf den Haufen geworfen, nur weil die BRICS eine eigene Handelswährung einführen.

Bevor die entsprechenden Verträge abgeschlossen und die notwendige Zahlungs-Infrastruktur aufgebaut sind, würden Jahre vergehen. Und auch dann bliebe die Vertrauensfrage. Der US-Dollar ist seit Jahrhunderten etabliert und mit massiven Netzwerkeffekten verbunden, während die BRICS-Währung bei Null anfinge. Der chinesische Kapitalmarkt ist trotz Lockerungen weiter teilweise abgeschirmt, der Yuan nicht komplett frei konvertibel und der heimische Anleihemarkt bei weitem nicht so gut ausgebaut und liquide wie in den USA. Wieviel Vertrauen hat der Markt eigentlich in China, Russland, Indien oder Saudi Arabien insbesondere bezüglich wichtiger Rahmenbedingungen wie Vermögensschutz und unternehmerische Freiheit?

Kommt stattdessen eine Rohstoff-Währung?

Das Dollar-dominierte Geldsystem hat trotz aller Schuldenproblematik die Weltwirtschaft in den Zeiten von Globalisierung und Industrie 3.0 finanziert. Es war aber nicht dafür gedacht, in einer multipolaren Weltordnung zu funktionieren. Die Hegemonie des Dollars ist nun eindeutig vorbei. Aber es gibt einiges, was dagegen spricht, dass – zumindest zum jetzigen Zeitpunkt und innerhalb kurzer Zeit – eine neue BRICS-Goldwährung als konkurrierende Handelswährung ins Leben gerufen wird.

Realistischer dürfte da schon eine gemeinsame Handelswährung sein, die durch einen ganzen Korb an Rohstoffen (Edelmetalle, Getreide, Metalle) gedeckt ist. Wie oben ausgeführt, könnte der erweiterte BRICS-Block in Zukunft den Rohstoffmarkt dominieren. Wenn alle Mitglieder an einem Strang ziehen und die Finanz-Infrastruktur soweit ist, könnte man es sich womöglich erlauben, Zahlungen in Dollar perspektivisch einfach zu verweigern. Die USA könnten indes durch ihren starken Binnenmarkt wohl einiges an negativen Konsequenzen abfedern.

Im Übrigen darf man reflektierten, ob die regelrechte Euphorie, die das Thema bei vielen hervorruft, überhaupt angebracht ist. Eine Welt, in der ein vom autoritären China dominierter BRICS-Block den Ton angibt, ist nicht unbedingt besser als die bisherige dollarisierte globale Schuldenwirtschaft.