Schwellenländer blieben in den vergangenen zehn Jahren weit hinter den Industrieländern zurück. Etwa stieg der Index MSCI Emerging Markets (MSCI EM), der über 1400 Aktien aus 24 Schwellenländern enthält, um 2,1 Prozent pro Jahr (bis Ende September). Der MSCI World erhöhte sich hingegen um 8,2 Prozent pro Jahr – bei weniger schwankenden Kursen (Volatilität).

Honorarberater raten dennoch zu einem Investment. Etwa erklärte Kevin Kronauer gegenüber DWN, er sehe Klumpenrisiken bei kapitalisierungsgewichteten Industrieländer-ETFs. Der MSCI World habe beispielsweise einen hohen Anteil von US-Aktien und IT-Firmen. Schwellenländer sollten daher „immer“ mit ins Portfolio, etwa über einen ETF auf den FTSE All-World oder den MSCI ACWI.

Der Honorarberater Nikolaus Braun erklärt in einem Blogbeitrag, wer sein Portfolio breit diversifizieren und langfristig sauber aufstellen wolle, komme an Schwellenländern nicht vorbei. Nicht bloß aufgrund des Anteils von 40 Prozent an der weltweiten Wirtschaftsleistung.

„Schwellenländer-Aktien haben einen belastbaren Diversifikationseffekt“, schreibt der Münchner. Die Korrelation mit Industrieländer-Aktien liege nur bei 0,75. Die Kurse verlaufen also nicht immer gleichläufig, was ein Portfolio wertstabiler machen kann.

Bessere Renditeaussichten aufgrund politischer Risiken

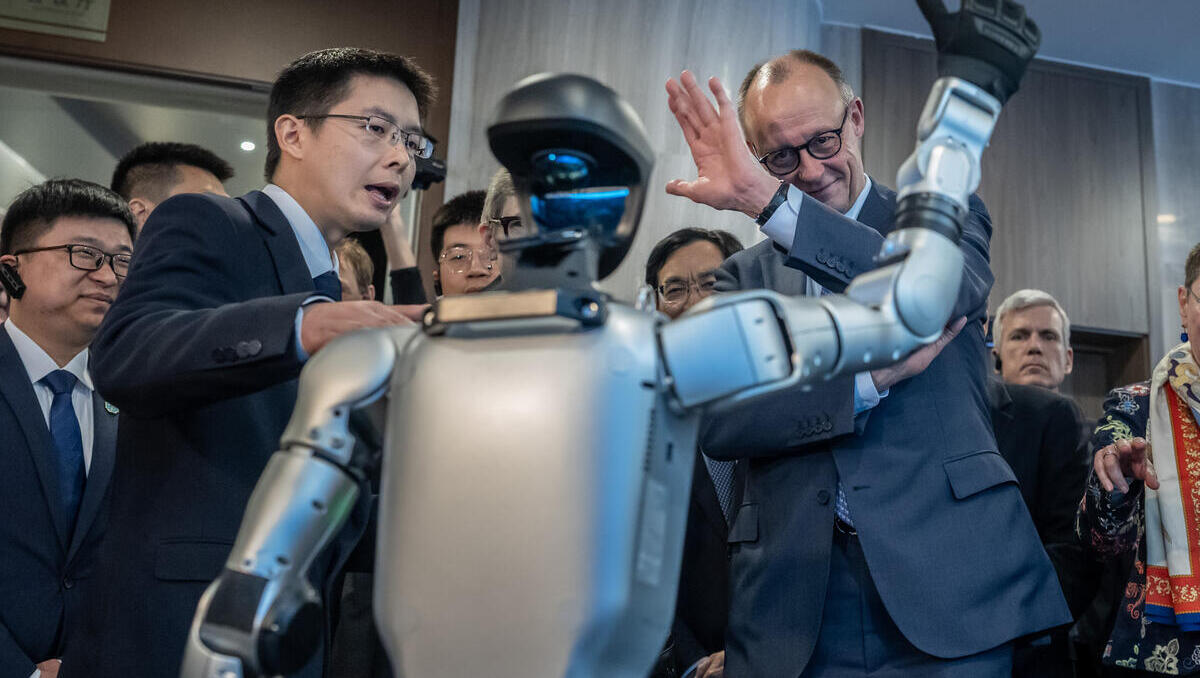

Außerdem seien langfristig aufgrund erhöhter politischer Risiken Überrenditen zu erwarten. Politisches Risiko gelte in der akademischen Finanzmarktforschung „zu den am besten nachgewiesenen Treibern von Rendite“. An der Börse würde nicht die Wirtschaftskraft eines Landes gehandelt, sondern dessen Zukunftsaussichten. Dazu gehörten auch Risiken wie Staatsinterventionen, Korruption und Rechtsunsicherheit.

Laut dem Finanzwissenschaftler Larry Swedroe unterliegen Schwellenländer größeren politischen und wirtschaftlichen Risiken. Die Aktien würden daher mit einem entsprechend höheren Abschlag gehandelt. Die höheren Abschläge führten zu höheren Renditeaussichten. Denn Rendite und Risiko stünden in einem positiven Zusammenhang.

Laut dem Global Investment Returns Yearbook 2023, das Forscher der London Business School im Auftrag der Credit Suisse erstellt haben, lagen Schwellenländer dennoch nicht immer vorne. Etwa konnten sie die Insutrieländer von 1960 bis 2022 um 1,8 Prozentpunkte pro Jahr schlagen (10,9 Prozent versus 9,1 Prozent).

Über den gesamten Zeitraum von 1900 bis 2022 rentierten aber Industrieländer besser (8,2 Prozent versus 6,8 Prozent). Die Forscher verglichen dabei die Entwicklung von Aktienmärkten in 23 Industrieländern mit denen in 57 Schwellenländern. Allerdings verfügten sie über einen sehr lückenhaften Datensatz: Kursdaten lagen für die meisten Schwellenländer erst ab den Neunziger Jahren vor. Nur die Datensätze von sieben Schwellenländern starteten im Jahr 1960 oder früher.

Demgegenüber steigt der MSCI EM kräftiger als der MSCI World. Das gilt zumindest, wenn man den maximalen Performance-Zeitraum ab Ende Dezember 2000 betrachtet, den das Indexinformationsblatt ausweist. Der MSCI World lag demnach um 1,5 Prozentpunkte pro Jahr hinter dem Schwellenländer-Index (5,8 Prozent versus 7,3 Prozent).

Wie kann man in Schwellenländer investieren?

Der Honorarberater Nikolaus Braun hält es derweil für nicht abschließend geklärt, ob Schwellenländer nach ihrem Anteil an der weltweiten Wirtschaftsleistung von 40 Prozent oder am Anteil an der globalen Aktienmarktkapitalisierung von 10 Prozent im Aktienvermögen gewichtet werden sollten. Das hänge „sicher auch mit dem Risikoappetit des einzelnen Investors zusammen“, schreibt er.

Bekannte Schwellenländer-Indizes sind der MSCI Emerging Markets und der FTSE Emerging. Beide sind nahezu identisch. FTSE klassifiziert Polen und Südkorea als Industrieländer, während diese bei MSCI als Schwellenländer gelten.

Außerdem ist bei FTSE die Gewichtung von China (32,6 Prozent versus 30,0 Prozent) und Taiwan (16,2 Prozent versus 14,7 Prozent) leicht höher. Wer allerdings auf FTSE-Indizes setzt, hat kaum Auswahl. Das Vergleichsportal JustETF listet 18 ETFs auf den MSCI EM und bloß je zwei ETFs auf den FTSE Developed – das Pendant zum MSCI World – und den FTSE Emerging.

Xtrackers bietet den „MSCI EM“-ETF mit der geringsten Tracking-Differenz an (physische Replikation, Thesaurierer, ISIN: IE00BTJRMP35). Der ETF verlor in den vergangenen fünf Jahren bloß 0,2 Prozentpunkte pro Jahr zum Index. Die Tracking-Differenz misst den Unterschied zwischen der ETF-Performance und der Index-Performance. Sie gilt bei ETFs als aussagekräftiger als die Gesamtkostenquote TER.

Der günstigste physische Ausschütter auf den MSCI EM kommt von der Fondsgesellschaft Amundi (0,26 Prozentpunkte pro Jahr über die vergangenen fünf Jahre, ISIN: LU1437017350). Daneben gibt es auch einen ausschüttenden und einen thesaurierenden ETF von Vanguard auf den FTSE Emerging (ISIN: IE00B3VVMM84 und IE00BK5BR733). Der ETF lag in den vergangenen fünf Jahren 0,32 Prozentpunkte hinter dem Index (0,26 Prozentpunkte über die vergangenen zehn Jahre).

Alle vorgenannten ETFs replizieren physisch. Das Fondsvermögen liegt jeweils über 100 Millionen Euro, was eine Schließung weniger wahrscheinlich macht.

Wie mit China-Aktien umgehen?

Wer einen Krieg zwischen China und Taiwan befürchtet und daher Sanktionen gegen chinesische Aktien, kann einen Schwellenländer-ETF ohne chinesische Aktien kaufen. Dazu kann man einen „MSCI China“-ETF mischen, wenn Anleger nicht komplett auf China-Aktien verzichten wollen.

Hintergrund ist, dass der Westen den Börsenhandel mit russischen Wertpapieren im Zuge des Ukraine-Krieges verboten hat. Bei Russland-Fonds und -ETFs droht daher ein Totalverlust. Sollten ähnliche Sanktionen gegen chinesische Wertpapiere verhängt werden, drohen ebenfalls Verluste.

Derzeit sind in Deutschland drei ETFs zugelassen, die den „MSCI Emerging Markets ex China“ nachbilden. Der älteste ETF ist ein synthetischer ETF von Lyxor, der im Juni 2019 aufgelegt wurde (Thesaurierer, Fondsvermögen: 459 Mio. Euro, TER: 0,18 Prozent, ISIN: LU2009202107). Dieser lag in den vergangenen drei Jahren im Schnitt um 0,4 Prozentpunkte hinter dem Index.

Daneben gibt es zwei physische ETFs: Der ishares-ETF ist älter (Auflage im April 2021) und hat ein größeres Fondsvermögen (276 Mio. Euro, ISIN:IE00BMG6Z448). Dafür ist der UBS-ETF etwas günstiger (TER von 0,16 Prozent versus 0,18 Prozent). Beide ETFs sind Thesaurierer (UBS-ETF: Auflage im August 2023, Fondsvermögen von 7 Mio. Euro, ISIN: LU2050966394).

Der „ex-China“-Index enthält alle Schwellenländer-Aktien aus dem MSCI EM außer chinesische Titel. Die größten Länder sind laut Indexinformationsblatt Indien (22,4 Prozent), Taiwan (21,0 Prozent) und Korea (20,3 Prozent). Außerdem enthält der „ex China“-Index deutlich weniger Aktien (672 versus 1437 Aktien beim MSCI EM). Der reguläre MSCI EM gewichtet Aktien, die in China gelistet sind, mit 30 Prozent.

Manche Experten raten derweil von Schwellenländer-ETFs ab. Diese Märkte seien weniger informationseffizient. Aktive Fondsmanager hätten daher bessere Chancen, Überrenditen gegenüber einem passiven ETF zu erzielen. Der Vermögensberater Gerd Kommer hält das Argument aber für nicht stichhaltig. Erstens zeigten empirische Untersuchungen, dass die meisten Manager von Schwellenländer-Fonds einen Vergleichsindex langfristig nicht schlagen würden, schreibt er in dem Buch „Souverän investieren mit Indexfonds und ETFs“.

Außerdem seien bei Schwellenländer-Aktien die Geld-Brief-Spannen deutlich höher als bei Wertpapieren aus Industrieländern. „Der Kostenvorteil von Indexfonds, die ja nur wenig traden, arbeitet also in den angeblich ineffizienten Märkten noch viel stärker für diese Fonds als in den hoch entwickelten Ländern.“ Laut dem Aktiv-Passiv-Barometer 2023 der Ratingagentur Morningstar schaffen es denn auch drei Viertel der Schwellenländer-Fonds nicht, auf 15-Jahressicht einen passiven ETF zu schlagen.