Finanzen

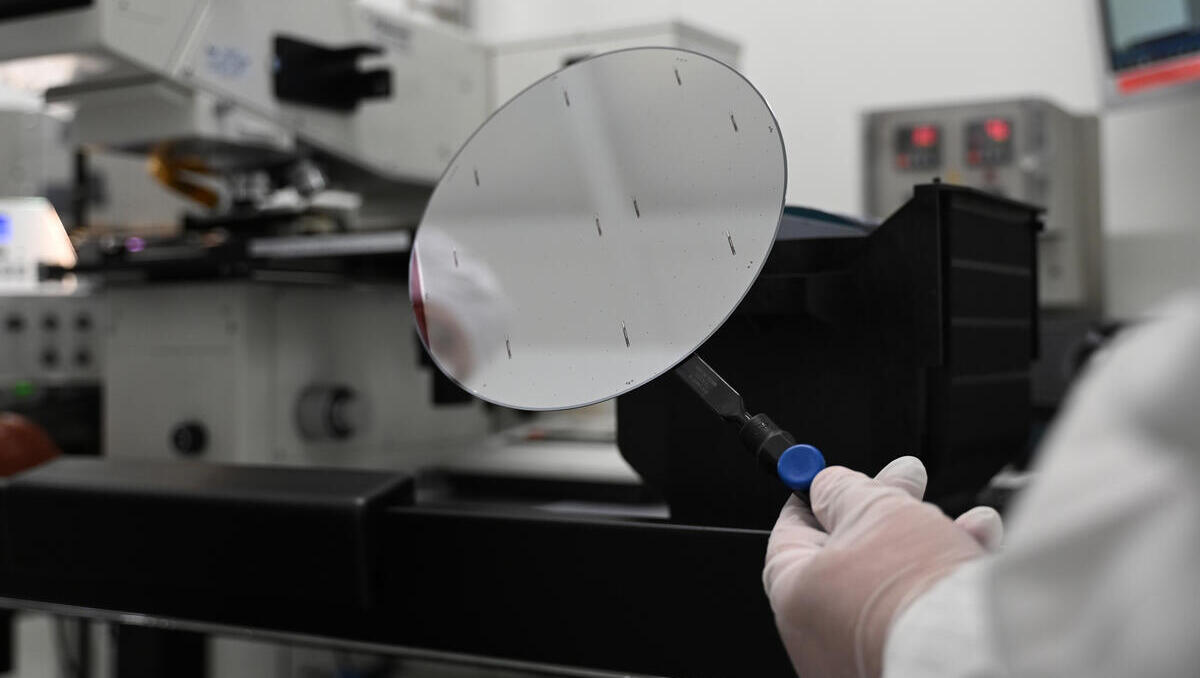

Seltene Erden sind das stille Rückgrat moderner Technologien – von E-Autos bis Windkraft. Ihre strategische Bedeutung wächst, weil...

Die Finanzmärkte erreichen neue Höchststände, während Unsicherheit durch geopolitische Spannungen und wirtschaftspolitische...

Ein Kurssturz beendet die Rekordrally des Edelmetalls und erinnert Anleger an bittere Verluste vor 13 Jahren.

Gold ist wieder im Fokus der Investoren, doch viele halten bisher nur geringe Mengen. Eine Analyse historischer Daten zeigt, dass ein...

Der Bitcoin zieht wieder an, doch die Stimmung schwankt zwischen Euphorie und Panik. Während Anleger von neuen Rekorden träumen, warnen...

Nach den Kursstürzen an den Börsen herrscht Unruhe, doch die Panik bleibt aus. Während regionale US-Banken wanken und Investoren über...

Der weltweite Goldhandel boomt wie nie zuvor. Doch hinter glänzenden Preisen lauern Risiken: Gold kann entweder Sicherheit oder Rendite...

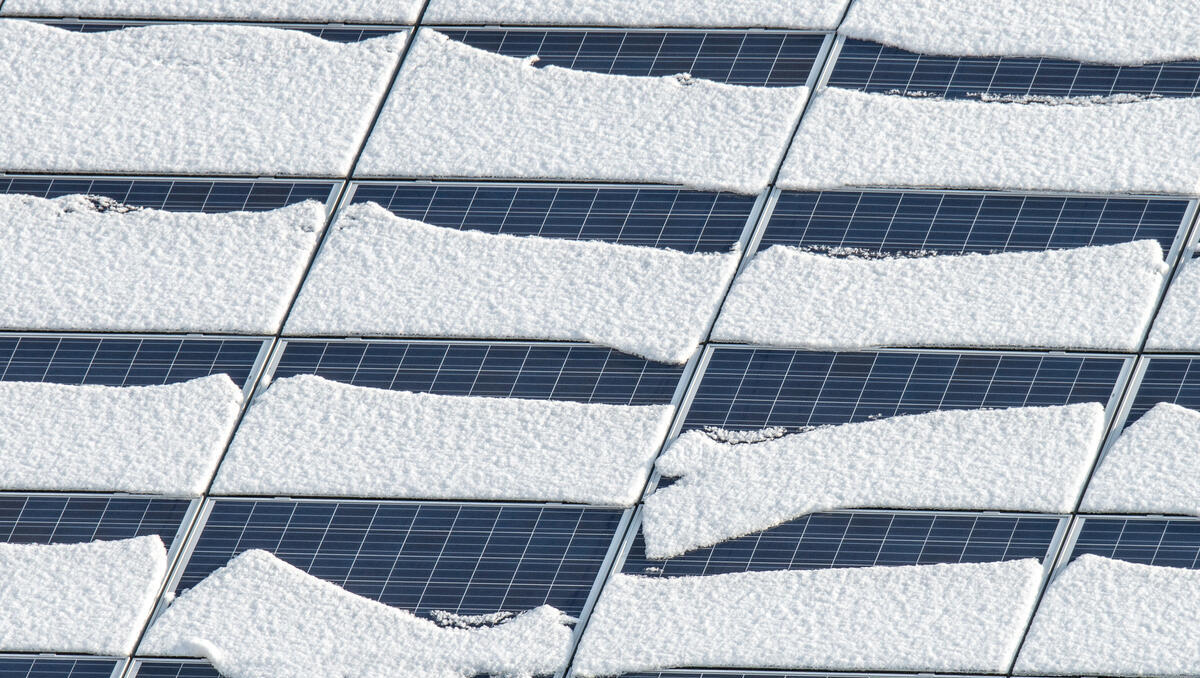

Eine Verivox-Auswertung zeigt Steigerungen deutlich über der Inflation. Immerhin im Vergleich zu den Anstiegen des vergangenen Jahres...

Dänische Anleger zahlen fast doppelt so hohe Investmentgebühren wie andere Länder der EU. Und weit mehr als US-Investoren. EU-Chefin...

Hohe Inflation, schwankende Zinsen und geopolitische Konflikte machen Investoren derzeit das Leben schwer. Ob Privatanleger oder...

Junge Anleger lassen sich von Finfluencern in sozialen Netzwerken verführen – mit fatalen Folgen. Schweden greift jetzt durch: Die...

Ein krankes Kind stellt Eltern oft vor schwierige Entscheidungen: Arbeit oder Pflege? Zwischen Jobpflicht und Fürsorge klafft oft eine...