Politik

Mario Draghi rechnet ab: Die EU habe ihre geopolitische Bedeutung überschätzt und sei heute schlecht gerüstet für die globalen...

Die USA nehmen Waffenlieferungen an die Ukraine wieder auf – doch diesmal zahlt Europa. Für Deutschland könnte das teuer und politisch...

Die US-Notenbank senkt erstmals seit Ende 2024 den Leitzins – ein Schritt, der tief in die innenpolitische Auseinandersetzung hineinragt....

Ein Jahr nach seinem wegweisenden Draghi-Report warnt Mario Draghi vor einer dramatisch verschlechterten Lage der EU. Der ehemalige...

Die AfD zieht in der Sonntagsfrage an der Union vorbei – für die SPD geht es minimal aufwärts. Eine Partei, die bislang nicht im...

Merz gegen Weidel: Zum zweiten Mal treten die beiden in einer Generaldebatte gegeneinander an. Weidel wirft Merz „Symbolpolitik“ und...

Im Jahr 2020 hatten die Linken im Bundestag einen Entwurf für ein Gesetz vorgelegt, das bezahlbaren Wohnraum einklagbar machen sollte. Nun...

Jedes Jahr werden Milliarden oft steuerfrei vererbt oder verschenkt. Manche halten die Steuereinnahmen dadurch für zu gering. Die Debatte...

Mit dem Sondervermögen Infrastruktur wollte die schwarz-rote Koalition eigentlich den Investitionsstau im Land auflösen. Doch eine...

Der Data Act der EU sieht seit dem 12. September 2025 vor, dass Hersteller Zugang zu den gespeicherten Daten vernetzter Geräte gewähren...

Taiwan hat ein aktualisiertes Handbuch zum Zivilschutz vorgestellt, das die Bevölkerung auf einen möglichen militärischen Angriff Chinas...

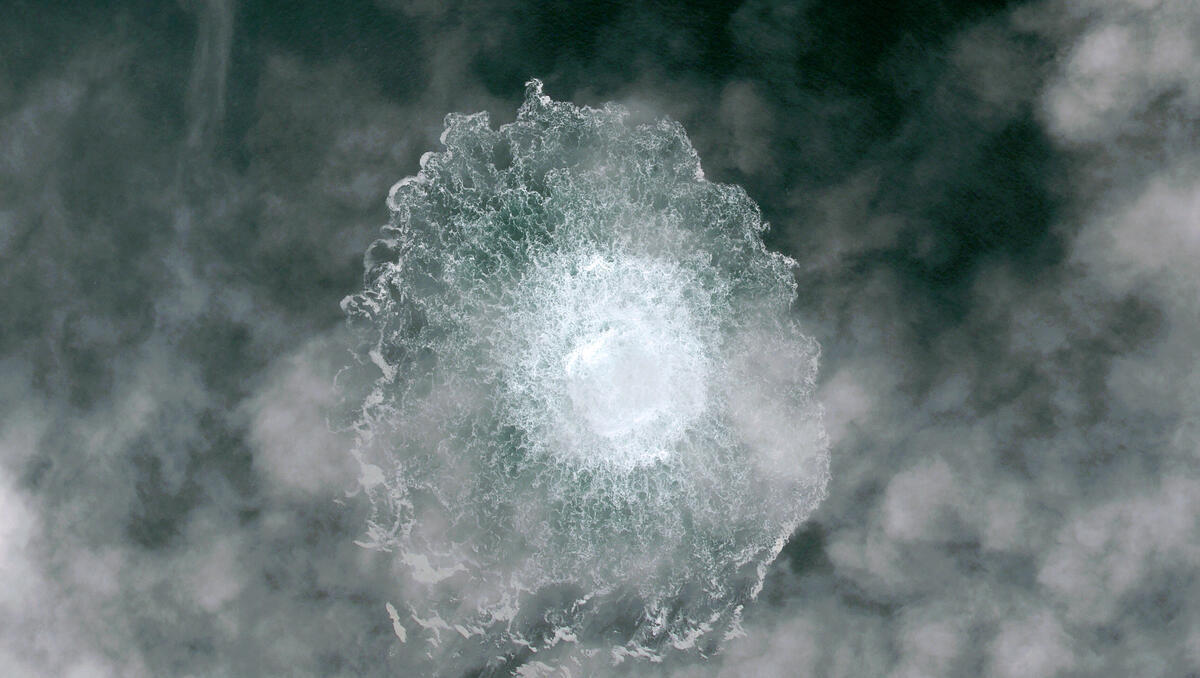

Drei Jahre nach den Explosionen an den Nord-Stream-Gaspipelines in der Ostsee rückt ein Gerichtsverfahren in Deutschland näher. Ein...