Wirtschaft

JPMorgan-Chef Jamie Dimon zeichnet ein düsteres Bild der Weltwirtschaft: Er warnt vor einer harten Marktkorrektur, kritisiert die Politik...

Der Wirtschaftsnobelpreis ist in diesem Jahr ein Weckruf für Europa. Die ausgezeichneten Forscher zeigen, dass Wohlstand nicht aus...

Oliver Blume wird seinen Posten als Vorstandsvorsitzender von Porsche abgeben. Für den Manager aus Stuttgart bedeutet dies voraussichtlich...

Der Darmstädter Pharma- und Chemiekonzern Merck hat im Streit um US-Pharmazölle ein Abkommen mit der Trump-Regierung erzielt. Künftig...

Das Anwerben von ausländischen Fachkräften verläuft schleppend in Deutschland. Nun möchte Arbeitsministerin Bärbel Bas die...

Die irische Fluggesellschaft Ryanair setzt ihren Kurs der Angebotsreduzierung in Deutschland fort. Im Winterflugplan 2025/2026 werden...

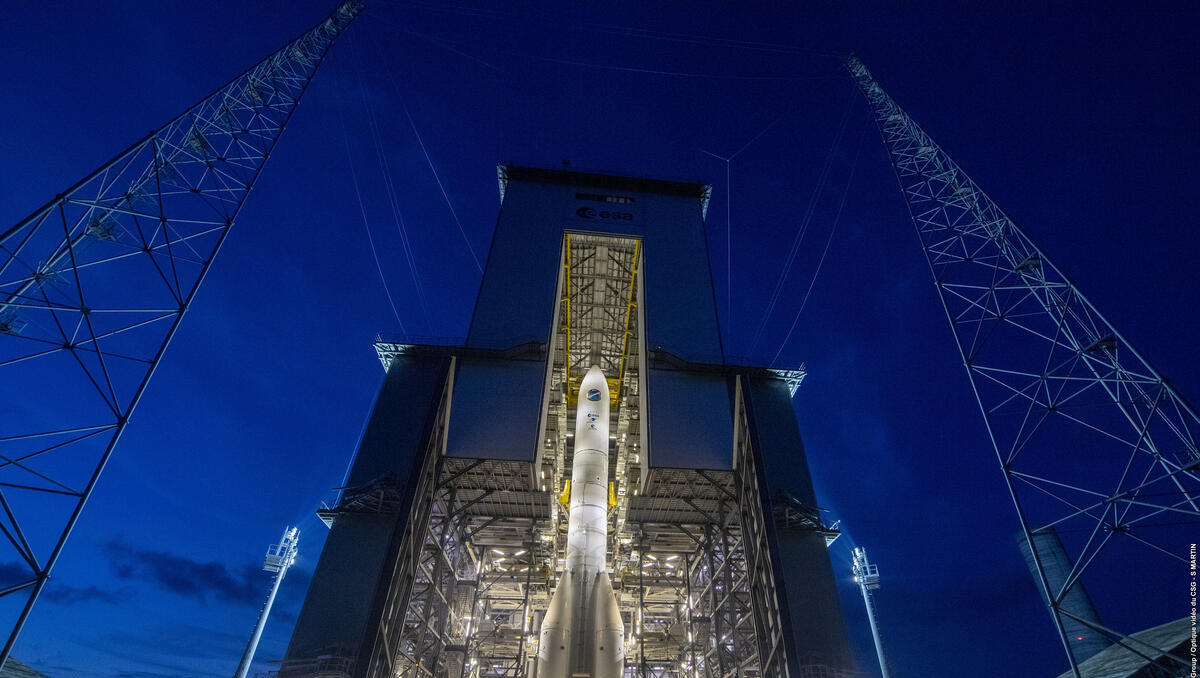

Europa steht vor entscheidenden Weichenstellungen für seine wirtschaftliche Zukunft. Angesichts globaler Konkurrenz müssen Staaten und...

Die Nordsee ist ein wichtiger Schauplatz der globalen Energiebranche, in dem internationale Konzerne hohe Umsätze erzielen und zugleich...

Die globale Luxusbranche steht unter Druck. Wirtschaftliche Unsicherheiten und verändertes Konsumentenverhalten wirken sich...

Die baltischen Staaten investieren verstärkt in ihre Verteidigungsindustrie. Estland setzt dabei auf neue Unternehmen für seine...

Der Internationale Währungsfonds rechnet für 2026 mit moderatem Wachstum in Deutschland. Während Berlin auf 1,3 Prozent setzt, bleibt...

Zölle, schwache Nachfrage, geopolitische Spannungen – und doch brummt das Geschäft auf See. Während andere Branchen unter der...