Politik

Sabotage, Cyberattacken und Desinformation – der Hybridkrieg Russlands gegen den Westen erreicht eine neue Dimension. Experten warnen:...

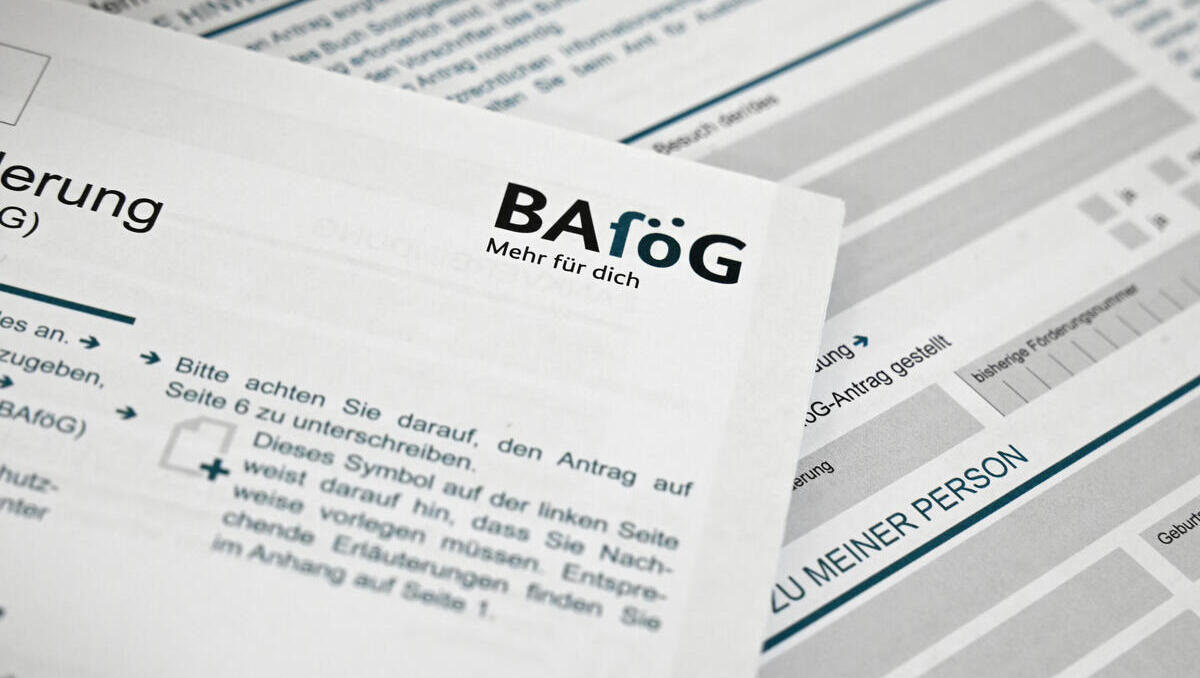

Die Grünen im Bundestag drängen auf eine umfassende Reform des Bafög und fordern eine Erhöhung des Grundbedarfs von 475 auf 563 Euro....

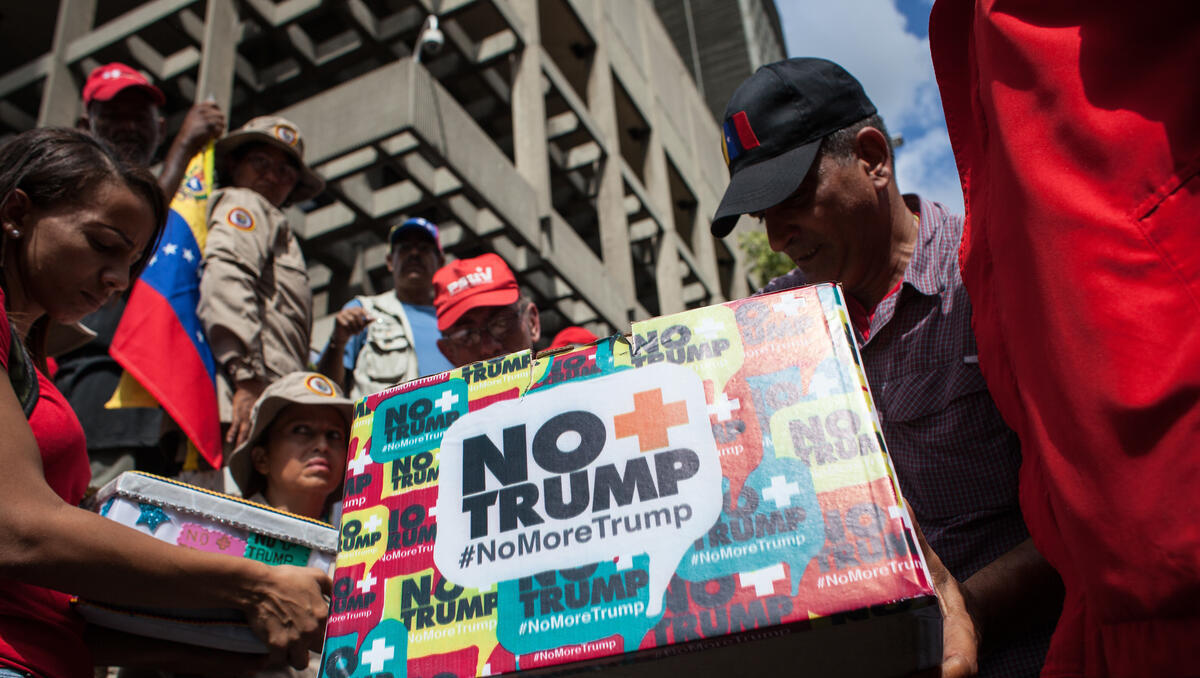

Die USA haben erneut ein Boot in der Karibik angegriffen, das angeblich Drogen transportierte. Experten sehen den Schlag unter Präsident...

Nach zunächst scharfen Auseinandersetzungen haben Verteidigungsminister Boris Pistorius, Fraktionsvize Siemtje Möller und der Abgeordnete...

Nach der Einigung auf eine Waffenruhe im Nahen Osten richtet US-Präsident Donald Trump seinen Fokus wieder auf den Krieg in der Ukraine....

Bundesarbeitsministerin Bärbel Bas (SPD) will Betriebe von Bürokratie beim Arbeitsschutz entlasten und mehr als 123.000 spezielle...

Die Situation in Israel und Gaza zeigt die anhaltende Fragilität des Friedens im Nahen Osten. Politische Entscheidungen, militärische...

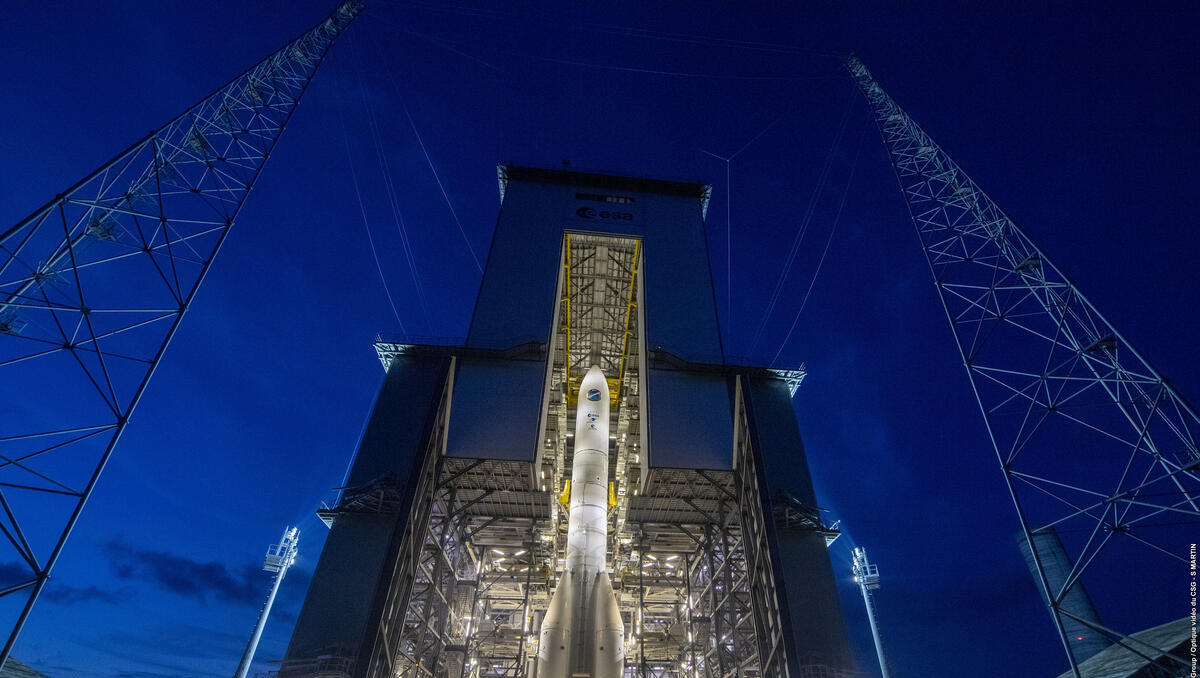

Russische Drohnenflüge über Europa setzen Brüssel unter Druck. Die EU will rasch reagieren – mit einem eigenen Hightech-Abwehrsystem,...

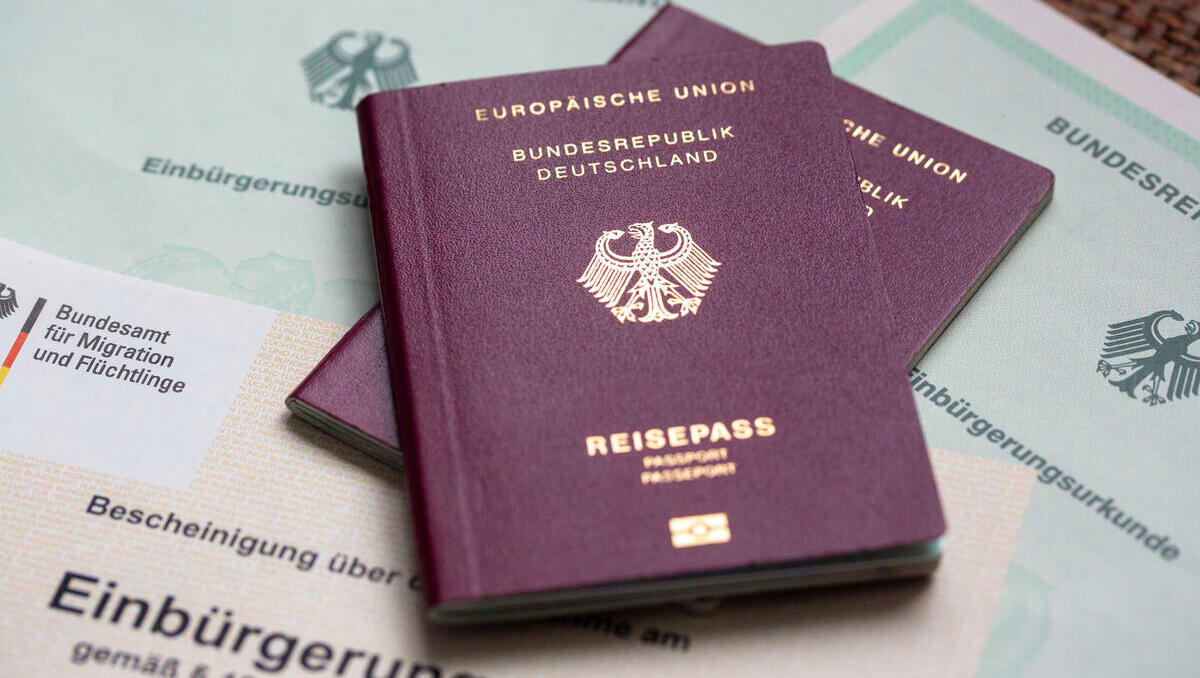

Viele der in Deutschland lebenden Flüchtlinge gelten laut einer des Deutschen Instituts für Wirtschaftsforschung (DIW) als...

Der Chef darf ab dem ersten Krankheitstag ein ärztliches Attest verlangen. Diese Regel zu ändern, könnte Ärzte entlasten. Die...

Trotz Streits über den geplanten neuen Wehrdienst will die Koalition den Gesetzentwurf von Verteidigungsminister Boris Pistorius (SPD) nun...

Immer wieder wird eine Spaltung in der Gesellschaft beklagt. Doch bei welchen Themen prallen die Gegensätze besonders heftig aufeinander?...